Beste BU-Versicherungen für Auszubildende | Azubi Vergleich 2025

Eine Berufsunfähigkeitsversicherung für Azubis ist generell sinnvoll und schützt vor Versorgungslücken, wenn der gelernte Beruf über 6 Monate und zu mindestens 50% nicht weiter ausgeübt werden kann. Um die beste Berufsunfähigkeitsversicherung für Azubis zwischen 15 und 18 Jahren zu finden, achten wir besonders auf die Risikoprüfungen. Preise und Konditionen bewährter Berufsunfähigkeitsversicherungen für Jugendliche sind dynamisch und hängen neben Tarifänderungen der Versicherungen von weiteren Faktoren ab, die individuell geprüft werden sollten (extrem wichtig ist natürlich der Ausbildungsberuf). Gute BU-Versicherungen für Azubis sind die BUs der Allianz, Alte Leipziger, Baloise, Condor, Bayerischen, LV1871, sowie der Nürnberger.

- Beste BU-Versicherungen für Auszubildende | Azubi Vergleich 2025

- Was ist eine Berufsunfähigkeitsversicherung für Azubis?

- Welche ist die beste Berufsunfähigkeitsversicherung für Azubis?

- Einfach selber vergleichen mit unserem BU-Vergleichsrechner für Azubis

- Was sind die letzten wichtigsten Änderungen der Versicherer in Bezug auf die Berufsunfähigkeitsversicherung für Azubis?

- Was hat am meisten Einfluss auf den Preis der verglichenen Versicherungen?

- Wie verändert sich jeweils der Versicherungsbeitrag mit der Absicherungssumme?

- Wie verändert sich jeweils der Versicherungsbeitrag mit der Versicherungslaufzeit?

- Warum sollten Jugendliche die Berufsunfähigkeitsversicherung so früh wie möglich abschließen?

Was ist eine Berufsunfähigkeitsversicherung für Azubis?

Eine Berufsunfähigkeitsversicherung für Azubis ist eine existenziell wichtige Versicherung, die dir finanzielle Absicherung bietet, falls du als Auszubildende oder Auszubildender aufgrund von Krankheit oder Unfall deinen Ausbildungsberuf (oder deinen zuletzt ausgeübten Beruf) über einen Zeitraum von mindestens sechs Monaten, zu weniger als 50% weiter ausüben kannst.

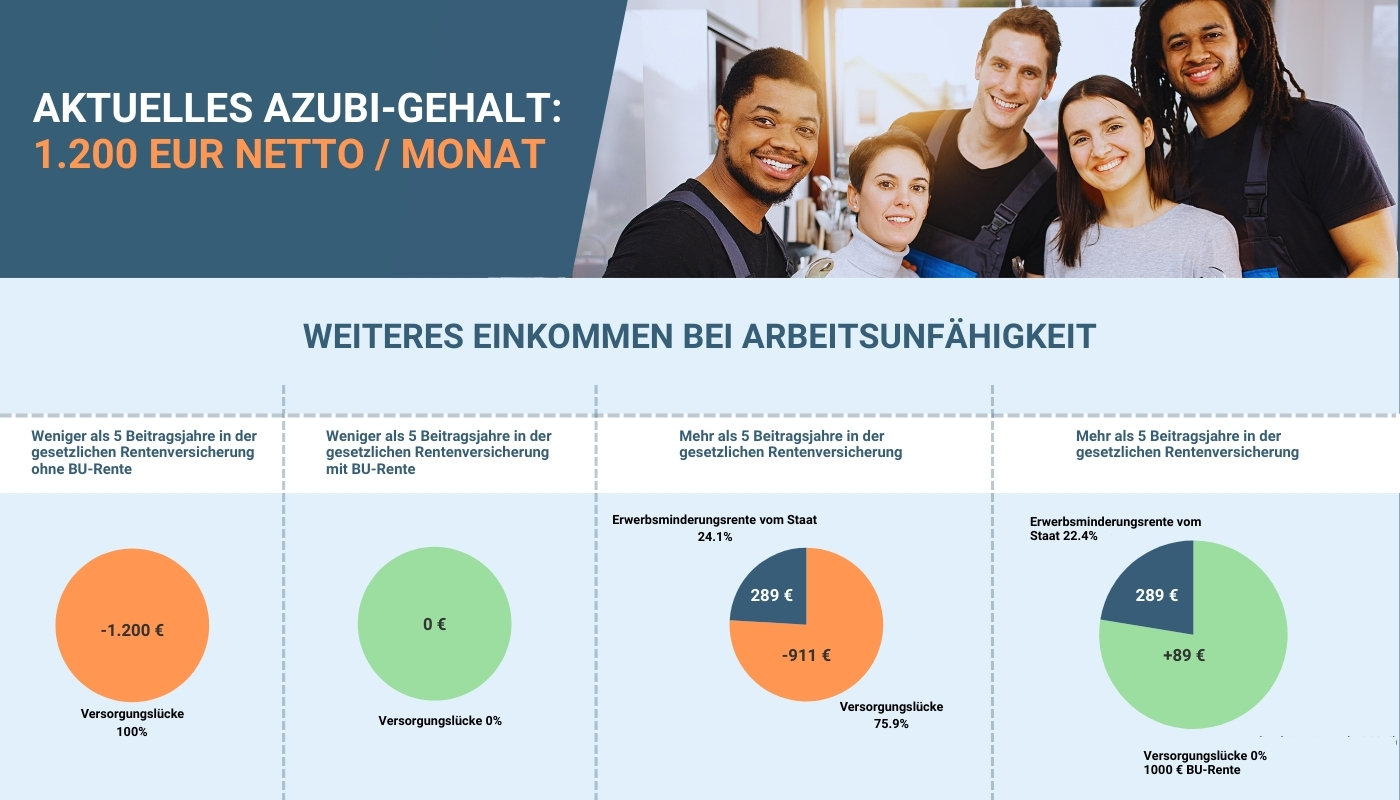

Die Berufsunfähigkeitsversicherung für Azubis zahlt dir im Berufsunfähigkeitsfall eine monatliche Berufsunfähigkeitsrente (BU-Rente), etwa 1000€. Die BU-Rente erhältst du zusätzlich zur Erwerbsminderungsrente (solltest du bereits mehr als 5 Jahre in die gesetzliche Rentenversicherung eingezahlt haben und somit Anspruch darauf haben). Die Höhe der BU-Rente wird bei Vertragsabschluss festgelegt und sollte deinen Lebensunterhalt decken.

Azubis profitieren von den folgenden Vorteilen einer frühzeitigen Absicherung:

- Niedrige Beiträge: Junge Menschen zahlen aufgrund des geringeren Gesundheitsrisikos oft deutlich weniger als ältere Versicherte.

- Bessere Gesundheitsprüfung: Azubis haben in der Regel weniger Vorerkrankungen, was den Abschluss erleichtert und günstigere Konditionen ermöglicht.

- Langfristiger Schutz: Ein frühzeitiger Abschluss sichert den Versicherungsschutz auch für spätere Lebensphasen.

Bei Azubis wird üblicherweise der angestrebte Ausbildungsberuf versichert. Nach Abschluss der Ausbildung passt sich der Versicherungsschutz automatisch an den ausgeübten Beruf an, ohne erneute Gesundheitsprüfung.

Ist eine Berufsunfähigkeitsversicherung für Azubis sinnvoll?

Ja, eine Berufsunfähigkeitsversicherung ist für Azubis in den meisten Fällen sinnvoll. Die gesetzliche Erwerbsminderungsrente greift bei Azubis oft nicht, da die erforderlichen Beitragszeiten fehlen. Zudem ist die staatliche Absicherung generell gering.

Faktoren, die für den Abschluss sprechen:

- Im Falle einer Berufsunfähigkeit ist der Lebensunterhalt gesichert.

- Ein frühzeitiger Abschluss ermöglicht niedrige Beiträge und gute Vertragsbedingungen.

- Eine Berufsunfähigkeitsversicherung für Azubis schafft eine solide Basis für die weitere berufliche und private Entwicklung.

- Die BU-Versicherung für Azubis reduziert die finanzielle Abhängigkeit von Eltern oder staatlichen Leistungen im Ernstfall.

Ohne BU-Versicherung können Azubis ernstzunehmende finanzielle Versorgungslücken erwarten, wie in der Grafik unterhalb verdeutlicht wird.

Welche ist die beste Berufsunfähigkeitsversicherung für Azubis?

Es gibt nicht eine einzige beste beste Berufsunfähigkeitsversicherung für Azubis — es ist immer ratsam, bei mehreren bewährten Versicherern ein anonyme Risiko-Voranfrage einzuholen. Um dir dennoch einen Überblick zu den besten Berufsunfähigkeitsversicherungen für Azubis zu geben, beziehen wir uns neben dem Leistungsspektrum, insbesondere auf die Vorteile bei der Risikoprüfung für dich.

Die wichtigste Frage bei der Auswahl einer BU-Versicherung ist nämlich, ob sie dich überhaupt annimmt und einen Versicherungsschutz bietet, der deinen Bedürfnissen entspricht, ohne zu viele Ausschlussklauseln (möglichst ohne Ausschlussklauseln).

Wenn du dich nicht selbst mit Themen wie der "Risiko-Voranfrage" herumschlagen möchtest, vereinbare hier einfach einen Termin bei einem unserer Experten für Berufsunfähigkeitsversicherungen für Azubis:

Eine Beratung bringt dir viel und kostet dich aktuell nicht mal etwas.

Das Angebotsspektrum der Versicherer ändert sich ständig. Die Berufsunfähigkeitsversicherungen mit — für Jugendliche — attraktiven Risikoprüfungen und generell solidem Preis-Leistung-Verhältnis sind erst dann wichtig, wenn der Gesundheitszustand geklärt ist.

Die Übersicht zu Optionen für BU-Anbieter hiernach beinhaltet diejenigen Gesellschaften, mit denen wir nach der gemeinsamen Gesundheitsprüfung häufig gute Erfahrungen machen.

Die besten Berufsunfähigkeitsversicherungen für Azubis, mit besonderer Gewichtung auf der vorteilhaften Risikoprüfung für dich

- Die Allianz: Ab 1.1.2021 gibt es sogar eine Dienstunfähigkeitsklausel, die für Beamte interessant ist. Allerdings ist ein großer Nachteil im Vergleich zur Condor oder Bayerischen (die ebenfalls eine Dienstunfähigkeitsklausel (DU-Klausel): falls du im Moment noch kein Beamter, keine Beamtin bist, dir aber die Option offen halten möchtest, dann wird später der neue Beruf bewertet, wenn die Dienstunfähigkeit versichert werden soll. Wenn du bei Abschluss der Versicherung unter 20 bist, kannst du innerhalb der nächsten 5 Jahre bei Berufswechsel oder bei Beginn eines Studiums eine Günstigerprüfung machen - das heißt, es könnte billiger werden. Im Leistungsfall gilt der mit der Ausbildung angestrebte Ausbildungsberuf. Sonderregelung bei Berufseinsteiger: Nachversicherung um 100% der Ursprungsrente. Und das ohne Fragen nach Berufs- oder Freizeitrisiken.

- Die Alte Leipziger: Bewährter Versicherer und früher das Optimum – für Azubis bei bestimmten Berufen empfohlen. Ab der 2. Ausbildungshälfte ist der angestrebte Beruf versichert. Keine Prüfung der Berufs- oder Freizeitrisiken bei der Nachversicherung, Sonderregelung für Berufseinsteiger: Erhöhung um 1500 € möglich.

- Die Baloise (früher Basler): Attraktives Update am 1.1.2021, und eigentlich mindestens einmal im Jahr, rutscht wieder nach vorn. Inzwischen hat die Baloise mehrmals nachgebessert, was das Leistungsspektrum und Risikoprüfung anbelangt. Bei Auszubildenden wird im Leistungsfall die Lebensstellung des angestrebten Berufes berücksichtigt. Verkürzte Antragsfragen - nur 3 Jahre zurück, sogar bei Psyche, in den ersten 5 Jahren ohne Gesundheitsprüfung Günstigerprüfung bei Berufswechsel oder Studienbeginn. Erhöhung bis auf eine BU-Rente von monatlich 4000 € möglich ohne Risikofragen.

- Die Condor: Mit Dienstunfähigkeitsklausel, daher vor allem interessant, wenn eine Beamtenlaufbahn gewünscht ist oder vielleicht einmal geplant wird. Im Leistungsfall wird der mit der Ausbildung angestrebte Beruf berücksichtigt, auch im Falle, dass du dich einmal selbstständig machen möchtest, bietet die Condor sehr gute Bedingungen.

- Die Bayerische: Inzwischen auch in der obersten Riege, da es eine sehr gute Risikoprüfung gibt, sogar ganz neu seit 2023: auch psychische Erkrankungen können zum Teil versichert werden, wenn es hier schon Behandlungen gab. Die Dienstunfähigkeit ist ebenfalls automatisch mitversichert. Für Auszubildende gilt im Leistungsfall der angestrebte Beruf und die damit verbundene Lebensstellung. Eine Erhöhung insgesamt bis zu einer Rente von 3000 € möglich, für Berufsanfänger gilt die Sonderregelung, dass um 1000 € erhöht werden kann.

- Die Gothaer: Seit 7.2023 von den Bedingungen her Top - aber es ist im Moment keine anonyme Risikoprüfung möglich. Für uns ist das immer wichtig, sobald eine Gesundheitsfrage mit ja beantwortet wird - daher empfehlen wir die Gothaer nur in wenigen Fällen.

- Die Hannoversche: Seit den neuen Bedingungen von 11.2023 sind wir von den Bedingungen überzeugt. Für Auszubildende gilt: keine finanzielle Schlechterstellung bei Ausbildungsabbruch. Im Leistungsfall ist die zuletzt betriebene Ausbildung beziehungsweise der angestrebte Ausbildungsberuf Prüfungsgrundlage, ab der 2. Hälfte der Ausbildungszeit wird auch die Lebensstellung berücksichtigt, die normalerweise mit dem erfolgreichen Abschluss der Ausbildung erreicht wird. Günstigerprüfung in den ersten 10 Jahren möglich. Erhöht werden kann bis auf maximal 4000 € BU-Rente, durch die Karrieregarantie sogar bis 6000 €.

- Die HDI: Eine renommierte Versicherungsgesellschaft, bietet ebenfalls eine gute Berufsunfähigkeitsversicherung speziell für Auszubildende an. Im Leistungsfall wird das entsprechende Berufsbild zu Grunde gelegt. Günstigerprüfung bis Alter 40. Eine Nachversicherungsgarantie ermöglicht es Auszubildenden, ihre BU-Rente bei beruflichen Veränderungen oder Karrieresprüngen ohne erneute Gesundheitsprüfung anzupassen bis auf maximal 3000 € Monatsrente. Allerdings, wird immer der dann ausgeübte Beruf berechnet, wenn du erhöhen möchtest. Dabei verzichtet die HDI als bisher einzige Versicherung sogar auf eine konkrete Verweisung - wenn du noch einen anderen Beruf ausübst, wird das nicht auf deine BU-Rente angerechnet.

- Die Helvetia: Bietet eine fondsgebundene Beitragskalkulation, das heißt, deine Beiträge werden in Fonds angelegt und wenn du Glück hast, kommt hinterher sogar noch Geld heraus. Im Leistungsfall wird ab der 2. Hälfte der Ausbildung der angestrebte Beruf als Grundlage für die Prüfung herangezogen. Sonderregelung für Berufseinsteiger: 100%ige Erhöhung, max auf 2500 € möglich. Leider keine Günstigerprüfung.

- Die LV1871: Mit lebenslanger Zahlung im Pflegefall, falls du nicht nur BU bist, sondern mindestens 10 Jahre vor Ablauf der Versicherung auch Pflegefall bist. Top Bedingungen und bei manchen Ausbildungsberufen sehr wenige Gesundheitsfragen. Sehr gute Definition im Leistungsfall: Prüfung ob die Ausbildung fortgeführt werden kann oder der angestrebte Ausbildungsberuf ausgeübt werden kann. Günstigerprüfung bei Berufswechsel. Durch die Karrieregarantie kann maximal bis über 7000 € abgesichert werden. Während einer Weiterbildung kann die BU-Versicherung gestundet werden und danach ohne Risikoprüfung eine Günstigerprüfung gemacht werden.

- Die Nürnberger: Ab dem 1.7.2022 zu Top-Bedingungen, mit Dienstunfähigkeitsoption möglich. Ab der 2. Ausbildungshälfte wird auch die Lebensstellung, das heißt die Vergütung und die soziale Wertschätzung, die regelmäßig bei erfolgreichem Abschluss der Ausbildung erreicht wird, berücksichtigt. Günstigerprüfung bei Berufswechsel, Erhöhungsmöglichkeit durch Karrieregarantie bis auf 6000 € Monatsrente.

Gerne helfen wir dir bei der Risikovoranfrage bei den Versicherungen. Du zahlst dafür nichts — also auch nicht mehr, als wenn du alles alleine machst.

Ein genauerer Blick auf die besten Berufsunfähigkeitsversicherungen für Azubis

Die Versicherungen in dieser Sparte sind alle gut und es werden immer mehrere dieser Versicherungen angefragt, um sowohl die Risikoprüfung zu bestehen und die bestmögliche Anpassung auf deine Bedürfnisse zu treffen. Hier sind die analysierten Versicherungen im Detail, alphabetisch aufgelistet.

Allianz

Vorteile von Allianz:

- Günstigerprüfung bei Berufswechsel, allerdings mit Risikoprüfung, falls du eine Ausschlussklausel im Vertrag hast.

- Schüler können ab 10 Jahren versichert werden.

- Dienstunfähigkeitsklausel kann später dazugenommen werden — allerdings wird dann der neue Beruf bewertet und auch das neue Alter. Gesundheitsfragen gibt es beim Wechsel nicht.

- Keine Prüfung der Berufs- und Freizeitrisiken bei der Nachversicherung.

- Erhöhung bei Berufsbeginn um 100% — maximal auf 2000 € BU-Rente.

- Klare Regelungen, falls du mal selbstständig wirst.

- Die Risikoprüfung ist meist anders, als bei den anderen Versicherungen: teils schlechter, aber manchmal auch besser!

- Finanzstarke Gesellschaft.

Nachteile von Allianz

- Maximal versicherbare BU-Rentenhöhe bei Allianz: 3000 € (aber nur mit Berufseinsteigerklausel!) sonst geht es nicht über 2000 € — da ist die Allianz ziemlich pingelig.

Alte Leipziger

Bis ca. 2020 war die Alte Leipziger die BU-Versicherung auf dem Markt. Sie war die Benchmark, an der sich alle anderen Versicherungen orientiert haben. Bis dahin war sie auch bei uns die meistverkaufte BU. Allerdings haben inzwischen andere Versicherungen aufgeholt.

Vorteile von der Alten Leipziger

- Gute Definition für Azubis

- Schüler können ab 10 Jahren versichert werden.

- Antragsfragen — außer Psyche — nur 3 Jahre zurück.

- Günstigerprüfung bei Berufswechsel.

- Keine Risikoprüfung bei Erhöhung, das heißt, es gibt nicht nur keine Gesundheitsfragen, sondern es wird auch nicht gefragt, ob du inzwischen ein gefährliches Hobby begonnen hast, einen gefährlicheren Beruf angefangen hast, zum Raucher geworden bist oder deine Körpergröße zum Gewicht nicht mehr passen.

- Azubis können bis zu 1500 € BU-Rente versichern.

- Finanzstarke Versicherung.

Nachteile von der Alten Leipziger

- Keine Dienstunfähigkeitsklausel.

Wer noch genauere Infos zur Alten Leipziger will, schaut sich unseren Blogbeitrag zur BU-Versicherung der Alten Leipziger an.

Baloise

Vorteile von der Baloise

- Sehr gute Bedingungen.

- Erhöhungsmöglichkeit bis auf 4000 €.

- Ab 10 Jahren versicherbar.

- Keine Risikoprüfung bei der Nachversicherung.

- Gesundheitsfragen werden nur 3 Jahre zurückgefragt (gilt sogar für Psyche-Fragen).

Nachteile von der Baloise

- Zeitlich unbegrenzte Frage nach Förderung wegen Lernstörungen, Sprachstörungen usw.

- Keine Dienstunfähigkeitsklausel.

- Nachversicherungsmöglichkeit endet bei Beitragsstop oder temporärem Leistungsfall.

Maximal versicherbare Rentenhöhe bei der Baloise für Azubis 1500 €.

Wer noch genauere Infos zur Baloise will, schaut sich unseren Blogbeitrag zur BU-Versicherung der Basler an.

Condor

Die Risikoprüfung ist im letzten Jahr besser geworden, daher kam sie bei uns häufiger in die engste Auswahl.

Vorteile von der Condor

- Sehr gute Azubiklausel

- Dienstunfähigkeitsklausel automatisch mitversichert.

- Zweimal kann eine Günstigerprüfung gemacht werden.

- Nachversicherung ohne Prüfung von Beruf oder Hobbys.

- Schüler können ab 10 Jahren versichert werden.

- Finanzstarke Gesellschaft.

Nachteile von der Condor

- Maximal kann die BU-Rente verdoppelt werden – wenn du mit 1000 € anfängst, sind 2000 € die höchstmögliche Rente.

Wer noch genauere Infos zur Condor will, schaut sich unseren Blogbeitrag zur BU-Versicherung der Condor an.

Die Bayerische

Die Bayerische ist seit 2020 sehr interessant – sie hat zusammen mit Maklern ihre Bedingungen auf Vordermann gebracht und gehört jetzt zu den interessanten BU-Versicherungen.

Vorteile von der Bayerischen

- DU-Klausel automatisch mitversichert.

- Erhöhungen ohne Fragen nach Beruf oder Hobbys.

- Schüler können ab 10 Jahren versichert werden.

- Gesundheitsfragen im Antrag meist nur 3 Jahre zurück.

- Günstigerprüfung bei Berufseinstieg.

Nachteile von der Bayerischen

- Erlöschen der Nachversicherung bei einem temporären Leistungsfall.

- Beitragsdynamik erlischt dabei ebenfalls.

Maximal versicherbare BU-Rentenhöhe bei der Bayerischen: leider nur 1000 €

Wer noch genauere Infos zur Bayerischen will, schaut sich unseren Blogbeitrag zur BU-Versicherung der Bayerischen an.

LV1871

Seit einiger Zeit eine der besten BU-Versicherungen auf dem Markt. Vor allem die Definition, wann ein Azubi eigentlich berufsunfähig werden kann, ist eine der besten, die wir kennen.

Vorteile von der LV1871:

- Sehr gute Definition für Azubis – falls sie berufsunfähig werden sollten.

- Für bestimmte Berufe extrem wenige Gesundheitsfragen.

- Keine Risikoprüfung bei Erhöhungen, das heißt, es gibt nicht nur keine Gesundheitsfragen, sondern es wird auch nicht gefragt, ob du inzwischen ein gefährliches Hobby begonnen hast, einen gefährlicheren Beruf angefangen hast, zum Raucher geworden bist oder deine Körpergröße zum Gewicht nicht mehr passt.

- Durch die Karrieregarantie kann bei bestimmten Berufen die BU-Rente später bis auf 7800 € erhöht werden. Das ist schon eine Hausnummer.

- Finanzstarkes Unternehmen.

Nachteile von der LV1871

- Die Obergrenze der Nachversicherung ändert sich mit dem Beruf – daher ist am Anfang noch nicht absehbar, wie hoch insgesamt versichert werden kann.

- Keine Dienstunfähigkeit – falls nach der Schule ein Beamtenjob begonnen wird.

- Falls es einmal temporär zu einem Leistungsfall kommt – also eine BU vorliegt, erlischt die Nachversicherungsmöglichkeit.

Wer noch genauere Infos zur LV1817 will, schaut sich unseren Blogbeitrag zur BU-Versicherung der LV1817 an.

Nürnberger

Vorteile von der Nürnberger

- Großer BU-Bestand – daher hohe Expertise.

- ab 10 Jahren versicherbar.

- Hohe Nachversicherungsmöglichkeit bis zu 6000 € BU-Rente.

- Nachversicherung ohne Fragen nach Beruf, Hobby, BMI (Körpergröße zu Gewicht), Rauchverhalten.

- DU-Schutz möglich.

Nachteile von der Nürnberger

- Günstigerprüfung: hier kann es neue Gesundheitsfragen geben.

- DU-Klausel ist keine "echte" DU und müsste von Anfang an dazu gewählt werden.

Wer hier einmal noch genauer nachschauen möchte: hier haben wir einen Blogbeitrag zur BU-Versicherung der Nürnberger geschrieben.

Diese Berufsunfähigkeitsversicherung für Azubis landen im Mittelfeld

Jetzt kommt erst einmal eine große Lücke, dann gibt es noch:

- Die HDI — kann interessant sein, wenn der Beruf der Eltern stimmt, denn dann kann es weniger Gesundheitsfragen geben.

- Den Volkswohlbund — eine der besten Risikoprüfungen auf dem Markt, sehr saubere Gesundheitsfragen.

- Swiss Life — schwierige Risikoprüfung, bei Nachversicherung Frage nach Beruf und Hobbys (nachteilig)

Diese Auflistung ist unsere persönliche Sichtweise nach Risikoprüfung, Bedingungen und Finanzstärke. Gerne können wir mit dir darüber sprechen, warum eine bestimmte Berufsunfähigkeitsversicherung nicht in unserer Liste ist – aber manchmal reicht es schon, wenn man auf den Preis schaut oder prüft, ob es wirklich eine Berufsunfähigkeitsversicherung ist oder nur eine Erwerbsunfähigkeitsversicherung oder eine Invaliditätsversicherung (Grundfähigkeitsversicherung).

Einfach selber vergleichen mit unserem BU-Vergleichsrechner für Azubis

Hier kannst du mit wenigen Eingaben, wie Geburtsdatum, Höhe der BU-Rente, Beruf einen Anhaltspunkt bekommen, in welchem Preisrahmen sich das bewegt. Allerdings kommt es dann noch auf viele andere Dinge an, Größe, Gewicht, Krankheiten Hobbys.

Allerdings, wie alle Vergleichsrechner– einen genauen Vergleich bekommst du direkt bei uns auf dich oder dein Kind zugeschnitten. Dann passt auch alles und es kommt keine böse Überraschung im Nachhinein auf dich zu.

Eine Beispielübersicht der BU-Versicherungen

Wichtig für den Preis:

- Die Höhe der Rente — mindestens sollten es 1000 € pro Monat sein, besser 1500 €. Das bieten aber nicht alle Versicherungen bei Azubis an.

- Das Endalter, bis zu dem die BU-Rente bezahlt werden soll – wir empfehlen auf jeden Fall 67, denn wer weiß, wie lange du einmal arbeiten musst, bis du deine Rente bekommst.

- Werden gefährliche Hobbys ausgeübt – also zum Beispiel Kampfsport, Klettern, Tauchen und vieles mehr.

Zusatzoptionen:

- Dynamik und garantierte Rentenerhöhung

- AU oder Krankschreibungsoption

- Dienstunfähigkeitsklausel

- Pflegeoption (hier empfehlen wir, lieber ein Pflegetagegeld extra zu machen — preislich für Kinder sehr günstig)

Mindestbedingungen einer guten Berufsunfähigkeitsversicherung

1) Verzicht auf abstrakte Verweisung

Verzicht auf abstrakte Verweisung bedeutet, dass die Versicherung dich nicht einfach auf einen anderen Beruf verweisen kann, wenn du deinen eigenen Beruf nicht mehr ausüben kannst, obwohl du diesen anderen Beruf gar nicht ausübst. Auf eine abstrakte Verweisung verzichten inzwischen alle guten Berufsunfähigkeitsversicherungen.

2) Leistung ab BU-Grad von 50% (Berufsunfähigkeit)

Wir empfehlen nur Versicherungen, die ab 50% BU-Grad (Berufsunfähigkeitsgrad) leisten. Es gibt auch ein paar Exoten, wo schon ab 25% BU-Grad ein kleiner Teil geleistet wird. Die volle Leistung gibt es dann aber erst ab 75%.

3) Möglichkeiten zur späteren Rentenerhöhung

Alle guten Berufsunfähigkeitsversicherungen haben Möglichkeiten hinterher die Rente zu bestimmten Bedingungen zu erhöhen – natürlich sollten diese Bedingungen sehr gut sein und vor allem nicht zu sehr begrenzt, wenn es um die Erhöhungsmöglichkeiten ohne neue Gesundheitsfragen geht.

4) Keine Anzeigepflicht

Grundsätzlich sollten BU-Versicherungen keine Anzeigepflicht im Nachhinein haben – also, wenn du anfängst zu rauchen oder einen anderen Beruf ausübst – der Verzicht auf die Anzeigepflicht ist für uns eine Selbstverständlichkeit. Trotzdem muss hier genau hingeschaut werden. Ebenso gibt es Versicherungen, wo nachgemeldet werden muss, wenn du zum Raucher wirst. Da denkt kaum jemand dran - aber im Berufsunfähigkeitsfall wird das geprüft.

Zusätzliche Überlegungen bei jungen Menschen

5) Ausschlüsse und Vorerkrankungen

Bevor wir uns über Bedingungen unterhalten, kommt das Hauptproblem, bei der Wahl deiner BU-Versicherung. Auch junge Menschen haben oft schon Vorerkrankungen. So kann es sein, dass dich die Versicherung gar nicht nimmt oder nur mit entsprechenden Ausschlussklauseln. Das bedeutet, dass bestimmte Krankheiten nicht mitversichert sind — zum Beispiel werden bei Rückenerkrankungen meist alle Erkrankungen der Wirbelsäule ausgeschlossen.

Unsere größte Aufgabe ist nicht, die Versicherungsbedingungen zu vergleichen, sondern eine Berufsunfähigkeitsversicherung zu finden, die dich mit bestimmten Vorerkrankungen noch nimmt, mit möglichst wenig Ausschlüssen. Hier gibt es oft große Unterschiede bei den Versicherungen – und die besten Bedingungen helfen dir nichts, wenn dafür zum Beispiel der Rücken ausgeschlossen ist. Dies wird am besten über eine anonyme Voranfrage geklärt – diese machen wir grundsätzlich, wenn es Vorerkrankungen gibt oder zum Beispiel sportliche Hobbys ausgeübt werden, die zu Zuschlägen führen können.

6) Verzicht auf Nachmeldepflicht macht BU-Versicherung / Schulunfähigkeitsversicherung attraktiver als Erwerbsunfähigkeitsversicherung bzw. Invaliditätsversicherung

Es ist wichtig, dass deine Berufsunfähigkeitsversicherung keine Nachmeldung vom späteren Beruf, Hobbys oder Rauchverhalten vorsieht!

Wegen des Themas "Nachmeldungspflicht" ist es besser, eine Berufsunfähigkeitsversicherung/Schulunfähigkeitsversicherung als eine Erwerbsunfähigkeitsversicherung oder Invaliditätsversicherung abzuschließen. Hier kannst du zwar manchmal später wechseln in eine Berufsunfähigkeitsversicherung ohne Gesundheitsfragen, aber es wird immer nach Beruf, eventuell auch nach Hobbys oder Rauchverhalten gefragt. Das kann bei handwerklichen, künstlerischen, sportlichen oder sozialen Berufen recht teuer werden oder vielleicht sogar gar nicht möglich sein.

Oft müssen auch neue Hobbys oder das Rauchverhalten angegeben werden, weshalb der Preis in die Höhe gehen kann. Das alles ist nicht nötig, wenn du gleich eine gute Berufsunfähigkeitsversicherung machst, bei der der Beruf, den du einmal ausübst, keine Rolle spielt, da nicht nachgemeldet werden muss.

7) Berufswunsch

Manche Schüler haben schon früh einen Berufswunsch, bei manchen wechselt das ständig. Selbst nach Abschluss der Schule haben viele jungen Menschen noch keine wirkliche Idee, wohin die Reise gehen soll. Auch bei unseren Studenten stellen wir fest, dass häufig das Studienfach gewechselt oder sogar ganz auf ein Studium verzichtet wird. Daher sollte die Berufsunfähigkeitsversicherung auch gute Bedingungen haben, falls du dich später einmal selbstständig machst, vielleicht ist auch eine Dienstunfähigkeitsklausel sinnvoll, wenn du einmal Beamter wirst.

Super wäre es, wenn du deinen Beruf dann nachmelden kannst, wenn dieser günstiger wäre. Beginnst du einen Bürojob oder studierst vielleicht später doch noch oder machst eine Weiterbildung, wäre es der Jackpot, wenn du das nachmelden kannst, ohne dass du wieder Gesundheitsfragen beantworten musst. Übrigens ist das auch der Grund, dass wir dir jährlich ein Serviceformular mailen, damit du uns mitteilen kannst, wenn sich bei dir etwas verändert hat. Damit du keine Vorteile übersiehst!

8) Erhöhungsmöglichkeiten

Erhöhungsmöglichkeiten sind ein wichtiger Punkt, wenn schon in jungen Jahren die wichtige BU-Versicherung begonnen wird. Wenn du dann später viel verdienst, reichen dir 1000 € Rente nicht mehr. Wie hoch du erhöhen kannst, hängt von der Versicherung ab – auch das prüfen wir für dich. Am besten ist es, wenn du ohne irgendwelche Fragen nach Beruf, Hobby, BMI oder Rauchverhalten erhöhen kannst – deswegen sind das immer die ersten Versicherungen, die wir dir empfehlen.

9) Klar definierte Bedingungen, um Streitigkeiten zu vermeiden

Bedingungen sind für Laien schwierig zu lesen. Saubere Bedingungen, damit es im Fall der Fälle zu keinem gerichtlichen Nachspiel kommt, sind uns sehr wichtig. Schwammige Formulierungen führen schnell zu Streitigkeiten. Unsere Kollegin Frau Freinsheimer prüft diese Bedingungen akribisch. Erst wenn wir von ihr das ok haben, kommt die Versicherung in unsere Liste.

Was sind die letzten wichtigsten Änderungen der Versicherer in Bezug auf die Berufsunfähigkeitsversicherung für Azubis?

Geändert hat sich zum Teil, dass Azubis auch schon 1500 € BU-Rente versichern können. Auch Nachversicherungsoptionen sind nach oben angepasst worden. Karrieregarantien wurden zum Beispiel von der Nürnberger und der LV1871 eingeführt – das heißt, bei höherem Verdienst kann weiter erhöht werden. Gerade für Azubis finden wir das sehr wichtig – da noch niemand weiß, wohin die berufliche Reise gehen wird.

Was hat am meisten Einfluss auf den Preis der verglichenen Versicherungen?

- Die Rentenhöhe

- Die Laufzeit - also wie lange die BU-Rente läuft

- Der Beruf – bei Schülern, welche Schule besucht wird

- Ob du Zusatzoptionen wählst, also zum Beispiel eine garantierte Rentenerhöhung oder eine Pflegeoption (hier empfehlen wir lieber eine Pflegeversicherung extra abzuschließen) oder eine AU-Option

Wie verändert sich jeweils der Versicherungsbeitrag mit der Absicherungssumme?

Wenn du eine höhere Rente beantragen möchtest, musst du natürlich mehr bezahlen. In etwa kannst du davon ausgehen, wenn die Rente doppelt so hoch ist, ist auch der Preis doppelt so hoch. Bei höheren Renten gibt es einen kleinen Abschlag. Das ist bei allen Versicherungen ähnlich.

Wie verändert sich jeweils der Versicherungsbeitrag mit der Versicherungslaufzeit?

Je länger die Laufzeit deiner BU-Rente ist (also, desto näher sie am gesetzlichen Rentenalter liegt), desto teurer ist die Versicherung. Denn ob die Versicherung im BU-Fall nur bis 60 Jahre oder bis 67 Jahre bezahlen muss, bedeutet bei einer BU-Rente von 1000 € einen Betragsunterschied von 84.000 €!

Warum sollten Jugendliche die Berufsunfähigkeitsversicherung so früh wie möglich abschließen?

- Nach der Haftpflichtversicherung ist die Berufsunfähigkeitsversicherung die wichtigste Versicherung

- Du sicherst dir deinen Gesundheitszustand und das Eintrittsalter

- Bei einigen Berufen, vor allem handwerklichen, aber auch sozialen Berufen ist die Berufsunfähigkeitsversicherung viel teurer – wenn du daher schon als Schüler versichert wirst, wenn dein Arbeitsfeld noch offen steht, so bleibt der günstige Beitrag erhalten.

- Sinnvoll kann es also sein, auch wenn du schon deinen Ausbildungsvertrag in der Tasche hast, aber noch in der Schule bist, zu uns zu kommen, wir prüfen, ob es sinnvoll ist, die Versicherung sofort abzuschließen oder erst bei Ausbildungsbeginn.

Geschrieben von:

Judith Schmied

Termin buchenJudith Schmied ist Geschäftsführerin und BU-Beraterin bei finanzteam26 und bringt seit 1998 umfassende Erfahrung im Versicherungsbereich mit. Trotz Ihrer Qualifikation als Diplom-Chemikerin, fand sie ihre wahre Berufung in der Versicherungsbranche. Spezialgebiete sind Berufsunfähigkeits- und Zahnversicherungen sowie die Ruhestandsplanung. Ihre Fähigkeit, auch in schwierigen Fällen sinnvolle Versicherungslösungen zu finden, schätzen wir besonders.