Was ist eine BU-Versicherung? Warum ist sie für junge Leute wichtig?

Was ist eine Berufsunfähigkeitsversicherung?

Die Berufsunfähigkeitsversicherung sichert dich finanziell ab, wenn du wegen Krankheit oder Unfall deinen Beruf zu mindestens 50% nicht mehr ausüben kannst und länger als 6 Monate arbeitsunfähig bist. Die BU hilft dir, deinen Lebensstandard aufrechtzuerhalten.

Eine Berufsunfähigkeitsversicherung ist ein Vertrag, bei dem du einer Versicherungsgesellschaft regelmäßig Beiträge zahlst, um im Fall einer Berufsunfähigkeit eine Berufsunfähigkeitsrente zu erhalten. In Deutschland ist die Berufsunfähigkeitsversicherung aktuell für Personen ab 10 Jahren möglich.

Wie wahrscheinlich ist eine Berufsunfähigkeit?

Das Risiko für eine Berufsunfähigkeit ist beachtlich: 1 von 4 Arbeitnehmern wird während des Berufslebens mindestens einmal berufsunfähig.

Warum ist eine Berufsunfähigkeitsversicherung für junge Leute wichtig?

Die BU-Versicherung ist für junge Leute so wichtig, da dir deine Arbeitskraft in Deutschland im Durchschnitt 2,01 Millionen Euro über dein Berufsleben einbringt (2,36 Millionen für Männer und 1,66 Millionen für Frauen).

Als junger Mensch hast du noch vieles vor dir und die Berufsunfähigkeitsversicherung hilft dir einen existenziell wichtigen Teil deines Lebens abzusichern. Natürlich gibt es noch andere wichtige Versicherungen für junge Menschen, aber die Berufsunfähigkeitsversicherung gehört mit zu den Top-Kandidaten.

Welche ist die beste Berufsunfähigkeitsversicherung für junge Leute?

Es ist schwer zu beantworten, welche die individuell beste Berufsunfähigkeitsversicherung für junge Leute ist, da Preise und Konditionen der Berufsunfähigkeitsversicherungen sehr dynamisch und neben Tarifänderungen der Versicherungen von weiteren Faktoren abhängen, die individuell geprüft werden sollten (bei Schüler ist zum Beispiel die Schulform ungemein wichtig , die von Tests wie Stiftung Warentest, teilweise nicht genug berücksichtigt werden). Wir achten bei der Auswahl einer Berufsunfähigkeitsversicherung, neben Preis-Leistungs-Kriterien, besonders auf eine vorteilhafte Risikoprüfung.

Unsere Vergleiche von Berufsunfähigkeitsversicherungen für junge Leute (Kinder, Schüler, Azubis, Studenten & Co.)

Hier vergleichen wir im Detail Berfusunfähigkeitsversicherungen für junge Leute (zu großen Teilen ähnliche Anbieter):

- Vergleich von Berufsunfähigkeitsversicherungen für Kinder (Schulkinder bis 13 Jahre)

- Vergleich von Berufsunfähigkeitsversicherungen für jugendliche Schüler (14-18 Jahre)

- Vergleich von Berufsunfähigkeitsversicherungen für Azubis

- Vergleich von Berufsunfähigkeitsversicherungen für Studenten

Du möchtest selbst Berufsunfähigkeitsversicherungen vergleichen?

Mit unseren Vergleichsrechner für Berufsunfähigkeitsversicherungen erhältst du eine erste Übersicht:

Wann leistet die Berufsunfähigkeitsversicherung?

Wie zuvor beschrieben:

Die Berufsunfähigkeitsversicherung leistet bei Krankheit oder Unfall und wenn du deinen Beruf nicht mehr zu mindestens 50 % ausüben kannst. Die BU bietet dir einen Langzeitschutz, auch wenn die Krankenversicherung nach 78 Wochen keine Leistung mehr erbringt.

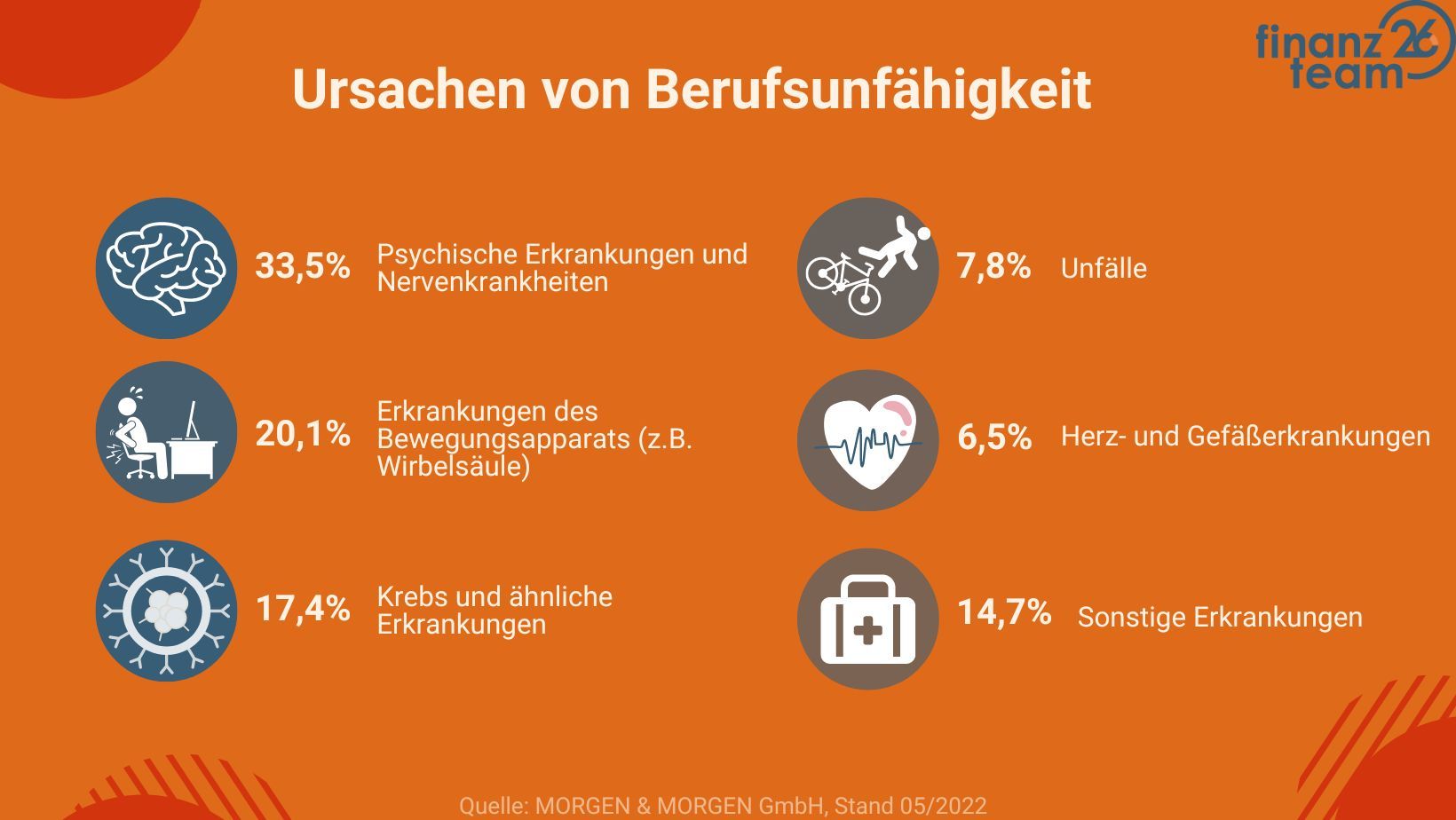

Häufige Ursachen für Leistungen einer BU-Versicherung

Berufsunfähigkeit aufgrund psychischer Erkrankungen

- Burnout

- Depressionen

- Angststörungen

Berufsunfähigkeit aufgrund von neurologischen Erkrankungen

- Multiple Sklerose

- Parkinson

- Epilepsie

Berufsunfähigkeit aufgrund Erkrankungen des Bewegungsapparates

- Bandscheibenvorfall

- Arthrose

- Rheumatoide Arthritis

Berufsunfähigkeit aufgrund von Krebserkrankungen

- Brustkrebs

- Lungenkrebs

- Darmkrebs

Berufsunfähigkeit aufgrund Unfällen und Verletzungen

- Arbeitsunfälle

- Sportverletzungen

- Verkehrsunfälle

Berufsunfähigkeit aufgrund Herz-Kreislauf-Erkrankungen

- Herzinfarkt

- Schlaganfall

- Herzinsuffizienz

- Berufsunfähigkeit aufgrund von Erkrankungen der inneren Organe

- Nierenerkrankungen

- Leberzirrhose

- Diabetes

Welche Rolle spielt die Risiko-Voranfrage beim Leistungsfall?

Bei der Risikoprüfung deines Versicherers wird geprüft, ob deine Angaben korrekt sind oder eine "vorvertragliche Anzeigepflichtverletzung" vorliegt. Zudem wird untersucht, ob du auf eine andere Tätigkeit verwiesen werden kannst (konkrete/abstrakte Verweisung) oder Anspruch auf Berufsunfähigkeitsrente hast. Moderne BU-Vertragswerke enthalten kaum noch abstrakte Verweisungsklauseln, sodass du bei Berufsunfähigkeit in aller Regel auch deine Rente erhältst.

Wir helfen dir gerne, den für dich besten BU-Vertrag zu finden und mögliche Verweisungsklauseln auszuschließen:

In unserem Artikel zum Versicherungsschutz von Berufsunfähigkeitsversicherungen erfährst du mehr über Leistungsfälle, Richtlinien und den Unterscheid von privater Berufsunfähigkeitsversicherung und gesetzlicher Rentenversicherung.

Was sind die Vorteile für junge Leute, wenn sie eine Berufsunfähigkeitsversicherung früh abschließen?

Junge Leute haben den Vorteil, dass sie bei frühem Einstieg in die Berufsunfähigkeitsversicherung niedrige monatliche Beiträge zahlen und gegebenenfalls auf spätere, erneute Gesundheitsprüfungen verzichten können. Spätere Gesundheitsprüfungen können deine Versicherungsgebühren höher ausfallen lassen, oder dazu führen, dass du keine Berufsunfähigkeitsversicherung mehr bekommst.

Welche Arten von Berufsunfähigkeitsversicherungen gibt es?

Selbstständige Berufsunfähigkeitsversicherung (SBU): Diese Versicherung bietet einen eigenständigen Schutz bei Berufsunfähigkeit. Sie zahlt eine monatliche Rente, wenn der Versicherte aufgrund von Krankheit, Körperverletzung oder mehr als altersentsprechendem Kräfteverfall zu mindestens 50% berufsunfähig ist und voraussichtlich mindestens sechs Monate lang sein wird.

Berufsunfähigkeits-Zusatzversicherung (BUZ): Hierbei handelt es sich um eine Zusatzversicherung, die in Verbindung mit einer anderen Versicherung (z. B. Lebensversicherung, Rentenversicherung) abgeschlossen wird. Im Falle einer Berufsunfähigkeit zahlt die BUZ eine monatliche Rente und übernimmt oft auch die Beitragsbefreiung für die Hauptversicherung.

Gibt es Alternativen zur Berufsunfähigkeitsversicherung?

Für Menschen für die keine Berufsunfähigkeitsversicherung infrage kommt, gibt es folgende Alternativen zur Berufsunfähigkeitsversicherung, die Teilbereiche einer Berufsunfähigkeit abdecken:

- Erwerbsunfähigkeitsversicherung

- Dread-Disease-Versicherung

- Grundfähigkeitsversicherung

- Private Pflegeversicherung

- Private Unfallversicherung

- Funktionelle Invaliditätsversicherung mit BU-Option

Was ist der Unterschied zwischen privater BU-Versicherung und gesetzlicher Rentenversicherung bei Berufsunfähigkeit?

Eine gesetzliche Versicherung gegen Berufsunfähigkeit gibt es für junge Menschen nicht mehr, es gibt nur noch die Erwerbsminderungsversicherung bekommst du etwa 40 Prozent deines letzten Bruttoeinkommens, und das auch nur, wenn du maximal 0 bis 3 Stunden am Tag arbeitsfähig bist. Kannst du noch 3 bis 6 Stunden arbeiten, egal was, so giltst du bei der gesetzlichen Erwerbsminderungsrente nur zur Hälfte als erwerbsunfähig, weshalb du dann auch nur die halbe gesetzliche Erwerbsminderungsrente und keine volle Erwerbsminderungsrente erhältst. (Hier haben wir auch zum Thema geschrieben, ob der Staat bei Berufsunfähigkeit eine gesetzliche Berufsunfähigkeitsrente zahlt).

Weder 40 Prozent noch 20 Prozent deines früheren Bruttoeinkommens reichen in der Regel aus, um einen angenehmen Lebensstandard aufrechtzuerhalten. Im Falle einer bestätigten Berufsunfähigkeit zahlt eine private Berufsunfähigkeitsversicherung im Vergleich die volle vertraglich vereinbarte Berufsunfähigkeitsrente, so lange du deinen alten Beruf zu mindestens 50 % nicht mehr ausüben kannst.

Ein weiterer Vorteil der BU-Versicherung?

Du bekommst die Berufsunfähigkeitsrente auch dann obendrauf, wenn du eine Erwerbsminderungsrente vom Staat bzw. der gesetzlichen Rentenversicherung bekommst.

Die Erwerbsminderungsrente vom Staat alleine reicht in der Regel nicht aus, um deinen aktuellen Lebensstandard aufrechtzuerhalten. Bei der gesetzlichen Rentenversicherung bekommst du maximal 40 % deines Einkommens (mehr dazu im nächsten Abschnitt).

Anders, als in der gesetzlichen Rentenversicherung (wo nach der Zeit gefragt wird, die du täglich überhaupt noch etwas arbeiten kannst), wird bei der privaten Berufsunfähigkeitsversicherung individuell nach folgenden Vertragskriterien geprüft:

- Die von dir eingereichten Unterlagen zu deiner aktuellen Tätigkeiten in deinem Berufsalltag bzw. Lernalltag

- Die Diagnosen deiner Ärzte

- Die Prognosen deiner Ärzte

- Ob eine vorvertragliche Anzeigepflichtverletzung durch Falschangaben vorliegt

Bei der privaten Berufsunfähigkeitsversicherung gibt es keine „maximal 6-Stunden-Grenze“ (wie bei der gesetzlichen Rentenversicherung, wo die Versicherung erst leistet, wenn du täglich weniger als 6 Stunden irgendetwas arbeiten kannst).

Die Frage, ob du überhaupt noch etwas arbeiten kannst, steht bei der privaten Berufsunfähigkeitsversicherung demnach weniger im Vordergrund.

Welche Kriterien sollte ich als junge Person beachten, um die richtige Berufsunfähigkeitsversicherung auszuwählen?

Um die richtige Berufsunfähigkeitsversicherung zu wählen, solltest du:

- Die Höhe deiner gewünschten Absicherung bestimmen

- Vertragsdaten wie Laufzeit und Altersregelungen checken (lassen)

- Anbieterpreise vergleichen (lassen)

- Dich für eine selbstständige BU (SBU) oder eine Kombination mit einer Altersvorsorge entscheiden

- Versicherungsbedingungen lesen (oder von Versicherungsmaklern beraten lassen, die zwischen mehreren Versicherungen vergleichen)

- Volle BU-Rente bei maximal 50% Ausübung der aktuellen beruflichen Tätigkeit

- Verzicht auf "abstrakte Verweisung"

- Leistung bei mindestens 6 Monaten prognostizierter Berufsunfähigkeit

- Leistungen bei grob fahrlässigen Verstößen

- Verzicht auf Vertragskündigung bei unabsichtlich falschen Angaben

- Beitragsstundung bei finanziellen Engpässen

- Weltweiter Versicherungsschutz

- Volle Leistung bei Weiterarbeit trotz Berufsunfähigkeit, solange nicht mehr als 80% des vorherigen Einkommens verdient wird

- Besondere Optionen prüfen (lassen)

- Jährliche Erhöhung der Absicherung (3-5%) ohne erneute Risikoprüfung

- Garantierte Rentensteigerung im Leistungsfall

- Nachversicherungsgarantie bei bestimmten Ereignissen

- Arbeitsunfähigkeitsoption (Krankschreibungsoption/Gelbe-Schein-Regelung)

- Dienstunfähigkeitsklausel für Beamte

- Teilzeitklausel (seit 2019)

- Laufzeitverlängerung ohne erneute Gesundheitsprüfung

- BU Plus-Tarife mit einer oder mehreren Zusatzoptionen

- Die Finanzstärke des Unternehmens checken (lassen)

- Eine Risikoprüfung durchführen (lassen)

In unserem Artikel zu Kriterien bei der Wahl der BU-Versicherung gehen wir auf die einzelnen Aspekte noch tiefer ein.

Welche Personen- und Berufsgruppen sollten sich durch eine Berufsunfähigkeitsversicherung absichern?

- Akademiker

- Jugendliche Schüler

- Schulkinder

- Azubis

- Studenten

- Existenzgründer & Selbstständige

- Vielreisende

- Berufseinsteiger

- Apotheker

- Anwälte

- Steuerberater

- IT'ler

- Chemiker

- Physiker

- Zahntechniker

- Mediziner

- Büroangestellte

- Menschen mit Behinderung

- Pfleger

- Büroangestellte

- Kindergärtner

- Bauarbeiter

- Handwerker

- Profisportler

- Bankkaufmänner und Bankkauffrauen

- Versicherungsmakler

- Handelskaufmänner und Handelskauffrauen

- Krankenschwestern und Pfleger

- Angestellte

- Angestellte in der Verwaltung

- Beamte, Lehramtsstudenten, Lehrer

Aber auch Menschen mit gefährlichen Hobbies wie diesen, können sich oftmals dennoch gegen Berufsunfähigkeit versichern lassen:

- Fallschirmspringen

- Klettern und Bouldern

- Motorradfahren

- Gleitschirmfliegen

- Mountainbiken

- Kampfsport

- Tauchen

- Viele weitere

Welchen Einfluss haben meine Hobbies auf die Berufsunfähigkeitsversicherung?

Deine Hobbys können Einfluss auf deine Berufsunfähigkeitsversicherung haben, insbesondere wenn du eine Sportart oder Freizeitaktivität ausübst, die als gefährlich eingestuft wird.

- Erstens kann es zu einem Leistungsausschluss kommen, sodass du im Falle einer Berufsunfähigkeit, die durch die Ausübung der betreffenden Sportart verursacht wurde, keine Rente erhalten würdest.

- Zweitens besteht die Möglichkeit, dass der Versicherer deinen Antrag auf eine Berufsunfähigkeitsversicherung ablehnt, da das Risiko einer Berufsunfähigkeit durch deine Hobbys als zu hoch eingeschätzt wird.

- Außerdem kann es sein, dass der Versicherer einen Risikozuschlag verlangt, wodurch die Versicherungsprämie für dich teurer wird – in manchen Fällen sogar doppelt so hoch wie für jemanden ohne gefährliche Hobbys.

Deswegen ist es wichtig, dass wir bei der Auswahl deiner Berufsunfähigkeitsversicherung deine Hobbys und Freizeitaktivitäten offen kommunizieren, schlau vergleichen, und entsprechende Lösungen mit der und den Versicherern besprechen.

Hier gehen wir noch näher auf gefährliche Hobbys bei der Berufsunfähigkeitsversicherung ein.

Wie schließe ich eine Berufsunfähigkeitsversicherung ab?

Um eine Berufsunfähigkeitsversicherung in Deutschland abzuschließen, benötigt es verschiedene Dokumente und Informationen.

Als junger Mensch oder Schüler sind in der Regel folgende Unterlagen erforderlich:

- Personalausweis oder Reisepass: Zur Identitätsprüfung und Verifizierung deiner persönlichen Daten.

- Einkommensnachweise: Wenn du bereits ein Einkommen hast (z. B. durch einen Teilzeitjob oder eine Ausbildung, benötigst du Gehaltsabrechnungen oder einen Ausbildungsvertrag, um dein Einkommen nachzuweisen.

- Schüler- oder Studentenausweis: Wenn du Schüler oder Student bist, kann ein Schüler- oder Studentenausweis nötig sein, um deinen Status nachzuweisen.

- Angaben zum Gesundheitszustand: Bei der Antragstellung musst du in der Regel auch einen Gesundheitsfragebogen ausfüllen, in dem du Informationen über deinen aktuellen Gesundheitszustand, Vorerkrankungen und mögliche Risikofaktoren angibst.

- Angaben zu Hobbys und Freizeitaktivitäten: Informationen über deine Hobbys und Freizeitaktivitäten, insbesondere wenn diese als riskant oder gefährlich eingestuft werden, können für die Risikobewertung und Prämienberechnung erforderlich sein.

- Bankverbindung: Zur Abbuchung der Versicherungsprämien benötigst du eine Bankverbindung (IBAN und BIC).

Es lohnt sich immer, eine Risiko-Voranfrage bei mehreren Versicherungsanbietern durchzuführen, um:

a) zu sehen, welcher Tarif für dich das beste Preis-Leistungsverhältnis hat

b) welche Versicherung dich annimmt

Die von dir benötigten Anforderungen und Dokumente können je nach Versicherer und Tarif variieren.

Wenn du uns beauftragst, diese Arbeit zu erledigen, holen wir uns für dich die aktuellen Anforderungen bei den Versicherungsunternehmen ein und gehen mit dir gemeinsam die Unterlagen durch, damit du nichts übersiehst.

Wir vergleichen zwischen verschiedenen Versicherungsgesellschaften und können dir somit transparent und ehrlich Lösungen aufzeigen. Wenn du dann sagst: „Hey, die kennen sich ja echt aus, macht Sinn, dass die mir beim Verischerungsabschluss und dem Papierkram unter die Arme greifen“, dann verdienen auch wir etwas. Klingt eigentlich ganz fair, oder? Zumal wir kostenlos lange Artikel wie diesen hier schreiben.

Suche dir also einfach einen kostenlosen Erstberatungstermin aus, dann helfen wir dir gerne und ohne Druck weiter.

Welche Versicherungsunternehmen bieten in Deutschland Berufsunfähigkeitsversicherungen für junge Leute an?

Hier ist die Liste der BU-Versicherer in Deutschland (keine bestimmte Reihenfolge):

- Alte Leipziger

- Württembergische

- Mecklenburgische

- Debeka

- KlinikRente

- Inter

- Advigon

- Allianz

- Hannoversche

- Nürnberger

- Stuttgarter

- Ergo

- Europa

- myLife

- Standard Life

- Generali

- Gothaer

- Öffentliche Berlin

- Getsurance

- SwissLife

- Volkswohl Bund

- MÜNCHENER VEREIN

- Lebensversicherung von 1871

- HanseMerkur

- DEVK

- Helvetia

- HUK-Coburg

- HUK24

- LVM

- Deutsche Ärzteversicherung

- MetallRente

- Community Life

- Öffentliche Braunschweig

- Öffentliche Oldenburg

- Barmenia

- die Bayerische

- Signal Iduna

- R+V

- Sparkasse

- AachenMünchener

- R+V

- Canada Life Assurance

- Condor

- Continentale

- AXA

- Erfahrungm DBV

- InterRisk

- uniVersa

- VGH

- Zurich

- Provinzial

- Dialog

- HDI

- Cosmos

- Versicherungskammer Bayern

- VPV

- WGV

- WWK

- Öffentliche Sachsen-Anhalt

- Provinzial

- Targo

Grundsätzlich bieten alle deutschen BU-Versicherer ihre Berufsunfähigkeitsversicherungen auch für junge Leute an, wobei einzelne Anbieter und Tarife auch hier Ausschlusskriterien haben.

Je nachdem, ob du bestimmte Themen wie AD(H)S oder LRS / Legasthenie hast, oder dich noch in der Schule oder dem Studium befindest, kommst du bei manchen Anbietern auch als junger Mensch nicht zur BU-Versicherung, da du nicht in deren Risikoeinschätzung passt.

(Mit etwas Geschick schaffen wir es meistens dennoch, eine gute Absicherung gegen Berufsunfähigkeit für junge Leute wie dich zu finden, auch wenn die Themen hast, die die Versicherungen nicht allzu gerne haben — zur Not mit einer Alternative zur Berufsunfähigkeitsversicherung, wie oben beschrieben, oder einer Überbrückungslösung durch eine Multi-Risk-Police wie die Golden IV der BGV).

Wie wird die Beitragsprämie einer Berufsunfähigkeitsversicherung berechnet?

Die wichtigsten Faktoren, die die Beitragsprämie deiner Berufsunfähigkeitsversicherung beeinflussen, sind:

Eintrittsalter: Je jünger du beim Vertragsabschluss bist, desto günstiger sind in der Regel die Prämien. Das liegt daran, dass das Risiko einer Berufsunfähigkeit bei jüngeren Menschen als geringer eingeschätzt wird und die Versicherung über einen längeren Zeitraum Beiträge einnehmen kann.

Beruf: Der Beruf hat einen großen Einfluss auf die Prämie, da einige Berufe ein höheres Risiko für Berufsunfähigkeit mit sich bringen als andere. Berufe mit hohen körperlichen Anforderungen oder einer hohen psychischen Belastung führen häufig zu höheren Prämien.

Gesundheitszustand: Bei der Antragstellung musst du einen Gesundheitsfragebogen ausfüllen, der Informationen über deinen aktuellen Gesundheitszustand und mögliche Vorerkrankungen enthält. Wenn du Vorerkrankungen oder gesundheitliche Risikofaktoren hast, kann das zu höheren Prämien oder sogar zu Leistungsausschlüssen führen.

Hobbys und Freizeitaktivitäten: Gefährliche Hobbys oder Sportarten können das Risiko einer Berufsunfähigkeit erhöhen und somit zu höheren Prämien führen.

Vertragslaufzeit und BU-Rentenhöhe: Die Laufzeit des Versicherungsvertrags und die gewählte BU-Rentenhöhe beeinflussen ebenfalls die Prämienhöhe. Eine längere Vertragslaufzeit und eine höhere monatliche Rente führen zu höheren Prämien.

Leistungsumfang und Vertragsbedingungen: Zusätzliche Leistungen oder individuelle Vertragsbedingungen können die Prämie beeinflussen. Zum Beispiel können Optionen wie eine garantierte Rentensteigerung, Beitragsdynamik oder eine Nachversicherungsgarantie die Prämie der Berufsunfähigkeitsversicherung erhöhen.

Die Versicherer bewerten das Risiko deiner Berufsunfähigkeit für dich individuell und setzen die Prämie entsprechend fest.

Wie hoch sollte die Berufsunfähigkeitsrente für junge Personen angesetzt werden?

Wir empfehlen auch für junge Leute eine BU-Rentenhöhe von mindestens 1000 € pro Monat (und falls die vom Versicherer ermöglichte Summe unter 1000 € liegt, dann so viel wie möglich).

Schüler und Auszubildende bekommen in der Regel maximal 1000 € - 1500 € pro Monat, während Studierende schon bis zu 1500 € - 2000 € Berufsunfähigkeitsrente erhalten können.

Die maximal absicherbare BU-Rente, also der Betrag, den du monatlich im Falle einer Berufsunfähigkeit erhältst, orientiert sich am Einkommen. Manche Versicherer nehmen das Nettoeinkommen, während andere einen Prozentsatz des Bruttogehalts, wie etwa 60%, heranziehen. Bei Schülern ist das schwer zu bestimmen, daher auch die Beschränkung der absicherbaren BU-Rente.

Um deine laufenden Kosten und Rücklagen bei einer Berufsunfähigkeit abzudecken, sollte deine versicherte Rente 80-100% des Nettoeinkommens ausmachen.

Für Personen ohne eigenes Einkommen gelten andere Richtwerte.

Brauche ich als junger Mensch überhaupt eine Berufsunfähigkeitsversicherung oder kann ich auch anders finanziell vorsorgen?

Für die meisten Menschen ist es aufgrund der nötigen Sparsummen nicht möglich, die BU-Versicherung durch eigene finanzielle Vorsorge zu ersetzen und gleichzeitig über die gesamte Karriere hinweg ausreichend abgesichert zu sein.

Wer eine Berufsunfähigkeitsversicherung in jungen Jahren abschließt, kann jedoch meist zu sehr günstigen Konditionen versichert werden.

Ein Beispiel einer (lediglich temporären) Berufsunfähigkeit über 5 Jahre zeigt, dass eine Selbstvorsorge für die meisten Menschen finanziell fast nicht möglich ist, da allein für diese 5 Jahre ein Sparkapital von 81.600 € nötig wären, um einen (beispielhaften) monatlichen Betrag von 2.500 € mit eingerechneter Inflation zum Leben zu erhalten:

Was ist die Geschichte der Berufsunfähigkeitsversicherung, wie kam es dazu, dass sie erstmalig angeboten wurde?

Die Ursprünge der Berufsunfähigkeitsversicherung liegen in der Entwicklung der modernen Versicherungswirtschaft und dem wachsenden Bedürfnis der Menschen, sich gegen finanzielle Risiken abzusichern.

Im 19. Jahrhundert erlebte die Industrielle Revolution einen rasanten Anstieg der Produktivität und eine Zunahme der Beschäftigung in Fabriken und industriellen Anlagen. Mit der Veränderung der Arbeitsbedingungen und der Zunahme von körperlicher und psychischer Belastung stieg auch das Risiko von Arbeitsunfällen, Berufskrankheiten und dauerhaften Beeinträchtigungen.

In vielen Ländern, darunter auch Deutschland, führte dies zur Einführung von gesetzlichen Sozialversicherungen, um Arbeitnehmer gegen finanzielle Risiken abzusichern. Die gesetzliche Unfallversicherung und die Invalidenversicherung waren die ersten Schritte, um den Arbeitnehmern einen gewissen Schutz bei Arbeitsunfällen oder dauerhafter Arbeitsunfähigkeit zu bieten.

Die Berufsunfähigkeitsversicherung entstand als Ergänzung und Erweiterung dieser gesetzlichen Absicherungen. Sie wurde von privaten Versicherungsunternehmen angeboten, um den Versicherten einen höheren Schutz und eine bessere finanzielle Absicherung im Falle einer Berufsunfähigkeit zu bieten. Im Laufe der Zeit entwickelte sich die Berufsunfähigkeitsversicherung weiter und wurde immer mehr auf die individuellen Bedürfnisse und Risiken der Versicherten zugeschnitten.

Inzwischen ist die Berufsunfähigkeitsversicherung ein wichtiger Bestandteil der privaten Vorsorge und bietet einem den nötigen finanziellen Schutz, wenn man aufgrund von Krankheit oder Unfall nicht mehr in der Lage ist, seinen gelernten Beruf auszuüben.

Was kann ich tun, wenn ich die BU-Versicherung nicht mehr haben möchte?

Wenn du deine BU-Versicherung nicht in Anspruch möchtest, hast du mehrere Optionen:

Kündigung: Du kannst deinen Vertrag fristgerecht kündigen. Beachte dabei die Kündigungsfrist, die in deinem Vertrag festgelegt ist. Schreibe eine schriftliche Kündigung und sende sie per Einschreiben an die Versicherungsgesellschaft.

Beitragsfreistellung: Wenn du vorübergehend finanzielle Schwierigkeiten hast, kannst du bei deinem Versicherer eine Beitragsfreistellung beantragen. In diesem Fall wird deine Versicherung beitragsfrei gestellt und du musst keine Beiträge mehr zahlen, allerdings wird deine Leistung entsprechend reduziert.

Bei uns bist du in guten Händen — wir nehmen uns die Zeit, die es braucht, um die bestmögliche Absicherung gegen Berufsunfähigkeit für dich zu finden.

Der Ablauf sieht folgendermaßen aus:

- Du meldest dich telefonisch oder per E-Mail bei uns für ein erstes Kennenlerngespräch (Ersttelefonat).

- Wenn du uns kontaktierst, nehmen wir uns Zeit und klären mit dir, welche Wünsche und Anforderungen du an deine Versicherungen hast.

- Wir lernen dich kennen und fragen auch nach deinem Alter, Beruf (falls du schon einen hast) und deiner gesundheitlichen Vorgeschichte. Diese Punkte sind wichtig, um eine maßgeschneiderte Beratung auf deine individuelle Situation abzustimmen und Versicherungsoptionen abwägen zu können.

Wir haben bereits tausenden jungen Menschen geholfen, die richtige Verischerung zu finden und sind seit 1998 als Versicherungsmakler tätig.

Gerne helfen wir auch dir mit einer kostenfreien Erstberatung zum Thema Berufsunfähigkeit und deiner Absicherung. Bei uns wirst du über alle Schritte hinweg begleitet, nicht nur bis zum Vertragsabschluss, sondern auch wenn du im Ernstfall einen Leistungsanspruch hast und nicht mehr arbeiten kannst.

Kontaktiere uns gerne! Wir beraten dich umfassend und transparent zur Berufsunfähigkeit: