Was ist bei einer BU-Versicherung versichert? Wir klären auf!

Versicherungsschutz einer BU-Versicherung kurz erklärt:

Die Berufsunfähigkeitsversicherung (BU) sichert dich finanziell ab, falls du deinen Beruf wegen Krankheit oder einem Unfall nicht mehr zu mindestens 50 % ausüben kannst. Die BU bietet dir einen Langzeitschutz, auch wenn die Krankenversicherung nach 78 Wochen keine Leistung mehr erbringt.

- Was ist bei einer BU-Versicherung versichert? Wir klären auf!

- Wie beginnt die Berufsunfähigkeit meistens?

Fast alle kennen heutzutage den Begriff der BU bzw. der Berufsunfähigkeit. Schließlich wird das Thema ja seit Jahren von Presse, Funk und Fernsehen den Bürger*Innen als „wichtigste Absicherung nach der privaten Haftpflichtversicherung“ nahegebracht.

Wenn ich mich aber im Freundes- und Bekanntenkreis mit Menschen unterhalte, wird mir als Spezialist für diese Versicherungssparte regelmäßig bewusst, dass die Wenigsten überhaupt wissen, was diese Absicherung gegen Berufsunfähigkeit beinhaltet.

Lass es uns gemeinsam herausfinden!

Wann leistet eine private Berufsunfähigkeitsversicherung?

Um einen Leistungsfall festzustellen, läuft es folgendermaßen ab:

Der Versicherer analysiert deine letzte berufliche Tätigkeit, sprich: Was machst du (in der Regel) wie lange am Tag, bzw. in der Woche?

Dann wird geprüft, ob du aufgrund deines Unfalls, deiner Erkrankung oder aufgrund von mehr als gewöhnlichem Kräfteschwund deine berufliche Tätigkeit zu mindestens 50 % für bestimmte Mindestphasen und auf voraussichtlich längere Zeit hin, nicht mehr ausüben kannst

Beispiele für Leistungsfälle einer privaten Berufsunfähigkeitsversicherung

1. Beispiel: Verkehrsunfall

Du hast einen Verkehrsunfall, bei dem du schwer verletzt wirst. Deine rechte Hand (du bist Rechtshänder) ist zum Schreiben und auch Tippen auf längere Sicht hin völlig untauglich. Bleibt das länger und dauerhaft so, wird die Berufsunfähigkeitsversicherung ohne Wenn und Aber an dich auszahlen, besonders, wenn deine Hand unbrauchbar bleibt.

2. Beispiel: Erschöpfungszustände

Seit Jahren hast du ab und an mentale Erschöpfungszustände. Bisher hast du aber nur mit deinem Psychologen gesprochen darüber. Ausgelöst durch einen Schicksalsschlag in der Familie, kommen diese Zustände nun regelmäßig auf, besonders wenn es in deinem Beruf zu den dort typischen Konzentrationen an Arbeitspensum und Komplexität kommt. Nun gesellen sich auch noch phasenweise Angstattacken hinzu. Nach ein paar Stunden Arbeit, gehen dir die Arbeiten insgesamt kaum mehr von der Hand. Du bist oft wie gelähmt, quälst dich nur noch durch deine Tage.

Hier wird die Versicherung ganz sicher prüfen und ggf. Begutachtungen durchführen lassen. Wir haben es hier mit einer Situation zu tun, die eine Klassiker für Streitfälle darstellt. Hier braucht es sicher einen längeren Atem für dich als beim eindeutigeren Beispiel 1 zum Verkehrsunfall.

3. Beispiel: Gehirntumor

Du hast plötzlich einen Ohnmachtsanfall und stürzt. Erst denkst du: "ein Schwächeanfall, zu viel Stress" — leider passiert es trotz Schonung wieder. Untersuchungen ergeben einen Gehirntumor. Du gerätst in die "Ärztemühle". Regelmäßiges Arbeiten in deinem Beruf wird immer schwerer und seltener. Eine zunächst erfolgreiche OP findet statt. Leider bleibt deine Arbeitsfähigkeit aber eingeschränkt.

Einordnung: nach den 6 Monaten, in denen du krankgeschrieben bist, beantragst du (am besten unter Zuhilfenahme eines Spezialisten für die Durchsetzung von BU-Ansprüchen) deine BU beim Anbieter. Auch hier wirst du Bögen ausfüllen lassen, die deine Fähigkeiten, deinen Job weiter auszuüben, auch von der rein zeitlichen Seite einschätzen.

Ich habe das bei einem Freund leider hautnah miterlebt. Es kam zeitnah zur Leistung seiner bei mir laufenden BU-Versicherung.

Wie beginnt die Berufsunfähigkeit meistens?

Die Berufsunfähigkeit beginnt meistens wie folgt.

- Du hast einen Unfall oder bekommst eine Erkrankung, meldest dich krank

- Mit dem gelben Schein gehst du zu deinem Arbeitgeber

- Dann bekommst du die nächsten 6 Wochen von deinem Arbeitgeber deinen vollen Lohn weiterbezahlt (wenn du noch im Studium oder Schüler bist, entfällt das natürlich)

- Danach kommt deine gesetzliche Krankenkasse ins Spiel — je nach Einkommen fehlen dir nun schon 20-30 % deines Einkommens (wusstest du das?). Leider dauert die Krankheit aber an, es geht nun bereits in die Monate. Jetzt wäre es gut, wenn dein Nettogehalt weiterlaufen würde, denn deine Kosten tun das ja auch.

Dafür gibt es auf dem Versicherungsmarkt schon für wenig Geld die Absicherung „Krankentagegeld“ (Achtung, nicht zu verwechseln mit einer Krankenhaustagegeldversicherung).

Krankentagegeldversicherungen gleichen, wenn richtig angesetzt, genau die Differenz zwischen deinem Netto-Einkommen und dem aus, was du weiterhin von deiner Krankenkasse bekommst.

Mit diesem Geld kannst du dann, sofern keine Gesundung eintritt, noch eine ganze Weile finanziell gut weiter leben.

Was sind Nachteil der Krankentagegeldversicherung bei längeren Ausfallzeiten?

Leider ist die Krankentagegeldversicherung direkt an die Leistung deiner gesetzlichen Krankenversicherung gekoppelt.

Und die Leistung der gesetzlichen Krankenversicherung hat klare Grenzen:

Nachdem 78 Wochen abgelaufen sind, wird dich deine Krankenkasse versuchen, „auszusteuern“. Sprich: Die Krankenkasse wird dir deine monatliche Unterstützung entziehen — also den Löwenanteil, auf den du seit deiner Erkrankung noch bauen konntest.

Wovon lebst du mit deiner Krankheit oder Verletzung dann?

Denn du bist ja immer noch krankgeschrieben. Schon dieser Zusammenhang zwischen der eintretenden Berufsunfähigkeit und dem Wegbleiben des Einkommens ist den Wenigsten bewusst.

Situation: Kein Krankengeld mehr von der Krankenkasse

Spätestens jetzt stellt sich die Frage: Wovon würdest du heute leben, wäre dir der beschriebene Fall passiert?

Von deinen Eltern? Von Ersparnissen? Vom Amt? Jetzt wird es ernst.

Günstigstenfalls kommt nun die Absicherung über eine Berufsunfähigkeitsversicherung ins Spiel.

Gut, wenn du diese schon früh günstig und gesund abgeschlossen hast.

Wie läuft die Beantragung der Berufsunfähigkeit?

Klar, du reichst nun irgendwann deine Unterlagen als „Leistungsantrag“ ein. Das machst du aber idealerweise über Spezialisten, die wissen, welche Schubladen man nun zieht.

Wir, als auf Schüler und Studenten spezialisierte Versicherungsmakler, geben dir dann die richtigen Tipps, damit hier nichts schiefläuft.

Denn bei der Beantragung werden erfahrungsgemäß viele Fehler gemacht.

Was oder woraufhin prüft nun dein BU-Versicherer, ob du berufsunfähig bist?

Bei allen Versicherungen geht es nun in die Abteilung „Risikoprüfung“ — hier werden täglich Fälle wie deiner geprüft.

Idealerweise hat der Versicherer dir schon Fragebögen zukommen lassen, die abfragen, welchen Beruf du aktuell ausführst.

Deine von dir eingereichten Unterlagen werden nun beim Versicherer vorab gesichtet. Parallel werden Anfragen bei deinen Ärzten und der gesetzlichen Krankenkasse zu Vorerkrankungen etc. gemacht.

Das passiert in jedem Fall, wenn der Antrag noch keine 5 Jahre her ist. Maximal kann 10 Jahre zurückgefragt werden, je nach den Fristen in den Gesundheitsfragen, die dir im Antrag gestellt wurden. Das können bei manchen Anbietern auch nur 3 Jahre sein.

Bei deinen Ärzten werden nun also Anfragen gemacht, die darauf abzielen, herauszufinden, in welchem Grade du deinen Beruf noch ausüben kannst (oder eben nicht mehr).

Abhängig von der Erkrankung (oder Verletzung) kommt nun auch der Prognosezeitraum ins Spiel, also wie lange dein Ausfall voraussichtlich dauert.

Der Prognosezeitraum wird auch dadurch beeinflusst, was in deinem Vertragswerk hinterlegt ist. Meistens ist es der Mindestzeitraum von 6 Monaten. Aber auch hier kommt es nun auf deine Ärzte an.

Denn: ob der Versicherer dich letztendlich als berufsunfähig einschätzt, hängt grundlegend davon ab, ob du deine letzte ausgeübte berufliche Tätigkeit noch zu mindestens 51 % ausüben kannst (dann bekommst du nämlich keine Berufsunfähigkeitsrente).

Andersherum betrachtet:

Deine BU-Rente fließt also ab mindestens 50 % Berufsunfähigkeit — die Definition, um „nicht mehr in deinem Feld tätig sein zu können“. Hier haben wir detaillierter behandelt, wann die Berufsunfähigkeitsversicherung zahlt.

Wie wird die Berufsunfähigkeit letztendlich festgestellt?

Nachdem deinem Versicherer folgende Informationen vorliegen:

Die von dir eingereichten Unterlagen zu deiner aktuellen Tätigkeiten in deinem Berufsalltag

Die Diagnosen deiner Ärzte

Die Prognosen deiner Ärzte

erfolgt die Entscheidung der Risikoprüfung deines Versicherers.

Wie verläuft die Risikoprüfung beim Versicherer?

Bei der Risikoprüfung deines Versicherers fließen auch Prüfungen mit ein, die klären, ob deine Angaben im Antrag durchgängig korrekt waren, oder ob eine „vorvertragliche Anzeigepflichtverletzung“ greift. Weiterhin wird je nach deinem Vertragswerk auch geprüft, ob du noch auf eine andere Tätigkeit verwiesen werden kannst (konkrete oder abstrakte Verweisung), oder ob du tatsächlich Anspruch auf eine Berufsunfähigkeitsrente hast.

Allerdings gibt es in modernen Vertragswerken für Berufsunfähigkeitsversicherungen so gut wie keine Klauseln dieser Art mehr. Zumindest nicht bei den namhaften Premium-Anbietern, wie etwa:

- Die Berufsunfähigkeitsversicherung der LV 1871

- Die Berufsunfähigkeitsversicherungen der Condor

- Die Alte Leipziger Berufsunfähigkeitsversicherungen

Auch auf Ausschlussklauseln im Vertragswerk kann geprüft werden:

Z.B. haben fast alle Anbieter Einschränkungen, wenn es um nukleare Katastrophen und / oder kriegerische Ereignisse geht. Das ist aber sehr vertragswerkabhängig.

Ergeben sich Widersprüche aus deinen Angaben und den Einschätzungen deiner Ärzte, kann der Versicherer auch noch Gutachter einschalten. Dies geschieht erfahrungsgemäß aber sehr selten.

Hier wird nun schon klar, dass es einige „Checkpoints“ abzuhaken gibt, sodass deine Anerkennung der Berufsunfähigkeit erfolgt.

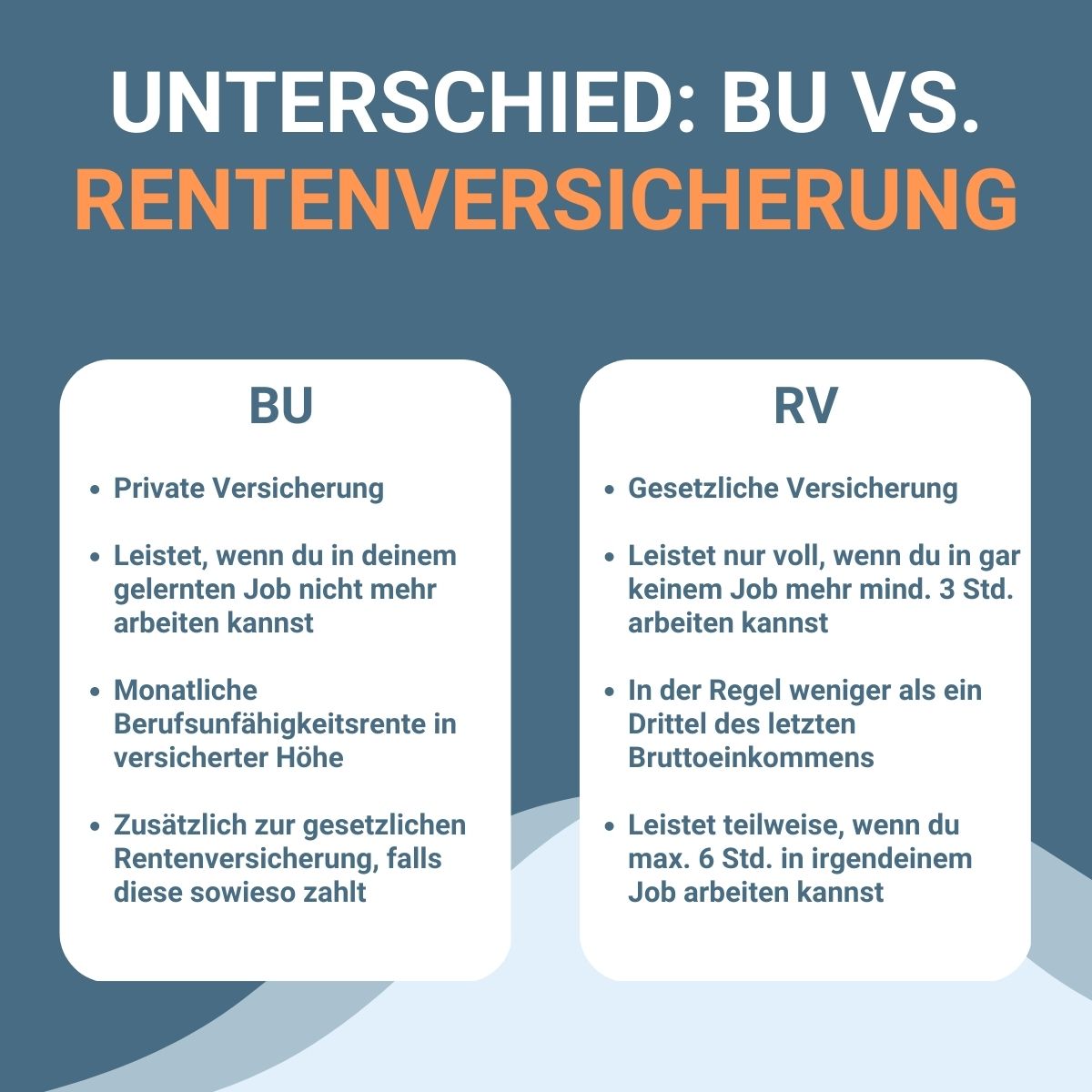

Welchen Unterschied gibt es im Versicherungsschutz einer BU-Versicherung und der gesetzlichen Rentenversicherung?

Eine Berufsunfähigkeitsversicherung (BU-Versicherung) ist eine private Versicherung, die dir im Falle einer Berufsunfähigkeit eine monatliche Berufsunfähigkeitsrente zahlt.

Die gesetzliche Rentenversicherung leistet im Falle einer Berufsunfähigkeit nur unter bestimmten Voraussetzungen und bietet dir einen geringeren Versicherungsschutz als eine private BU-Versicherung. Die Rentenversicherung kommt nur dann zum Tragen, wenn du täglich weniger als 6 Stunden irgendetwas arbeiten kannst.

Die volle staatliche Erwerbsminderungsrente der Rentenversicherung bekommst du nur dann, wenn du weniger als drei Stunden am Tag irgendetwas arbeiten kannst. Die volle monatliche Rente beträgt in der Regel dann aber immer noch weniger als lediglich ein Drittel des letzten Bruttoeinkommens. Heißt: Die gesetzliche Erwerbsminderungsrente reicht nicht aus, um deinen aktuellen Lebensstandard finanziell gleich zu halten.

Du bekommst die Berufsunfähigkeitsrente auch dann obendrauf, wenn du eine Erwerbsminderungsrente vom Staat bekommst.

Anders, als in der gesetzlichen Rentenversicherung (wo nach der Zeit gefragt wird, die du wöchentlich überhaupt noch etwas arbeiten kannst), wird bei der privaten Absicherung der Berufsunfähigkeit stark individuell nach den oben genannten Kriterien wie geprüft.

Hier gibt es keine „maximal 6-Stunden-Grenze“ wie bei der gesetzlichen Erwerbsminderungsrente der deutschen Rentenversicherung. Die Frage, ob du überhaupt noch etwas arbeiten kannst, steht bei der privaten BU-Versicherung weniger im Vordergrund.

Für bis Ende 1960 Geborene gibt es sogar heute noch einen Schutz aus der gesetzlichen Rentenversicherung, der sie bei Berufsunfähigkeit absichert.

Für alle Jüngeren gilt die „Rente wegen teilweiser Erwerbsminderung bei Berufsunfähigkeit“.

Was ist der gesetzliche Hintergrund zu staatlichen Leistungen zur Erwerbsminderung bei Berufsunfähigkeit?

Für jüngere Menschen gilt das sechste Buch Sozialgesetzbuch — gesetzliche Rentenversicherung — § 240 — „Rente wegen teilweiser Erwerbsminderung bei Berufsunfähigkeit“.

Zur Erwerbsminderung heißt es in Absatz 2:

„Berufsunfähig sind Versicherte, deren Erwerbsfähigkeit wegen Krankheit oder Behinderung im Vergleich zur Erwerbsfähigkeit von körperlich, geistig und seelisch gesunden Versicherten mit ähnlicher Ausbildung und gleichwertigen Kenntnissen und Fähigkeiten auf weniger als sechs Stunden gesunken ist.

Der Kreis der Tätigkeiten, nach denen die Erwerbsfähigkeit von Versicherten zu beurteilen ist, umfasst alle Tätigkeiten, die ihren Kräften und Fähigkeiten entsprechen und ihnen unter Berücksichtigung der Dauer und des Umfangs ihrer Ausbildung sowie ihres bisherigen Berufs und der besonderen Anforderungen ihrer bisherigen Berufstätigkeit zugemutet werden können.

Zumutbar ist stets eine Tätigkeit, für die die Versicherten durch Leistungen zur Teilhabe am Arbeitsleben mit Erfolg ausgebildet oder umgeschult worden sind. Berufsunfähig ist nicht, wer eine zumutbare Tätigkeit mindestens sechs Stunden täglich ausüben kann; dabei ist die jeweilige Arbeitsmarktlage nicht zu berücksichtigen.“

= Fassung aufgrund des Gesetzes zur Anpassung der Regelaltersgrenze an die demografische Entwicklung und zur Stärkung der Finanzierungsgrundlagen der gesetzlichen Rentenversicherung (RV-Altersgrenzenanpassungsgesetz) vom 20.04.2007 (BGBl. I S. 554), in Kraft getreten am 01.01.2008

Privatversicherungen für den Fall der Berufsunfähigkeit (BU), als Ersatz für den für nach 1961 weggefallenen staatlichen Berufsunfähigkeitsschutz für nach 1960 Geborene, konkretisieren sich hier viel deutlicher. Die Definition der Berufsunfähigkeit ist diesen privaten BU-Versicherungen laut der Rechtsbasis im Versicherungsvertragsgesetzes (VVG) heute gemäß §172 ebenfalls seit 2008 wie folgt:

„Berufsunfähig ist, wer seinen zuletzt ausgeübten Beruf, so wie er ohne gesundheitliche Beeinträchtigung ausgestaltet war, infolge Krankheit, Körperverletzung oder mehr als altersentsprechendem Kräfteverfall ganz oder teilweise voraussichtlich auf Dauer nicht mehr ausüben kann.“

Grob vereinfacht musst du also fast schon mit dem "Kopf unterm Arm" ankommen, bevor du bei Berufsunfähigkeit eine Leistung der gesetzlichen Rentenversicherung bekommst. Und die angerechnete Leistungsfähigkeit, die dir bei einem Unfall oder einer Krankheit bleibt, bezieht sich leider nicht auf deinen gelernten Beruf, sondern irgendeine Tätigkeit.

Wie kann ich den Versicherungsschutz meiner BU-Versicherung erweitern oder anpassen?

Den Versicherungsschutz deiner BU-Versicherung kannst du erweitern oder anpassen, indem du regelmäßig deinen Berater darüber informierst, wenn du Berufsabschlüsse machst, neue Tätigkeiten aufnimmst, Gehaltssteigerungen stattfinden oder sich privat bei dir etwas ändert wie Heirat, Immobilienerwerb etc.

Achte deshalb bei der Anpassung deines Versicherungsschutzes unbedingt darauf, dass die Anpassung jeweils direkt beim Ereignis passiert — denn meistens gibt es Fristen für die Anpassungen ohne neue Gesundheits- und idealerweise (je nach Anbieter) auch Hobbyfragen. Durch schnelles Handeln kannst du demnach oft Beitragserhöhungen vermeiden.

Zusammenfassung

Es ist heute also umso wichtiger, sich, bzw. seine Arbeitskraft privat abzusichern

Damit du dich damit bei deinem BU Versicherer aber auch durchsetzen kannst, empfiehlt sich, außer der richtigen Auswahl eines echten Premium-Anbieters gerne über usnere Beratung.

Aber unbedingt auch die Einschaltung von BU-Profis im Vorfeld der Beantragung (denn wie du oben siehst, gibt es hier doch einige Haken und Ösen).

Idealerweise arbeitest du dazu mit BU-Experten zusammen, die nicht an eine spezielle Versicherungsgesellschaft gebunden sind.

Schon die Auswahl der Versicherer und die Klarheit der Definitionen in den Bedingungswerken stellt eine anspruchsvolle Aufgabe dar. Genauso wichtig ist also, dass die Betreuung nach dem Abschluss nicht endet, denn es gibt Fristen für die anlassbezogenen Erhöhungen. Und bei der Beantragung werden erfahrungsgemäß viele Fehler durch Versicherte gemacht.

Häufige Fragen zum Versicherungsschutz einer BU-Versicherung

Sind bei einer Berufsunfähigkeitsversicherung schwere körperliche Erkrankungen wie Krebs versichert?

Schwere körperliche Erkrankungen wie Krebs sind bei einer Sind bei einer Berufsunfähigkeitsversicherung abgesichert, wenn sie dazu führen, dass du, zumindest für längere Zeit, deinen Beruf nicht mehr entsprechend ausüben kannst.

Sind bei einer Berufsunfähigkeitsversicherung psychische Erkrankungen versichert?

Psychische Erkrankungen sind bei einer Berufsunfähigkeitsversicherung ganz klar versichert, solange sie dazu führen, dass du deinen Beruf nur noch zu weniger als 50 % ausüben kannst.

Sind bei einer Berufsunfähigkeitsversicherung auch Unfälle versichert?

Unfälle sind bei einer Berufsunfähigkeitsversicherung ganz klar versichert, wenn ein dauerhafter Invaliditätsgrad dazu führt, dass du deinen Beruf zu mindestens 50 % nicht mehr ausüben kannst.

Hier kannst Du die Blog-Einträge nach Themen filtern: