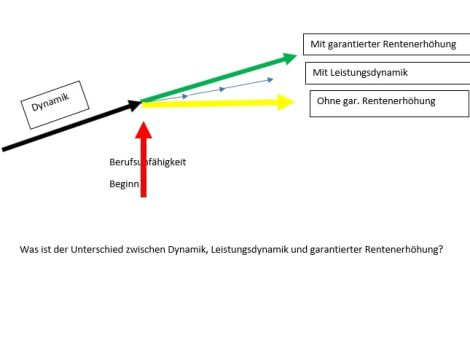

Berufsunfähigkeit: Rente und Alter

Unsere Artikel zu Rente und dem Leben im Alter, in Bezug auf Berufsunfähigkeit und die Berufsunfähigkeitsversicherung.

Wie hoch sollte die Berufsunfähigkeitsrente sein? Die optimale BU-Rentenhöhe

Aktualisiert am: 05. Juni 2025

Gesetzliche Berufsunfähigkeitsrente: zahlt der Staat bei Berufsunfähigkeit?

Aktualisiert am: 19. Januar 2025

Arbeiten trotz Berufsunfähigkeit: Darf man zur BU-Rente hinzuverdienen?

Aktualisiert am: 07. August 2024