Was bleibt von der Berufsunfähigkeitsrente?

1500 € Rente hört sich gut an – wenn das netto wäre, könntest du vermutlich ganz gut damit leben- zumindest heute. Aber hast du diese Summe wirklich zur Verfügung - oder wird noch was abgezogen von deiner BU-Rente.

Wie ist das mit der Krankenversicherung?

Stark vereinfacht: Die Krankenversicherung muss immer abgezogen werden. Wie hoch diese ist, ist heute vom Betrag her nicht abzuschätzen und hängt natürlich davon ab, ob du dann gesetzlich oder privat versichert bist.

Privat Krankenversichert:

Du musst deinen vollen Krankenversicherungsbeitrag von der BU-Rente abziehen (außer du arbeitest mit einem geringen Gehalt weiter und fällst damit unter die Versicherungsgrenze und wirst wieder gesetzlich versichert – falls du noch unter 55 Jahre alt bist).

Gesetzlich Krankenversichert:

Hier kommt es darauf an, ob du eine Erwerbsminderungsrente bekommst.

Ohne Erwerbsminderungsrente:

Du musst dich freiwillig versichern und zahlst damit volle Krankenversicherungsbeiträge auf alle deine Einkünfte, ob das nun eine Berufsunfähigkeitsrente, Zinsen oder Mieteinkünfte sind. Jetzt gibt es auch keinen Arbeitgeber mehr, der die Hälfte der Kosten übernimmt.

Mit Erwerbsunfähigkeitsrente:

Hier muss nur noch der halbe Beitragssatz auf die Erwerbsminderungsrente gezahlt werden und du bist in der Pflicht-KVdR (Krankenversicherung der Rentner) - auf deine Berufsunfähigkeitsrente musst du dann keine Krankenversicherung zahlen. Was ziemlich unwahrscheinlich ist, da die Berufsunfähigkeitsrente schon weitaus früher bezahlt.

Mit Job und weniger Gehalt:

Am besten ist es, wenn du noch etwas arbeiten kannst- wenn du dabei deutlich weniger verdienst, als in deinem früheren Beruf (in der Regel mindestens 20 % weniger), dann bekommst du trotzdem deine BU-Rente und du zahlst die Krankenversicherungsbeiträge nur auf dein Gehalt – und das zur Hälfte, da dein Arbeitgeber die andere Hälfte bezahlt.

Wer etwas zur BU-Rente hinzuverdienen möchte (oder muss, da vielleicht die BU-Rente zu knapp bemessen oder diese im Laufe der Zeit nie mehr dem Verdienst angepasst wurde), sollte unseren Artikel zum Nebenverdienst zur Berufsunfähigkeitsrente lesen.

Wie ist das mit der Steuer?

Hier wird es schon kniffeliger: Es ist abhängig davon, in welcher Schicht du deine Berufsunfähigkeitsrente abgeschlossen hast.

- Wolltest du Steuern sparen, hast du also mit einer Basisrente kombiniert?

- Wolltest du Steuern und Sozialabgaben sparen, hast die BU über die betriebliche Altersvorsorge gemacht?

- Wolltest du einfach eine Berufsunfähigkeitsversicherung als ungeförderte SBU?

Wir empfehlen die ungeförderte SBU in der sogenannten Schicht 3 (private Absicherung).

Kombination mit Basisrente:

Diese wird gerne verkauft mit dem Argument Steuern zu sparen – führt natürlich zu einem höheren Beitrag und damit auch zu einer höheren Provision. Dafür musst du deine BU-Rente, wenn du sie einmal brauchst, ab 2040 zu 100 % versteuern.

Berufsunfähigkeit über betriebliche Altersvorsorge:

Diese macht dann Sinn, wenn der Arbeitgeber hier eine Möglichkeit mit verminderten Gesundheitsfragen anbietet. Dafür muss die BU-Rente immer zu 100 % versteuert werden und normalerweise muss immer die Beiträge zur Krankenversicherung bezahlt werden.

SBU - Solo-BU, ganz ohne Schnick-Schnack:

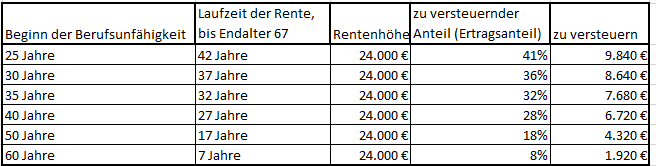

Hier wird die Versteuerung kompliziert. Es ist hier davon abhängig, wann du berufsunfähig wirst - das heisst, je später, desto weniger Steuern.

Dazu kommt, dass du einen Grundfreibetrag hast, also nur Steuern zahlst, wenn du mehr als 9744 € (2021) im Jahr verdienst.

Hier mal eine Tabelle – wie du siehst, selbst wenn du mit 25 Jahren berufsunfähig werden solltest und wenn du dann eine monatliche Rente von 2000 € im Monat bekommst, müsstest du gerade einmal 96 € im Jahr versteuern, denn von den 9840,-€ die du versteuern müsstest kannst du deinen Grundfreibetrag abziehen.

Fazit: Wenn du von deiner Berufsunfähigkeitsrente ca 20 % abziehst für Krankenversicherung und Steuer, bist du auf der sicheren Seite.

Wenn du dich also nicht selbst mit dem Thema herumschlagen möchtest, melde dich einfach bei uns über das Kontaktformular oder noch einfacher: vereinbare einfach einen Termin hier, bei einem unserer Experten für Berufsunfähigkeit.

Geschrieben von:

Judith Schmied

Termin buchenJudith Schmied ist Geschäftsführerin und BU-Beraterin bei finanzteam26 und bringt seit 1998 umfassende Erfahrung im Versicherungsbereich mit. Trotz Ihrer Qualifikation als Diplom-Chemikerin, fand sie ihre wahre Berufung in der Versicherungsbranche. Spezialgebiete sind Berufsunfähigkeits- und Zahnversicherungen sowie die Ruhestandsplanung. Ihre Fähigkeit, auch in schwierigen Fällen sinnvolle Versicherungslösungen zu finden, schätzen wir besonders.

Hier kannst Du die Blog-Einträge nach Themen filtern: