Wie hoch sollte die Berufsunfähigkeitsrente sein? Die optimale BU-Rentenhöhe

- Wie hoch sollte die Berufsunfähigkeitsrente sein? Die optimale BU-Rentenhöhe

- Was bestimmt die richtige BU-Rentenhöhe?

- Wie berechnet sich der individuelle Bedarf, wie hoch die Berufsunfähigkeitsversicherung sein sollte?

- Welche Abzüge verringern die tatsächliche BU-Rente?

- Welche Maximalrenten setzen die BU-Versicherer?

- Wie entwickelt sich der BU-Schutz langfristig?

- Welche weiteren Besonderheiten gelten für junge Menschen bezüglich der BU-Rentenhöhe?

Was bestimmt die richtige BU-Rentenhöhe?

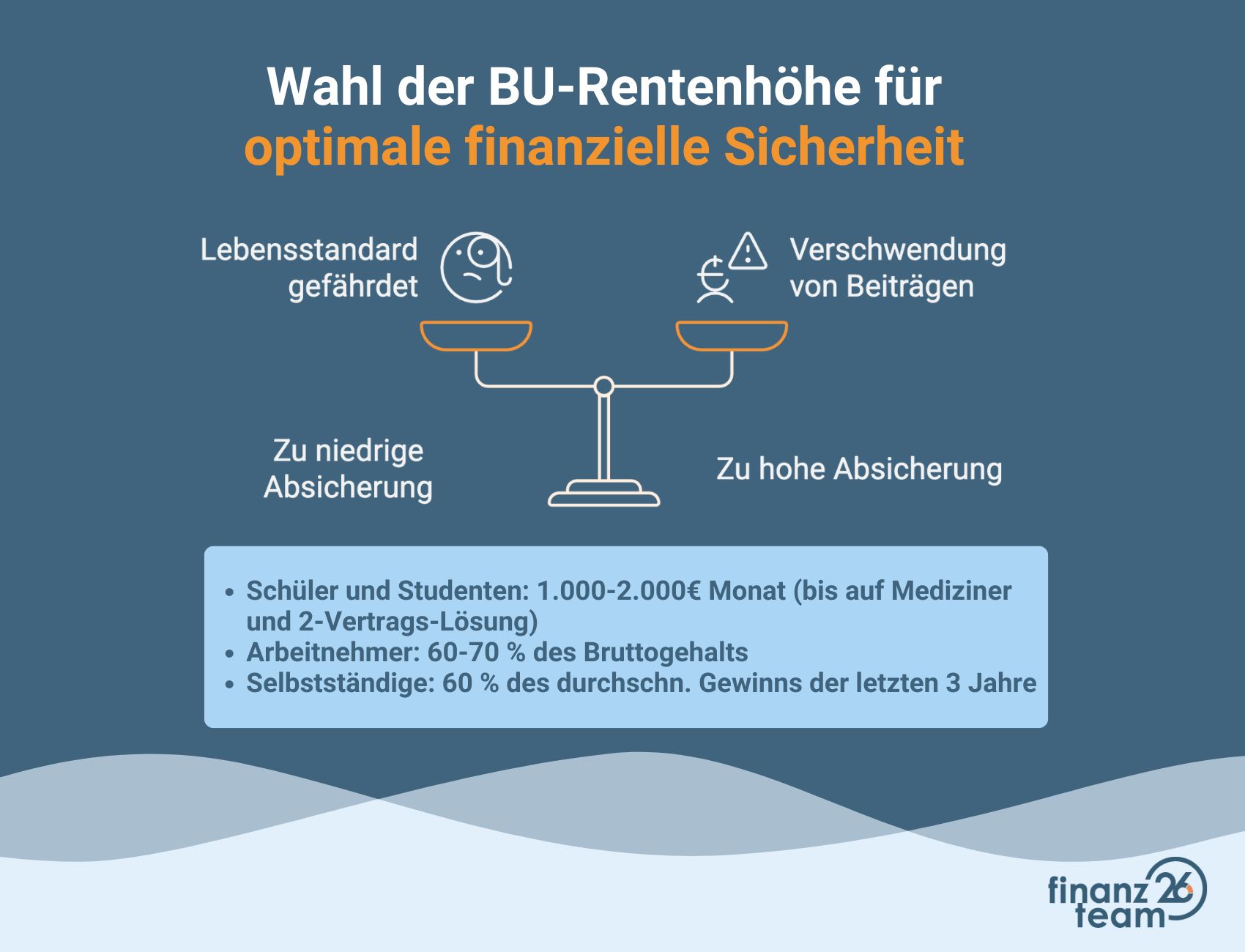

Die BU-Rentenhöhe orientiert sich primär am Einkommen und den monatlichen Verpflichtungen. Eine zu niedrige Absicherung gefährdet den Lebensstandard, während eine zu hohe Absicherung unnötig Beiträge verschwendet. Ein besonderes Augenmerk gilt der aktuellen Inflationsrate, die im Moment zwar nur noch bei 2,6 % liegt, aber im Januar 2023 auf 8,7 % gestiegen war — und welche die Kaufkraft der BU-Rente langfristig mindert. Besonders bei jungen Menschen mit langer Laufzeit empfehlen wir unbedingt, dass dieser Wertverlust eingeplant wird.

Wie berechnet sich der individuelle Bedarf, wie hoch die Berufsunfähigkeitsversicherung sein sollte?

Wie funktioniert die 80%-Regel beim Nettoeinkommen?

Die BU-Rente sollte 80-85 Prozent des aktuellen Nettoeinkommens betragen, da die monatlichen Ausgaben im Leistungsfall oft sogar steigen. Bei 3.000 Euro Nettoeinkommen ergibt sich eine empfohlene BU-Rente von 2.400 bis 2.550 Euro. Die Swiss Life ermittelte 2023, dass 73 Prozent der BU-Leistungsempfänger höhere Ausgaben haben als vor der Berufsunfähigkeit. Wer die Rente zu knapp bemisst, ist häufig auf zusätzliche Einnahmequellen angewiesen.

Welche Vorteile bietet die Orientierung am Bruttoeinkommen?

Eine Absicherung von 60-70 Prozent des Bruttoeinkommens entspricht etwa dem Niveau der 80-Prozent-Regel beim Nettoeinkommen. Bei 5.000 Euro Bruttogehalt ergibt sich eine empfohlene BU-Rente von 3.000 bis 3.500 Euro. Diese Berechnungsmethode eignet sich besonders für Akademiker und andere Berufe mit steigendem Einkommenspotenzial wie Ingenieure, Ärzte, Informatiker oder Wirtschaftsingenieure. Bei einem erwarteten Jahreseinkommen von 60.000 Euro oder mehr reicht selbst eine BU-Rente von 2.000 Euro nicht für eine angemessene Absicherung.

Übrigens wichtig: Die einzelnen Versicherer haben sehr unterschiedliche Grenzen, bis zu welchem Gehalt die Höhe der Berufsunfähigkeitsrente abgesichert werden darf. Die meisten Versicherer akzeptieren 60 % des Bruttoeinkommens. Allerdings sehen wir hier oft Einschränkungen bei höheren Einkommen.

Welche Kosten entstehen im BU-Fall?

Die Tabelle unterhalb zeigt typische Kosten, die im Fall einer Berufsunfähigkeit entstehen.

| Kostenart | Monatliche Höhe | Besonderheiten im BU-Fall | Inflationsrisiko |

| Wohnkosten | 800-1.200 € | Umbaukosten möglich | Hoch |

| Lebenshaltung | 600-800 € | Erhöhte Gesundheitsausgaben | Sehr hoch |

| Versicherungen | 200-400 € | Zusätzliche KV-Beiträge | Moderat |

| Mobilität | 150-300 € | Mehrkosten für Hilfsmittel | Hoch |

| Altersvorsorge | 200-500 € | Besonders wichtig bei früher BU | Sehr hoch |

Die Summe dieser Kosten plus 15 Prozent Puffer für Unvorhergesehenes ergibt den individuellen BU-Rentenbedarf. Aufgrund der Inflationsrate sollten insbesondere junge Menschen eine ausreichende Dynamik einplanen.

Welche Abzüge verringern die tatsächliche BU-Rente?

Die tatsächliche BU-Rente wird durch Abzüge und unvorhergesehene Mehrkosten wie Krankenversicherungsbeiträge, behindertengerechte Umbaukosten und zusätzliche Gesundheitsausgaben geschmälert.

Gesetzlich Versicherte müssen etwa 18 Prozent ihrer BU-Rente für Kranken- und Pflegeversicherung aufwenden - bei einer BU-Rente von 2.500 Euro bedeutet dies eine Reduktion um 450 Euro auf 2.050 Euro netto. Privat Versicherte behalten zwar ihre bisherigen Beiträge, müssen jedoch den bisher vom Arbeitgeber getragenen Anteil zusätzlich selbst aufbringen.

Aktuelle Erhebungen der Swiss Life von 2023 belegen, dass 73 Prozent der BU-Leistungsempfänger höhere monatliche Ausgaben haben als vor der Berufsunfähigkeit. Diese setzen sich zusammen aus Wohnkosten von 800-1.200 Euro (plus eventueller behindertengerechter Umbau), erhöhten Lebenshaltungskosten von 600-800 Euro für gestiegene Gesundheitsausgaben, zusätzlichen Versicherungsbeiträgen von 200-400 Euro sowie Mobilitätskosten von 150-300 Euro für spezielle Hilfsmittel. Hinzu kommt die notwendige zusätzliche Altersvorsorge von 200-500 Euro, die besonders bei früher Berufsunfähigkeit kritisch ist.

Um diese Mehrbelastungen abzufedern, sollte die kalkulierte BU-Rentenhöhe einen Sicherheitspuffer von mindestens 15 Prozent enthalten. Für jüngere Menschen empfiehlt sich aufgrund der längeren Laufzeit und steigender Gesundheitskosten ein noch großzügigerer Puffer. Immerhin stunden viele Versicherer während der Leistungsprüfung die Beitragszahlung, was zumindest in dieser Phase eine finanzielle Entlastung darstellt.

Welche Maximalrenten setzen die BU-Versicherer?

Meist liegen die Maximalrenten der BU-Versicherer bei 60 bis 70 % des aktuellen Bruttoeinkommens. Unterhalb haben wir dir die Maximalrenten bekannter Berufsunfähigkeitsversicherungen mit verschiedenen Vorteilspunkten aufgelistet.

| Top-Anbieter mit höchster Absicherung ohne Einkommensgrenzen | ||

| Versicherer | Absicherung | Besonderheiten |

| Baloise | 60% vom Brutto unbegrenzt | Keine Versorgungswerkanrechnung |

| Hannoversche | 60% vom Brutto ohne Begrenzung | Bis 48.000€ Jahresrente (50% Anrechnung) |

| WWK | 60% vom Brutto unbegrenzt | Bis 30.000€ Jahresrente (50% Anrechnung) |

| Besonders großzügige Absicherung für Gutverdiener (>80.000€) | ||

| LV 1871 | 60% bis 70.000€, 40% bis 150.000€ | Darüber 30% |

| Stuttgarter | 70% bis 48.000€, 60% bis 100.000€ | 50% bis 150.000€ |

| HDI | 60% bis 100.000€ | Darüber 30% |

| Gothaer | 70% bis 85.000€ | Darüber 50% |

| Hohe Netto-Absicherung | ||

| Swiss Life | 80% vom Netto | Flexible Anpassung nach Berufsgruppe |

| Württembergische | 80% des Netto bis 60.000€ | Darüber 50% |

| Condor | 80% vom Netto bis 50.000€ | Darüber 50% |

| HUK-Coburg | 80% des Netto | Wohl komplette Anrechnung Versorgungswerk |

| Versicherer mit hohen Grenzen für vereinfachte Gesundheitsprüfung | ||

| Hannoversche | Bis 4.000€ monatlich | Erweiterte Gesundheitsfragen ab 3.000€ |

| Allianz | Bis 3.000€ | Sonderkonditionen für Akademiker |

| Swiss Life | Bis 3.000€ | Flexible Anpassung nach Berufsgruppe |

| Alte Leipziger | Bis 3.000€ | M-Check oder Arztuntersuchung |

| Dialog/Signal Iduna | 100% Anrechnung ab 1€ | Vollständige Anrechnung |

| Canada Life | 60.000€ Jahresrente (50%) | Höchste Anrechnungsgrenze |

Wann wird eine ärztliche Untersuchung erforderlich?

Eine ärztliche Untersuchung wird typischerweise ab einer monatlichen BU-Rente von 2.500 Euro notwendig. Dabei unterscheiden sich die Grenzen je nach Anbieter deutlich, die Grenzen werden aber im Moment teilweise nach oben gesetzt. Die Grenzen für Untersuchungen bei beispielhaften BU-Versicherern können in der nachfolgenden Tabelle nachvollzogen werden.

| Versicherer | Grenze für Untersuchung | Besonderheiten |

| Alte Leipziger | 3.000 € | M-Check oder Arztuntersuchung |

| Hannoversche | 4.000 € | Erweiterte Gesundheitsfragen ab 3.000 € |

| Swiss Life | 3.000 € | Flexible Anpassung nach Berufsgruppe |

| Allianz | 3.000 € | Sonderkonditionen für Akademiker |

| HDI | 3.000 € | Vereinfachte Prüfung für manche Studenten |

Welche BU-Rentenhöhen sind für Schüler möglich?

Schüler erhalten bei allen BU-Versicherern eine Mindestabsicherung von 1.000 Euro BU-Rente pro Monat — viele Gesellschaften bieten aber auch schon 1.500 Euro BU-Rente an, zumindest in der Oberstufe.

Welche BU-Rentenhöhen sind für Studenten möglich?

Bei Studenten hat sich ebenfalls Grundabsicherung zwischen 1.000 und 1.500 Euro monatlicher BU-Rente etabliert, wobei MINT-Studiengänge (Mathematik, Informatik, Naturwissenschaften und Technik) aufgrund des zu erwartenden höheren Einkommens oftmals bis zu 2.000 Euro monatlich absichern können.

Diese höheren BU-Renten für MINT-Studierende sind beispielsweise bei Allianz, Alte Leipziger, Baloise, Volkswohl Bund, LV 1871 und HDI möglich. Generell liegt die Mindestabsicherung bei allen Versicherern bei 1.000 Euro, während sich 1.500 Euro als neuer Standard durchgesetzt haben. Für Studierende anderer Fachrichtungen gelten in der Regel die genannten 1.000–1.500 Euro BU-Rente als Obergrenze.

Welche Erhöhungsmöglichkeiten gibt es später für Schüler und Studenten?

Sobald Schüler und Studenten ins Berufsleben starten, bieten viele Versicherer sogenannte Erhöhungsoptionen an. Schon Schüler oder Studenten können das sogenannte 2-Vertragsmodell (hier auch „Zwei-Vertrags-Lösung“ genannt) nutzen.

Das 2-Vertragsmodell beschreibt die Möglichkeit, dass statt einem Vertrag, zwei BU-Verträge gemacht werden — allerdings mit der gesamt zulässigen Summe von z.B. 1000 € oder 1500 € BU-Rente bei Schülern, oder 1500 € oder 2000 € BU-Rente bei Studenten.

Durch diese Herangehensweise haben Schüler oder Studierende nach der Ausbildung zwei Erhöhungsmöglichkeiten in zwei Verträgen.

Mit der Zwei-Vertrags-Lösung lässt sich die abgesicherte BU-Rente Schritt für Schritt an das steigende Einkommen anpassen – in manchen Fällen sind über eine Zwei-Vertrags-Lösung dann sogar über 6.000 Euro monatliche BU-Rente möglich.

Die Optionen zur Erhöhung sind besonders wichtig, um langfristig einen angemessenen Versicherungsschutz sicherzustellen und den Lebensstandard auch im Falle einer Berufsunfähigkeit halten zu können.

Wie funktioniert die Zwei-Vertrags-Lösung zur Berufsunfähigkeitsversicherung?

Die Aufteilung der BU-Rente auf zwei Verträge ermöglicht eine Absicherung von sogar über 6.000 Euro ohne erneute Gesundheitsprüfung. Die Aufteilung erfolgt nach folgenden Kriterien.

- Der Versicherer mit günstigeren Beiträgen erhält den höheren Rentenanteil

- Verträge ohne Ausschlussklauseln werden stärker gewichtet

- Zuschläge wegen Krankheiten oder Hobbys beeinflussen die Verteilung

- Unterschiedliche Erhöhungsoptionen werden optimal kombiniert

Die minimal höheren Kosten durch zwei Verträge werden durch mehrere Vorteile aufgewogen, die nachfolgend aufgelistet sind.

- Doppelte Nachversicherungsoptionen

- Risiko-Splitting zwischen Versicherern

- Teilleistung auch bei unterschiedlicher Einschätzung der Versicherer

- Flexiblere Anpassungsmöglichkeiten

Wie entwickelt sich der BU-Schutz langfristig?

Welche Erhöhungsmöglichkeiten der BU-Rente gibt es?

Die Nachversicherungsgarantie ermöglicht Erhöhungen ohne erneute Gesundheitsprüfung bis zur vereinbarten Obergrenze. Diese liegt bei vielen Versicherern bei 2.500 Euro monatlicher BU-Rente. Mit der Zwei-Vertrags-Lösung lässt sich diese Grenze effektiv verdoppeln. Die Erhöhung ist möglich bei den folgenden Entwicklungen.

- Karrieresprüngen mit Gehaltssteigerung

- Aufnahme einer selbstständigen Tätigkeit

- Heirat oder Geburt eines Kindes

- Immobilienerwerb

- oder in den ersten meist 5 Jahren ohne einen Grund

Warum ist der Inflationsschutz für die BU-Rente besonders wichtig?

Bei einer Inflationsrate von über 4 Prozent verliert eine BU-Rente ohne Dynamik innerhalb von 20 Jahren fast die Hälfte ihrer Kaufkraft. Eine jährliche Dynamik von 2-3 Prozent gleicht diesen Wertverlust teilweise aus. Bei 2.000 Euro Anfangsrente und 2 Prozent Dynamik steigt die Rente nach 20 Jahren auf 2.972 Euro. Besonders für junge Menschen ist dieser Inflationsschutz essentiell.

Welche weiteren Besonderheiten gelten für junge Menschen bezüglich der BU-Rentenhöhe?

Warum lohnt sich ein früher BU-Abschluss besonders?

Ein Vertragsabschluss während Studium oder Ausbildung bietet die folgenden drei entscheidende Vorteile.

- Günstigere Einstufung der späteren Berufstätigkeit

- Bessere Gesundheitsprüfung in jungen Jahren

- Niedrigere Beiträge durch das geringe Eintrittsalter

Eine Analyse der Deutschen Aktuarvereinigung zeigt, dass ein 20-jähriger Student für 2.000 Euro BU-Rente durchschnittlich 65 Euro monatlich zahlt. Ein 35-jähriger Berufseinsteiger zahlt für die gleiche Absicherung etwa 120 Euro.

Bei den Berufsunfähigkeitsversicherungen für Kinder und der Schüler-BU ist meistens bei 1000-1500 maximaler BU-Höhe (mit späterer Nachversicherungsoption) Schluss.

Bei den BU-Versicherungen für Studenten wird dann nochmal mehr der gewählte (Studien-)Beruf einbezogen, genauso wie bei der BU-Versicherung für Azubis. Hier sind in den meisten Fällen bereits 1500-2000 Euro möglich.

Aber zahlt nicht auch der Staat, wenn ich berufsunfähig werde?

Nein, der Staat zahlt bei Berufsunfähigkeit keine ausreichende Absicherung. Eine gesetzliche Berufsunfähigkeitsrente erhalten ausschließlich Personen, die vor dem 2. Januar 1961 geboren wurden. Alle jüngeren Versicherten haben lediglich Anspruch auf eine Erwerbsminderungsrente bei völliger Arbeitsunfähigkeit, die durchschnittlich nur 916 Euro monatlich beträgt. Diese staatliche Leistung reicht nicht aus, um den gewohnten Lebensstandard aufrechtzuerhalten, weshalb eine private Berufsunfähigkeitsversicherung unverzichtbar ist.

Welche Starter-Policen eignen sich für den Berufseinstieg?

Starter-Policen reduzieren die Anfangsbeiträge um bis zu 50 Prozent bei vollem Versicherungsschutz. Die Nürnberger ermöglicht beispielsweise in den ersten fünf Jahren deutlich niedrigere Beiträge. Wichtig zu wissen: Nach der Startphase steigt der Beitrag über das Niveau eines normalen Tarifs, um die anfängliche Ersparnis auszugleichen. Daher empfehlen wir die Starter-Policen nur dann, wenn es im Moment nicht möglich ist, die richtige Rentenhöhe zu zahlen.

Wie findest du die passende BU-Absicherung?

Als Spezialisten für die BU-Absicherung junger Menschen analysieren wir deine individuelle Situation. Am wichtigsten bei der Analyse sind dabei die folgenden Punkte.

- Studiengang und erwartete Einkommensentwicklung

- Gesundheitssituation und Freizeitaktivitäten

- Geplanter Karriereweg und Gehaltssprünge

- Langfristige finanzielle Verpflichtungen

Die frühzeitige Weichenstellung entscheidet über deinen langfristigen Versicherungsschutz. Mit zunehmendem Alter wird es schwieriger, eine BU-Versicherung ohne Ausschlussklauseln zu erhalten. Unsere Experten für Berufsunfähigkeitsversicherungen bei Studenten, Schülern und Berufseinsteigern entwickeln mit dir eine maßgeschneiderte Absicherungsstrategie.

Vereinbare jetzt dein persönliches Beratungsgespräch unter https://finanzteam26.de/terminsuche.html. Wir führen für dich kostenfreie Risikovoranfragen bei verschiedenen Versicherern durch und ermitteln die optimalen Anbieter für deine Zwei-Vertrags-Lösung.

Geschrieben von:

Judith Schmied

Termin buchenJudith Schmied ist Geschäftsführerin und BU-Beraterin bei finanzteam26 und bringt seit 1998 umfassende Erfahrung im Versicherungsbereich mit. Trotz Ihrer Qualifikation als Diplom-Chemikerin, fand sie ihre wahre Berufung in der Versicherungsbranche. Spezialgebiete sind Berufsunfähigkeits- und Zahnversicherungen sowie die Ruhestandsplanung. Ihre Fähigkeit, auch in schwierigen Fällen sinnvolle Versicherungslösungen zu finden, schätzen wir besonders.

Hier kannst Du die Blog-Einträge nach Themen filtern: