Was sind Alternativen zur BU-Versicherung für junge Leute?

Die Alternativen zur BU-Versicherung

Mögliche Alternativen zur BU-Versicherung für junge Leute sind:

- Erwerbsunfähigkeitsversicherung

- Dread-Disease-Versicherung

- Grundfähigkeitsversicherung

- Private Pflegeversicherung

- Private Unfallversicherung

- Funktionelle Invaliditätsversicherung mit BU-Option

Dennoch ist eine Berufsunfähigkeitsversicherung für alle Personen sinnvoll, die von ihrem Einkommen abhängig sind (oder dies zukünftig sein werden), da die genannten Alternativen jeweils etwas andere Versicherungsaspekte abdecken.

- Was sind Alternativen zur BU-Versicherung für junge Leute?

- Ist eine BU-Versicherung für junge Leute sinnvoll bzw. notwendig?

- Wann kommt eine Berufsunfähigkeitsversicherung für mich nicht infrage?

- 6 Alternativen zur Berufsunfähigkeitsversicherung für junge Leute

- 1. Ist eine Erwerbsunfähigkeitsversicherung eine gute Alternative zur Berufsunfähigkeitsversicherung? Wenn ja, wann?

- 2. Ist eine Grundfähigkeitsversicherung eine gute Alternative zur Berufsunfähigkeitsversicherung? Wenn ja, wann?

- 3. Ist eine Dread-Disease-Versicherung (Schwere-Krankheiten-Versicherung) eine gute Alternative zur Berufsunfähigkeitsversicherung? Wenn ja, wann?

- 4. Ist eine private Pflegetagegeld-Versicherung eine gute Alternative zur Berufsunfähigkeitsversicherung? Wenn ja, wann?

- 5. Ist eine Unfallversicherung eine gute Alternative zur Berufsunfähigkeitsversicherung? Wenn ja, wann?

- 6. Ist eine Funktionelle Invaliditätsversicherung mit BU-Option eine gute Alternative zur Berufsunfähigkeitsversicherung? Wenn ja, wann?

- Wie wähle ich nun die geeignete Versicherung?

Ist eine BU-Versicherung für junge Leute sinnvoll bzw. notwendig?

Eine Berufsunfähigkeitsversicherung ist existenziell für alle, die ihr zum Leben notwendiges Einkommen aus ihrer beruflichen Tätigkeit beziehen (oder dies zukünftig tun werden). Wer den Beruf aufgrund einer Erkrankung oder eines Unfalls nicht oder nur noch teilweise ausüben kann, hat kein oder nur ein geringeres Einkommen. Die staatliche Leistung ist zu gering, um den gewohnten Lebensstandard zu halten.

Wann kommt eine Berufsunfähigkeitsversicherung für mich nicht infrage?

Dafür, dass eine Berufsunfähigkeitsversicherung für einen nicht möglich ist, kann es unterschiedliche Gründe geben:

- Der ausgeübte Beruf ist nicht versicherbar oder nur zu einer sehr hohen Prämie, zum Beispiel bei handwerklichen Berufen.

- Es gibt Vorerkrankungen, aufgrund derer kein Versicherungsschutz gewährt wird oder nur mit Einschränkungen. Diese können z.B. ein Leistungsausschluss sein (ein bestimmter Bereich ist vom Versicherungsschutz ausgeschlossen) oder ein viel höherer Beitrag.

- Es wird ein Risikosport ausgeübt, der ebenfalls zu den in Punkt 2.) erläuterten Einschränkungen führen kann.

- Es gibt passendere Versicherungen, die zum gewünschten Absicherungsziel führen.

Risikosportler können Schwierigkeiten haben, eine (günstige) BU-Versicherung zu erhalten.

Im Artikel 'Berufsunfähigkeitsversicherung sinnvoll? Oder anders vorsorgen?' haben wir ausführlich beschrieben, wie man einschätzt, ob eine Berufsunfähigkeitsversicherung für einen sinnvoll ist.

6 Alternativen zur Berufsunfähigkeitsversicherung für junge Leute

1. Ist eine Erwerbsunfähigkeitsversicherung eine gute Alternative zur Berufsunfähigkeitsversicherung? Wenn ja, wann?

Die Erwerbsunfähigkeitsversicherung ist eine Alternative zur Berufsunfähigkeitsversicherung, wenn für den ausgeübten Beruf keine angeboten wird oder sie sehr teuer ist.

Eine private Erwerbsunfähigkeitsversicherung leistet dann, wenn auch die gesetzliche Rentenversicherung eine sogenannte volle Erwerbsminderungsrente zahlen würde (hier haben wir noch mehr Infos zur staatlichen Leistung bei Arbeits- bzw Berufsunfähigkeit). Diese volle Erwerbsminderungsrente bekommen Menschen, wenn sie höchstens noch 3 Stunden täglich arbeiten können. Dabei ist es egal, in welchem Beruf.

Es wird also geprüft, ob man theoretisch in irgendeinem Beruf arbeiten könnte. Der neue Beruf muss mit der bisher ausgeübten Tätigkeit also nichts zu tun haben. Das ist der wesentlichste Unterschied zu einer BU-Versicherung.

Bei der BU-Versicherung wird „nur“ verlangt, dass man im aktuellen Beruf zu weniger als 50 % arbeiten kann — es wird also nicht geprüft, ob man in einem anderen Beruf tätig sein könnte.

Beispiel: Eine Lehrerin kann aufgrund psychischer Probleme, durch die ständigen Auseinandersetzungen mit schwierigen Schülern, ihren Beruf nicht mehr ausüben. Als Verwaltungsangestellte in einer Behörde – ein vergleichsweise ruhiger Job – könnte sie aber ohne Weiteres tätig sein.

Eine BU-Versicherung würde in diesem Fall zahlen, eine Erwerbsunfähigkeitsversicherung dagegen nicht.

Lehrer und Lehrerinnen können sich in der Regel eine Berufsunfähigkeitsversicherung gut leisten, denn die Beiträge sind relativ gering. Daher ist für diese Berufsgruppe eine Erwerbsunfähigkeitsversicherung eher uninteressant.

Interessant ist sie dagegen für Menschen, die in einem Beruf arbeiten, für die eine BU-Versicherung zu teuer ist oder gar nicht angeboten wird. Für bestimmte handwerkliche Berufe oder auch Bergführer werden Erwerbsunfähigkeitsversicherungen, aber keine Berufsunfähigkeitsversicherungen angeboten.

2. Ist eine Grundfähigkeitsversicherung eine gute Alternative zur Berufsunfähigkeitsversicherung? Wenn ja, wann?

Die Grundfähigkeitsversicherung ist eine Alternative zur Berufsunfähigkeitsversicherung, wenn für den ausgeübten Beruf keine angeboten wird, sie zu teuer ist oder aufgrund von Vorerkrankungen (vor allem psychischen) nur mit einer Erschwernis machbar ist.

Eine Grundfähigkeitsversicherung leistet bei Verlust oder Einschränkung bestimmter Grundfähigkeiten eine monatliche Rente, ähnlich einer Berufsunfähigkeitsversicherung. Bei vielen Tarifen ist auch der Pflegefall mitversichert.

Was sind Grundfähigkeiten?

Die Definition ist vielfältig und variiert bei den Produktanbietern. In der

Regel gibt es bei Beeinträchtigungen einer oder mehrerer Grundfähigkeiten finanzielle Unterstützung in Form einer monatlichen Rente.

Bestimmte Fähigkeiten sind

- Sehen, Hören, Sprechen

- Sitzen, Stehen, Gehen, Treppensteigen

- Gebrauch der Beine, Gebrauch eines Armes, Gebrauch einer Hand

- Gleichgewichtssinn, Orientierungssinn

(Aufzählung exemplarisch, nicht vollständig)

Darüber hinaus können weitere, für bestimmte Berufe wichtige Fähigkeiten

eingeschlossen werden, zum Beispiel:

- Büroarbeiten (Schreiben, Bildschirmarbeit, Tastatur bedienen)

- Autofahren (Unterscheidung nach Fahrerlaubnissen verschiedener Klassen)

- Körperliche Arbeit (Heben, Tragen, Knien, Bücken)

Eine Grundfähigkeitsversicherung ist eine preiswertere Alternative vor allem für Menschen mit einem hohen Anteil an körperlicher Arbeit (deutlich günstiger als eine BU-Versicherung für diese berufliche Tätigkeit) und Menschen mit Vorerkrankungen (vor allem psychischen Krankheiten). Die Gesundheitsprüfung ist weniger streng. Nach psychischen Erkrankungen wird beispielsweise bei Basistarifen gar nicht gefragt.

Für die Gewährung der Leistung spielt es übrigens keine Rolle, ob die betroffene Person in ihrem Beruf weiter arbeitet oder nicht.

3. Ist eine Dread-Disease-Versicherung (Schwere-Krankheiten-Versicherung) eine gute Alternative zur Berufsunfähigkeitsversicherung? Wenn ja, wann?

Die Dread-Disease-Versicherung ist keine Alternative zur Berufsunfähigkeitsversicherung, da sie völlig andere Leistungsauslöser hat und in der Risikoprüfung nur unwesentlich einfacher ist.

Eine Dread-Disease-Versicherung zahlt beim Auftreten schwerwiegender Erkrankungen, wie der Name schon sagt. Dazu zählen unter anderem:

- Krebs

- Schlaganfall

- Herzinfarkt

- Multiple Sklerose

- Organtransplantation

- Kinderlähmung

- Dialysepflichtiges Nierenversagen

Aber auch Unfälle mit schwerwiegenden Folgen sind versichert, zum Beispiel:

- Schwere Verletzungen des Kopfes und des Gehirns

- Amputation eines Armes oder Beines

- Schwere Verätzung, Verbrennung, Erfrierung

Im Vergleich zur Berufsunfähigkeitsversicherung ist bei der Dread-Disease-Versicherung die Gesundheitsprüfung etwas einfacher.

Der Beitrag der Dread-Disease-Versicherung hängt ab von Eintrittsalter, gewünschter Versicherungssumme, Laufzeit und ggf. Vorerkrankungen. Der Beruf spielt dagegen keine oder nur eine geringe Rolle (je nach Anbieter). Es ist auch egal, ob die betroffene Person nach überstandener Krankheit wieder arbeiten kann oder nicht. Für die Gewährung der Leistung ist nur das Auftreten einer (oder mehrerer) der in den Versicherungsbedingungen aufgeführten Erkrankungen maßgeblich.

Im Gegensatz zu den bisher behandelten Versicherungen besteht die Leistung nicht aus einer monatlichen Rente, sondern einem Einmalbetrag. Dieser entspricht in der Regel der Versicherungssumme. Bei nicht ganz so schwerwiegenden Krankheitsverläufen oder Unfallfolgen kann auch ein Teilbetrag gezahlt werden.

Im Vergleich zur Absicherung gegen Berufsunfähigkeit bietet die Schwere-Krankheiten-Versicherung einen eingeschränkten Schutz, vor allem im Hinblick auf psychische Krankheiten.

4. Ist eine private Pflegetagegeld-Versicherung eine gute Alternative zur Berufsunfähigkeitsversicherung? Wenn ja, wann?

Die private Pflegetagegeld-Versicherung ist nur dann eine Alternative zur Berufsunfähigkeitsversicherung, wenn diese für den ausgeübten Beruf nicht angeboten wird oder sie zu teuer ist. Das Gleiche gilt entsprechend für Vorerkrankungen.

Sowohl die Pflegepflichtversicherung als auch private Ergänzungen hierzu haben andere Leistungsauslöser wie eine BU-Versicherung.

Bei der BU-Versicherung wird geprüft, ob der Beruf zu weniger als 50 % ausgeübt werden kann, unabhängig davon, ob die betroffene Person (auch) einen Anspruch aus der Pflegeversicherung hat.

Die Pflegeversicherung dagegen leistet, wenn ein Pflegegrad vorliegt, unabhängig davon, ob die betroffene Person noch berufstätig sein kann. Zumindest in der Theorie! Ob das auch in der Praxis zutrifft, davon später mehr.

Der Pflegegrad ist ein Maß für das Ausmaß der Pflegebedürftigkeit.

Es gibt fünf Pflegegrade:

Pflegegrad 1 (geringe Beeinträchtigung) bis Pflegegrad 5 (schwerste Beeinträchtigung mit besonderen Anforderungen an die Versorgung).

Festgestellt wird die Pflegebedürftigkeit für alle in der gesetzlichen Pflegeversicherung Versicherten durch den Medizinischen Dienst der Krankenkassen (MDK), für privat Versicherte macht das Medicproof, ein Tochterunternehmen des Verbandes der Privaten Krankenversicherung.

Die Beurteilungskriterien sind bei beiden Institutionen die gleichen, und private Pflegezusatz- und Pflegetagegeld-Versicherungen richten sich in der Beurteilung des Pflegegrades nach dem MDK bzw. Medicproof.

Private Pflegeversicherungen sind demnach eher als Ergänzung und nicht als Ersatz für eine Berufsunfähigkeitsversicherung zu sehen. Aber keine Regel ohne Ausnahmen!

Die Ausnahmen, bei denen eine private Pflegeversicherung eine Ersatzstellung zur Berufsunfähigkeitsversicherung einnehmen kann, sind:

- Aufgrund des Berufsrisikos wird eine BU-Versicherung nicht angeboten oder nur zu einem sehr hohen Preis (trifft auf viele künstlerische, handwerkliche und pflegerische Berufe zu).

- Aufgrund von Vorerkrankungen oder ausgeübten Risikosportarten wird eine BU-Versicherung nicht angeboten oder nur mit erheblichen Einschränkungen (Leistungsausschluss, Risikozuschlag).

Bei einer privaten Pflegetagegeld-Versicherung dagegen wird nicht nach dem Beruf gefragt (Disclaimer: das habe ich nicht bei allen Anbietern geprüft), und die Gesundheitsprüfung ist in der Regel einfacher als bei einer BU-Versicherung, allerdings nicht gravierend einfacher — für Menschen mit schweren Vorerkrankungen oder einer starken Beeinträchtigung ist auch hier die Hürde hoch.

Die Leistung der Pflegepflichtversicherung richtet sich nach dem Pflegegrad. Je höher dieser ist, umso mehr Geld erhält der/die Pflegebedürftige.

Bei den privaten Pflegezusatz- und Pflegetagegeld-Tarifen ist das in der Regel auch so. Hier gibt es jedoch einen Gestaltungsspielraum: Man kann diese Versicherung so wählen, dass die Leistung schon ab Pflegegrad 1 sehr hoch ist. Und das ist wichtig, wenn sie eine BU-Versicherung ersetzen soll!

Die Überlegung ist folgende:

Jemand, der die leistungsauslösenden Kriterien für eine Berufsunfähigkeitsrente erfüllt, hat auch mindestens den Pflegegrad 1. Die Leistungen aus der Pflegepflichtversicherung sind für Pflegegrad 1 allerdings so gering, dass damit kein wegfallendes Einkommen kompensiert werden kann. Das geht nur mit einer entsprechenden Pflegetagegeld-Versicherung, also einer privaten Zusatzversicherung.

Beispiel: Max, 30 Jahre alt, ist Dachdecker und hätte gern eine BU-Versicherung, aber die ist für seinen Beruf extrem teuer. Deshalb entscheidet er sich für die Pflegetagegeld-Alternative. Er erleidet einen Unfall, nach dem er seinen Beruf zu weniger als 50 % ausüben kann. Er bekäme also Leistung aus einer BU-Versicherung, wenn er denn eine hätte. Aufgrund einiger körperlicher Einschränkungen nach dem Unfall wird ihm nach Prüfung der Pflegegrad 1 zugewiesen, und er erhält Leistung aus dieser Versicherung.

Wie hoch sind die Beiträge für Max aus unserem Beispiel? Für eine Absicherung von 1000 Euro monatlich kostet eine BU-Versicherung für Max über 150 Euro Monatsbeitrag, die Pflegetagegeld-Versicherung knapp unter 40 Euro. Also ist die Pflegetagegeld-Versicherung für ihn eine interessante Alternative.

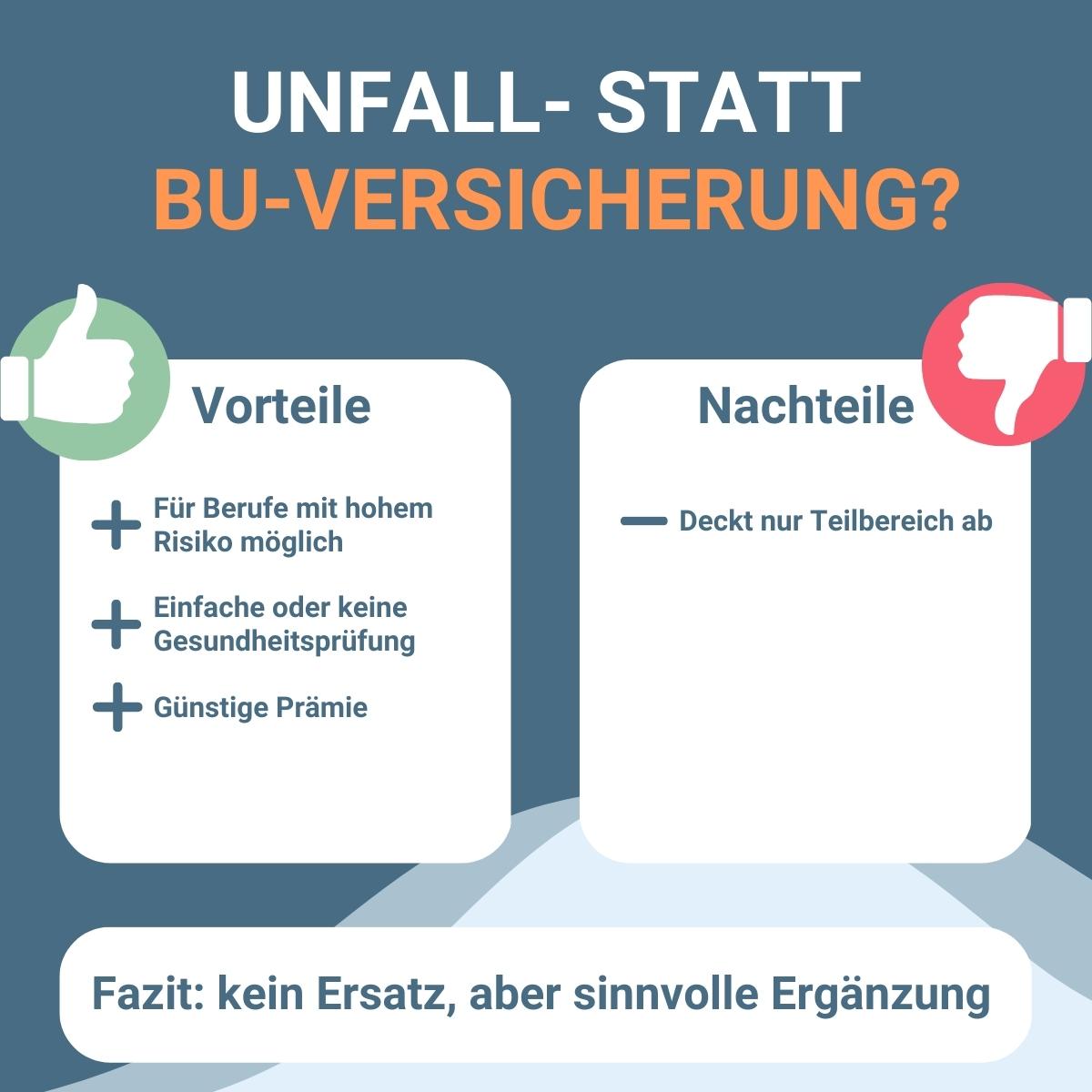

5. Ist eine Unfallversicherung eine gute Alternative zur Berufsunfähigkeitsversicherung? Wenn ja, wann?

Die Unfallversicherung ist keine Alternative zur Berufsunfähigkeitsversicherung, da sie nur einen kleinen Teilbereich abdeckt.

Die Leistung aus einer Unfallversicherung besteht aus einer einmaligen Zahlung – abhängig von der Versicherungssumme und dem Invaliditätsgrad (Schwere der Schädigung). Zusätzlich kann auch eine regelmäßige monatliche Unfallrente mit vereinbart werden.

Ein Unfall ist ein plötzliches, unfreiwilliges, von außen auf den Körper einwirkendes Ereignis, das zu einer Gesundheitsschädigung führt. Soweit die Definition nach dem Versicherungsvertragsgesetz (VVG).

Im Vergleich zur Berufsunfähigkeitsversicherung wird also nur ein Teilbereich abgedeckt.

Die Vorteile einer Unfallversicherung sind:

- Es sind auch Personen versicherbar, die aufgrund ihres Berufs keine oder nur eine sehr teure BU-Versicherung bekämen (z.B. Bergführer, Dachdecker).

- Die Gesundheitsprüfung ist viel einfacher als bei einer BU-Versicherung. Es gibt auch Angebote gänzlich ohne Gesundheitsprüfung.

- Die Beiträge sind gut verkraftbar. Für eine sinnvolle Invaliditätssumme liegen sie im Bereich von 10 bis 20 Euro monatlich.

Aber: Unfälle sind zu weniger als 10 % Ursache für eine Berufsunfähigkeit. Damit ist auch klar, dass eine Unfallversicherung kein Ersatz, sondern eher eine sinnvolle Ergänzung darstellt.

Inwiefern ist die Unfallversicherung als Ergänzung zu sehen?

Nun, nach einem schweren Unfall mit einer dauerhaften Beeinträchtigung kann es sein, dass die betroffene Person eine größere Geldsumme benötigt, um ihre Lebensumstände anzupassen. Zum Beispiel für:

- den behindertengerechten Umbau der Wohnung,

- Anschaffung medizinischer Hilfsmittel, deren Kosten die Krankenversicherung nicht oder nur zu einem geringen Teil übernimmt,

- Kauf eines speziellen Autos für eine behinderte Person.

Die Berufsunfähigkeitsversicherung leistet eine monatliche Rente, die zum Lebensunterhalt benötigt wird. Daher ist die Unfallversicherung eine sinnvolle Ergänzung. Sehr zu empfehlen insbesondere für Leute, die einen Risikosport ausüben (Klettern, Fallschirmspringen, Tauchen, Motorsport und vieles mehr).

Wir haben auch einen gesonderten Beitrag zur Unfallversicherung, welcher erklärt, wann und wofür diese sinnvoll ist.

6. Ist eine Funktionelle Invaliditätsversicherung mit BU-Option eine gute Alternative zur Berufsunfähigkeitsversicherung? Wenn ja, wann?

Die funktionelle Invaliditätsversicherung mit BU-Option ist eine Alternative zur Berufsunfähigkeitsversicherung, wenn diese aufgrund des ausgeübten Berufs oder Vorerkrankungen nicht angeboten wird oder zu teuer ist.

Diese Versicherung ist im Prinzip die Kombination aus mehreren, bisher besprochenen Versicherungsarten. Der Versicherungsschutz greift bei

- Invalidität durch Unfall

- Schweren Organerkrankungen (irreversible, definierte Beeinträchtigungen bestimmter Organe oder schwere Erkrankungen)

- Verlust von Grundfähigkeiten

- Pflegebedürftigkeit inklusive Demenz

- Krebs in fortgeschrittenem Stadium (Stadium III oder IV).

Die Leistung besteht aus einer monatlichen Rente, die bis Alter 67 oder sogar, gegen einen geringen Mehrbeitrag, lebenslang gezahlt werden kann. Zusätzlich ist eine einmalige Kapitalsofortleistung bei bestimmten Ereignissen enthalten, die auf Wunsch in doppelter Höhe vereinbart werden kann.

Der Beitrag ist in der Regel günstiger als der einer vergleichbar hohen BU-Absicherung.

Die Gesundheitsprüfung und auch die Prüfung auf Risikosportarten sind deutlich einfacher als die einer BU-Versicherung. So sind z.B. viele psychische Vorerkrankungen und sogar ADHS kein Problem, hier gibt es keinerlei Einschränkung beim Versicherungsschutz.

Option auf Einschluss einer Berufsunfähigkeitsversicherung ohne erneute Gesundheitsprüfung (BU-Option)

Diese Option stellt eine am Markt einmalige Möglichkeit für „schwere Fälle“ dar, eine BU-Versicherung abschließen zu können. Allerdings – das ist der Wermutstropfen – ist das an folgende Bedingungen geknüpft:

- Die funktionelle Invaliditätsversicherung wurde ohne Einschränkung vom Versicherer angenommen. Wofür es aufgrund der relativ einfachen Gesundheitsprüfung gute Chancen gibt.

- Die Option kann frühestens nach 3 Jahren Wartezeit ausgeübt werden.

Sie muss spätestens im Alter von 30 Jahren erfolgen. - Die Ausübung muss innerhalb von 3 Monaten nach folgenden beruflichen Ereignissen erfolgen:

- Abschluss eines Studiums/einer Berufsausbildung und Beginn der entsprechenden beruflichen Tätigkeit

- Gehaltserhöhung um mindestens 10 % bei Arbeitgeberwechsel

- Beförderung

- Aufnahme einer selbstständigen Tätigkeit, wenn diese die Mitgliedschaft in einer für den Beruf zuständigen Kammer erfordert.

Nach Ausüben der Option – also Abschluss der Berufsunfähigkeitsversicherung – kann die funktionelle Invaliditätsversicherung gekündigt werden. Das muss aber nicht sein, man kann sie auch als sinnvolle Ergänzung zum BU-Vertrag bestehen lassen.

Wie wähle ich nun die geeignete Versicherung?

Wir vom Finanzteam26 kennen uns in all den beschriebenen Versicherungssparten bestens aus. Wir erörtern mit dir, welche Versicherungen für dich in Frage kommen, klären alle Möglichkeiten, vergleichen die Tarife und helfen dir zur bestmöglichen Absicherung – und das ohne Extrakosten.

Geschrieben von:

Jürgen Puderbach

Termin buchenJürgen Puderbach, ein erfahrener BU-Experte und Versicherungsmakler mit über 25 Jahren Berufserfahrung, ist ein geschätztes Mitglied bei finanzteam26. Seine Spezialisierung umfasst Berufsunfähigkeits- und private Krankenversicherungen, besonders für Beamtinnen und Beamte. Als passionierter Bergsteiger und ausgebildeter Alpinklettertrainer verfügt Jürgen zudem über spezielle Expertise in der Versicherung von Bergsportlern, was ihn zu einem gefragten Berater in diesem Bereich macht.

Hier kannst Du die Blog-Einträge nach Themen filtern: