Unfallversicherung: Erklärung, Wann und wofür sinnvoll, Vergleich

Die private Unfallversicherung ist eine freiwillige Versicherung, die bei Unfällen in allen Lebensbereichen greift. Sie zahlt entweder eine einmalige Summe (Einmalleistung) oder eine laufende Unfallrente und umfasst Leistungen wie Invaliditätsentschädigungen, Unfallrenten und Todesfallleistungen. Die Unfallversicherung ist kein Ersatz für eine BU-Versicherung, auch wenn sie bei Unfällen mit bleibenden Schäden finanzielle Unterstützung bietet. Für Kinder ist eine Kinderinvaliditätsversicherung (Grundfähigkeitsversicherung) die erste Wahl statt oder mit einer Unfallversicherung. Eine Unfallversicherung sollte eine Versicherungssumme von mindestens 100.000 € mit einer Progression von 350 % umfassen. Bei der Wahl von Zusatzbausteinen wie Bergungskosten oder Krankenhaustagegeld ist die individuelle Notwendigkeit zu bewerten. Die Versicherungsbedingungen des jeweiligen Unfallversicherungstarifes sollten genau überprüft werden. Es gibt Versicherer, die auf Gesundheitsfragen verzichten oder nur abgespeckte Gesundheitsfragen haben. Für einen 20-jährigen Beispielstudenten kostet die Unfallversicherung zwischen 54 € und 263 € pro Jahr.

- Unfallversicherung: Erklärung, Wann und wofür sinnvoll, Vergleich

- Was ist eine Unfallversicherung?

- Wer braucht eine Unfallversicherung?

- Welche Leistungen können mit einer Unfallversicherung versichert werden?

- Wann leistet die Unfallversicherung nicht?

- Wie sinnvoll ist eine Unfallversicherung?

- Welche Punkte sind sinnvoll und sollten beim Abschluss einer Unfallversicherung enthalten sein?

- 1. Ausreichend hohe Versicherungssumme (mindestens 100.000 €) und gute Progression

- 2. Vorteilhafte Gliedertaxe vorhanden

- 3. Reduzierung oder kompletter Verzicht auf den Mitwirkungsanteil (Eigenbeteiligung) bei vorbestehenden Erkrankungen

- 4. Verletzungen durch Eigenbewegung und erhöhte Kraftanstrengung sind abgedeckt

- 5. Leistung bei Unfall durch Bewusstseinstörung aufgrund Ursachen wie Herzinfarkt, Schlaganfall und Alkohol

- 6. Infektionen und Zeckenbiss werden als Unfall gewertet

- 7. Bergungskosten und kosmetische Operationen werden übernommen

- Was ist beim Abschluss einer Unfallversicherung überflüssig?

- Was kostet eine private Unfallversicherung?

- Was ist nach einem Unfall bezüglich der Unfallversicherung zu tun?

- Welche Sonderformen von Unfallversicherungen gibt es?

- Was ist der Unterschied einer privaten Unfallversicherung und der gesetzlichen Unfallversicherung?

- Welche Alternativen für Unfallversicherungen gibt es?

Was ist eine Unfallversicherung?

Die private Unfallversicherung ist (im Gegensatz zur beruflichen Unfallversicherung, die vom Arbeitgeber getragen werden muss) ein freiwilliges Versicherungsprodukt. Sie deckt die finanziellen Folgen von Unfällen ab, unabhängig davon, ob diese während der Arbeit, auf dem Weg zur Arbeit oder in der Freizeit geschehen. Im Unterschied zur beruflichen Unfallversicherung, die arbeitsbedingte Unfälle abdeckt, bietet die private Unfallversicherung einen umfassenderen Schutz für private Unfälle und Arbeitsunfälle.

Bei der privaten Unfallversicherung hast du als versicherte Person die Wahl zwischen verschiedenen Leistungsarten. Es kann ein Einmalbetrag vereinbart werden, der im Falle einer Invalidität durch einen Unfall ausgezahlt wird, und/oder eine Unfallrente, die regelmäßige Zahlungen sicherstellt. Diese Flexibilität ermöglicht es, einen Versicherungsschutz entsprechend den persönlichen Bedürfnissen und finanziellen Möglichkeiten zu wählen. Die Möglichkeit, eine private Unfallversicherung abzuschließen, steht grundsätzlich jedem offen, wobei bestimmte Vorerkrankungen die Versicherungskonditionen beeinflussen können.

Die erste Unfallversicherung wurde 1887 in England von einer Gesellschaft namens Liverpool & London & Globe Insurance Co. Ltd. eingeführt. 1890 wurde die erste US-Unfallversicherungspolice von der Massachusetts Accident Company ausgestellt, um Tod oder Invalidität durch Unfälle in Zügen oder Straßenbahnen anderer Unternehmen in Massachusetts abzudecken.

Heute gibt es verschiedene Methoden, wie du dich gegen einen Unfall absichern kannst, besser gesagt gegen die Folgen eines Unfalls. Dabei ist eine Absicherung vor allem dann nötig, wenn du bleibende Schäden hast, denn dann hast du durch eine Invalidität eventuell auch Kosten, wie zum Beispiel folgende:

- Umbauten an deiner Wohnung

- Behindertengerechtes Auto

- weitere Hilfen bei der Bewältigung des Alltags

In der Arbeit oder in der Schule bist du gesetzlich abgesichert, die meisten Unfälle geschehen aber in der Freizeit – im Haushalt oder beim Sport. Dafür gibt es die private Unfallversicherung. Diese leistet im Gegensatz zur gesetzlichen Unfallversicherung weltweit und sowohl in der Freizeit als auch im Beruf.

Im Gegensatz zu Grundfähigkeitsversicherungen, Kinderinvaliditätsversicherungen, Multi-Risk-Policen und Berufsunfähigkeitsversicherungen leisten Unfallversicherungen grundsätzlich nur, wenn eine Invalidität durch einen Unfall entsteht. Bei Krankheiten leistet eine Unfallversicherung nicht.

Was ist ein Unfall im Sinne der Unfallversicherung?

Ein Unfall im Sinne der Unfallversicherung liegt vor, wenn er folgende 3 Kriterien erfüllt:

- Ein plötzliches Ereignis

- Durch Krafteinwirkung von außen verursacht

- Nicht vorsätzlich herbeigeführt

Ein Unfall ist ein plötzliches Ereignis, also innerhalb eines kurzen Zeitraums. Dauerbelastungen, die irgendwann dazu führen, dass etwas geschieht, sind kein Unfall nach der Definition.

Es muss auch eine Krafteinwirkung von außen sein – deswegen kann es bei schlechten Bedingungen sein, dass die Versicherung bei einem Unfall nicht zahlt, weil dieser zum Beispiel durch einen Herzinfarkt oder einen Schlaganfall verursacht wurde (wenn dies in den Bedingungen nicht ausdrücklich miteingeschlossen ist).

Natürlich darf der Unfall nicht mit Absicht herbeigeführt werden.

Eine Unfallversicherung zahlt also primär für körperliche Schäden. Die Aussicht auf Leistungen bei psychischen Erkrankungen ist begrenzt. Viele Versicherer definieren in ihren Bedingungen Einschränkungen für den Schutz bei psychischen Folgeerscheinungen.

Ein Urteil des Oberlandesgerichts Frankfurt am Main vom 13. Juli 2022 (Az: 7 U 88/21) unterstreicht diese Einschränkung. In diesem Fall wurde entschieden, dass der Versicherer keine Leistung für eine posttraumatische Belastungsstörung (PTBS), die infolge eines Unfalls entstand, erbringen muss. Dieses Urteil beruft sich auf die Allgemeinen Unfallversicherungsbedingungen, welche „krankhafte Störungen infolge psychischer Reaktionen“, selbst wenn sie durch den Unfall verursacht wurden, vom Versicherungsschutz ausschließen.

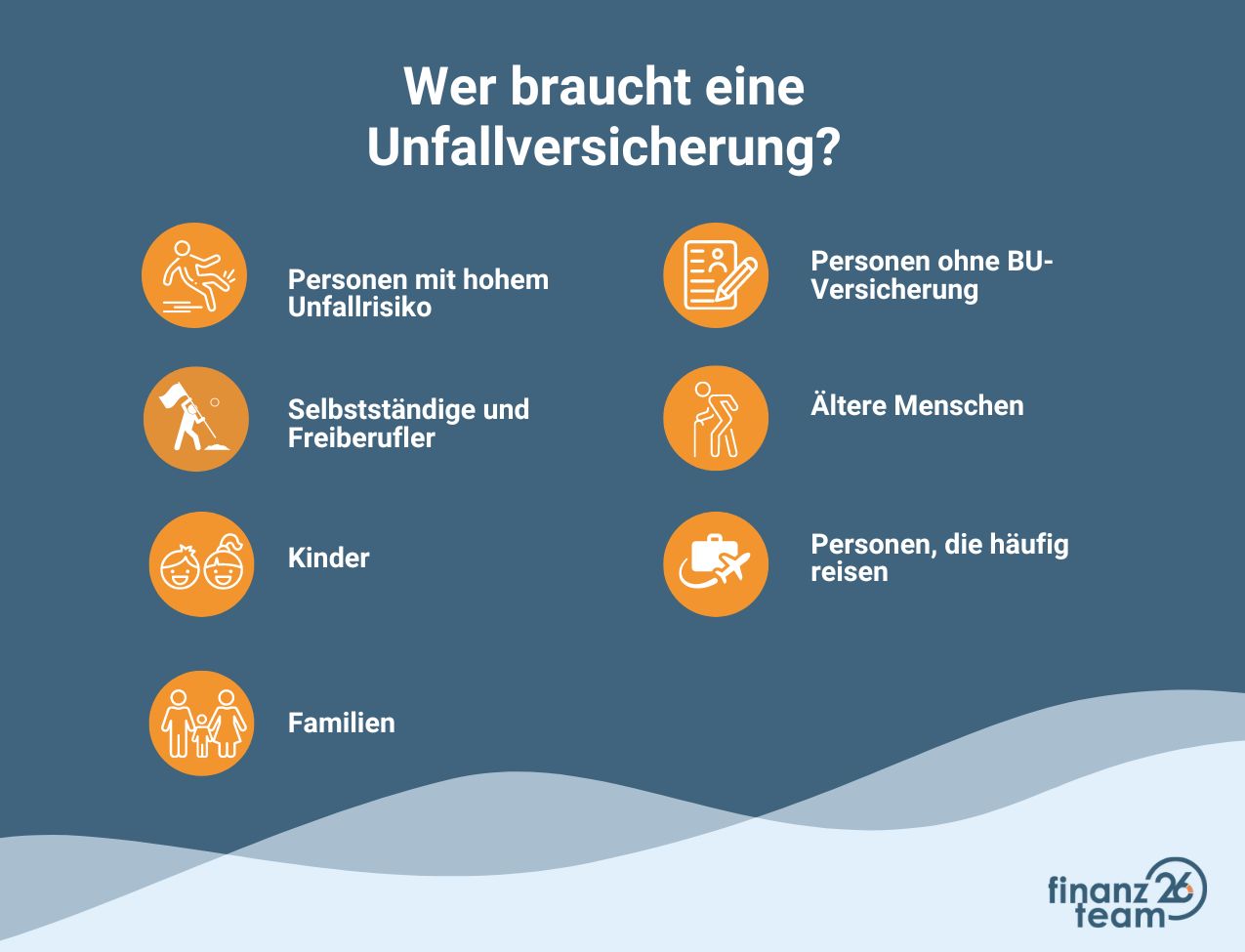

Wer braucht eine Unfallversicherung?

Jedes Jahr gibt es etwa 9 Millionen Unfälle in Deutschland. Eine Unfallversicherung ist besonders wichtig für Personen, die in folgenden Kategorien fallen:

- Personen mit hohem Unfallrisiko: Dazu gehören Berufe mit physischen Risiken oder Freizeitaktivitäten wie Extremsportarten.

- Selbstständige und Freiberufler: Sie sind oft nicht durch berufliche Unfallversicherungen abgesichert, wie es bei Angestellten der Fall ist.

- Kinder: Kinder sind häufig in Unfälle verwickelt, besonders beim Spielen oder Sport. Eine Unfallversicherung kann zusätzlichen Schutz bieten, insbesondere wenn sie speziell auf Kinder zugeschnitten ist. Hier bietet sich jedoch oft eine Kinderinvaliditätsversicherung (Grundfähigkeitsversicherung) an, die zwar gegen Unfälle versichert, aber auch darüber hinaus die Grundfähigkeiten – also elementare körperliche und geistige Fähigkeiten, die für das tägliche Leben und die Berufsausübung wichtig sind – auch wenn sie durch eine Krankheit beeinträchtigt werden.

- Personen ohne Berufsunfähigkeitsversicherung: Für diejenigen, die keine Berufsunfähigkeitsversicherung abschließen können oder wollen, kann eine Unfallversicherung eine alternative Absicherung bieten.

- Ältere Menschen: Mit zunehmendem Alter steigt das Risiko von Unfällen im Haushalt oder bei anderen täglichen Aktivitäten.

- Personen, die häufig reisen: Da die Unfallversicherung oft weltweiten Schutz bietet, ist sie für Vielreisende eine sinnvolle Ergänzung.

- Familien: Für Familien kann eine Unfallversicherung als zusätzlicher Schutz dienen, um im Falle eines Unfalls eines Familienmitglieds finanzielle Unterstützung zu bieten.

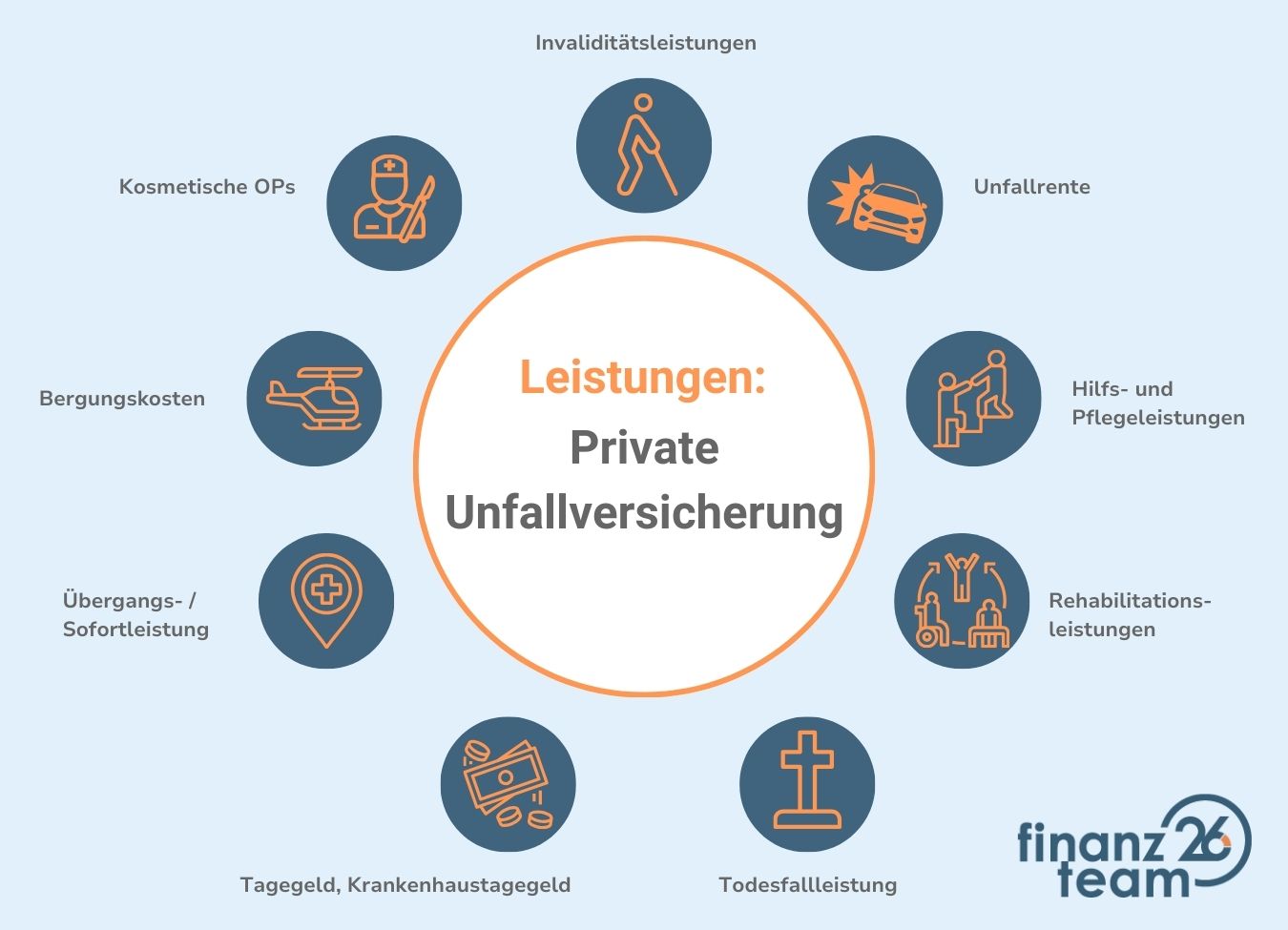

Welche Leistungen können mit einer Unfallversicherung versichert werden?

Grundlage einer Unfallversicherung sind immer Zahlungen für eine bleibende Invalidität, aber es gibt auch noch andere Leistungen, die von der Unfallversicherung, teils nur nach Vereinbarung, getragen werden:

- Invaliditätsleistung, abhängig vom Grad der Invalidität

- Monatliche Unfallrente, kann ebenfalls gewählt werden

- Todesfallleistung, die aber nur bei Tod durch Unfall zahlt (hier würden wir eher eine Risikolebensversicherung bevorzugen)

- Bergungskosten – immer nur nach einem Unfall

- Kosmetische Operationen, wie auch Zahnersatz, die nach einem Unfall benötigt werden

- Krankenhaustagegeld

- Übergangsleistungen

Invaliditätsleistung

Als Invaliditätsleistung bekommst du eine Einmalzahlung, abhängig vom Grad der Invalidität. Diesen Grad der Invalidität kannst du aus der sogenannten Gliedertaxe ersehen, die du in den Versicherungsbedingungen bekommst. Diese Gliedertaxe definiert, wie hoch die Entschädigung bei dauerhafter Beeinträchtigung oder Verlust bestimmter Körperteile oder Sinnesorgane (wie Arme, Beine, Finger, Augen, Ohren) durch einen Unfall ist. Die Gliedertaxe legt für jedes Körperteil oder Organ einen Prozentsatz der Versicherungssumme fest, der im Schadensfall ausgezahlt wird.

Wenn du also eine Versicherungssumme von 100.000 € hast und einen Grad der Invalidität von 50 %, bekommst du 50.000 € über deinen privaten Unfallschutz. Meist wird noch eine Progression vereinbart. Das bedeutet, dass du meist ab einem Invaliditätsgrad von 25 % einen höheren Anteil bekommst. Wichtig ist aber eine von vorneherein passende Versicherungssumme. Denn bei kleinen Versicherungssummen mit einer hohen Progression hast du zwar bei einer Vollinvalidität eine größere Summe zu erwarten, bei kleineren Schäden bekommst du aber fast nichts. Was du mit dem Geld machst, ist nicht vorgegeben.

Unfallrente

Wenn du eine Unfallrente vereinbarst, bekommst du meist ab einem Invaliditätsgrad von 50 % eine lebenslange Rente. Da 50 % Invalidität (oder mehr) aber recht selten sind, empfehlen wir eher eine höhere Versicherungssumme für die Einmalzahlung.

Todesfallleistung (Hinterbliebenenschutz)

Eine Todesfallleistung kann in verschiedenen Höhen vereinbart werden – wird dann bezahlt, wenn ein Unfall innerhalb eines Jahres zum Tode führt. Auch hier empfehlen wir eher eine Risikolebensversicherung, da für die Hinterbliebenen egal ist, warum ihr Partner oder Elternteil stirbt – die finanzielle Belastung ist immer die gleiche, ob durch Unfall oder Krankheit. Eine Risikolebensversicherung zahlt in beiden Fällen.

Bergungskosten

Wenn du einen Unfall hast, entstehen eventuell auch Kosten durch Such-, Bergungs- und Rettungsmaßnahmen, eventuell auch der Transport mit einem Hubschrauber zum nächsten Krankenhaus – diese sind in vielen Unfallversicherungen enthalten.

Kosmetische Operationen

Kosmetische Operationen können ebenfalls Bestandteil deiner Unfallversicherung sein. Diese werden meistens nach einem Unfall nötig, etwa bei ausgeschlagenen Zähnen.

Krankenhaustagegeld

Das Krankenhaustagegeld bekommst du pro Tag, wenn du durch einen Unfall im Krankenhaus liegst.

Das Krankenhaustagegeld wird meist mit einem Krankentagegeld verwechselt. Ein Krankentagegeld sollte jeder haben, der erwerbstätig ist, denn es ersetzt die Lücke, die entsteht, wenn du länger krank bist (meist über 6 Wochen) und du dann nur noch Krankengeld von deiner Krankenkasse bekommst, statt dem Gehalt, das du sonst verdienst. Das Krankentagegeld sollte nicht nur bei Unfall bezahlt werden, daher macht es wenig Sinn, dieses in die Unfallversicherung miteinzubeziehen.

Übergangsleistungen

Es kann manchmal dauern, bis die Versicherungen die Versicherungssumme auszahlen, dafür kann durch eine Übergangsleistung ein Übergangsgeld eingeschlossen werden.

Wann leistet die Unfallversicherung nicht?

Normalerweise leistet eine Unfallversicherung weltweit bei Unfällen, rund um die Uhr. Es gibt dabei aber folgende Ausschlüsse:

- Unfälle durch Krieg oder Bürgerkrieg

- Unfälle beim Begehen einer schweren Straftat

- Absichtliches Verursachen eines Unfalls

- Unfälle bei hohem Alkohol- oder Drogenkonsum

- Unfälle durch Vergiftungen

- Unfälle durch Infektionen

- Unfälle zum Beispiel durch Zeckenbisse

- Unfälle, die verursacht wurden durch einen Herzinfarkt oder einen Schlaganfall

Die aufgezählten Ausschlüsse gibt es nicht bei allen Unfallversicherungen — hier muss genau in den Bedingungen nachgeschaut werden, was eingeschlossen, beziehungsweise ausgeschlossen ist.

Wie sinnvoll ist eine Unfallversicherung?

Da eine Unfallversicherung nur bei einer bleibenden Invalidität durch einen Unfall zahlt, aber die Mehrzahl der Fälle von Arbeitsunfähigkeit aufgrund von Krankheit passieren, ist die 1. Wahl immer eine Berufsunfähigkeitsversicherung. Die BU-Versicherung zahlt dann, wenn du deinen Beruf zu 50 % nicht mehr ausüben kannst – und hier ist es egal, ob das wegen einem Unfall oder einer Krankheit der Fall ist.

Deswegen empfehlen wir eine Unfallrente nur dann, wenn du keine Berufsunfähigkeitsrente bekommst. Eine Unfallversicherung, bei der du einen bestimmten Betrag bekommst, weil du eine bleibende Invalidität durch einen Unfall hast, halten wir trotzdem für sinnvoll, vor allem wenn du ein hohes Risiko hast – und vor allem kostet diese Unfallversicherung nicht viel (im Verhältnis zur Berufsunfähigkeitsversicherung) und ist vor allem dazu da, nicht deinen Lebensunterhalt zu leisten, sondern dafür zu sorgen, dass du zum Beispiel deine Wohnung behindertengerecht umbauen kannst oder dir ein entsprechendes Auto kaufen kannst. Es geht also vor allem darum, dir das Leben nach dem Unfall zu erleichtern.

Grundlegend lässt sich also folgendes über die Unfallversicherung und ihre Sinnhaftigkeit sagen:

- Sie ist geeignet für Personen ohne Zugang zu einer bezahlbaren Berufsunfähigkeitsversicherung (BU).

- Sie ist für viele Menschen nicht unbedingt notwendig.

- Sie deckt körperliche Schäden infolge eines Unfalls ab.

- Krankheitsbedingte Behinderungen sind durch sie nicht abgedeckt.

- Laut Statistik sind nur etwa 1 % der schweren Behinderungen unfallbedingt, 90 % krankheitsbedingt.

- Leistungen werden nur bei dauerhaften, langfristigen Gesundheitsschäden erbracht.

- Kurzfristige Krankenhausaufenthalte nach Unfällen führen meist nicht zu Entschädigungen durch die Unfallversicherung.

- Gesetzlich Versicherte erhalten Lohnfortzahlungen und Krankengeld.

- Die gesetzliche Krankenversicherung übernimmt Arztkosten und Basis-Hilfsmittel.

- Bei Arbeitsunfällen greift die gesetzliche Unfallversicherung ein, inklusive Unfallrente bei schweren Schäden.

- Selbstständige können der gesetzlichen Unfallversicherung freiwillig beitreten.

- Sie ist eine Option als alternative Absicherung für Personen mit Vorerkrankungen oder in Risikoberufen.

- Sie ist in der Regel günstiger als eine BU-Versicherung (die BU-Versicherung bietet jedoch einen umfassenderen Versicherungsschutz und bietet finanzielle Unterstützung bei Arbeitsunfähigkeit, Unfällen, und Krankheiten).

Wofür brauche ich keine Unfallversicherung?

Für folgende Punkte brauchst du keine Unfallversicherung:

- Arztkosten (werden von der Krankenkasse bezahlt)

- Hilfsmittel wie Rollstühle, Prothesen oder ähnliches als einfache Grundausstattung (werden von der Krankenkasse bezahlt)

- Wenn du gesetzlich rentenversichert bist, wird dir darüber eine REHA bezahlt

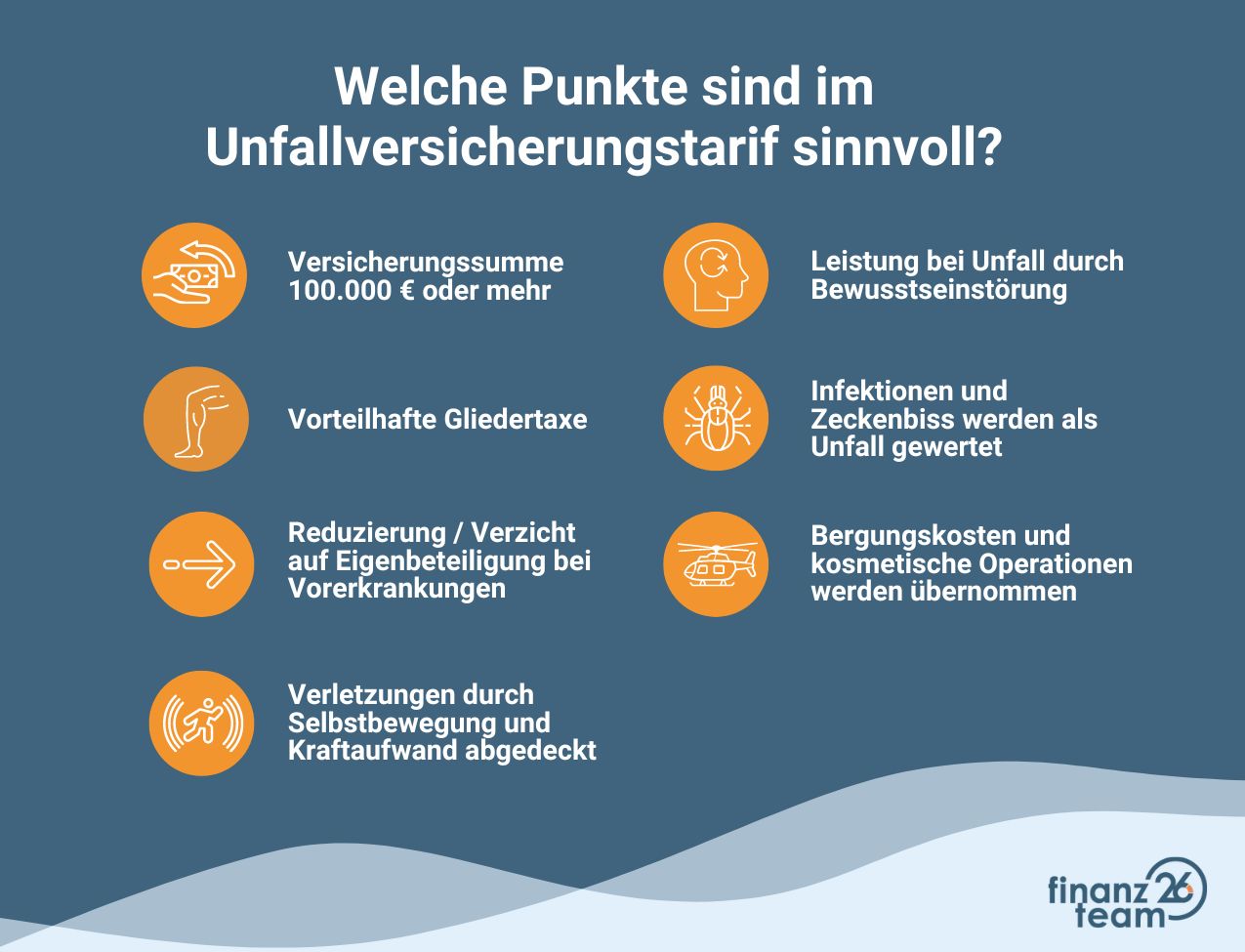

Welche Punkte sind sinnvoll und sollten beim Abschluss einer Unfallversicherung enthalten sein?

Beim Abschluss einer Unfallversicherung solltest du besonders auf folgende sinnvolle Punkte Wert legen:

- Ausreichend hohe Versicherungssumme (mindestens 100.000 €) und gute Progression

- Vorteilhafte Gliedertaxe vorhanden

- Reduzierung oder kompletter Verzicht auf den Mitwirkungsanteil (Eigenbeteiligung) bei vorbestehenden Erkrankungen

- Verletzungen durch Eigenbewegung und erhöhte Kraftanstrengung sind abgedeckt

- Leistung bei Unfall durch Bewusstseinstörung aufgrund Ursachen wie Herzinfarkt, Schlaganfall und Alkohol

- Infektionen und Zeckenbiss werden als Unfall gewertet

- Bergungskosten und kosmetische Operationen werden übernommen

1. Ausreichend hohe Versicherungssumme (mindestens 100.000 €) und gute Progression

Wir empfehlen mindestens eine Versicherungssumme von 100.000 €, besser 200.000 €. Dazu würden wir eine Progression von 350 - 500 % vereinbaren. Bei einem Invaliditätsgrad von 25 % würde bei einer Versicherungssumme von 100.000 € 25.000 € bezahlt werden. Ab 25 % sorgt die Progression dafür, dass die ausgezahlte Summe steigt, bis zu einer Summe von 350.000 € bei Vollinvalidität. Alle verfügbaren Zusatzleistungen zu inkludieren, finden wir nicht essenziell, da für uns Versicherung heißt: abgesichert sein, für die Dinge, die du selbst nicht mehr leisten könntest.

2. Vorteilhafte Gliedertaxe vorhanden

Jede Versicherung und jeder Versicherungstarif hat unterschiedliche Gliedertaxen: Eine Liste mit Verlust oder Einschränkung bestimmter Körperteile und eine Bewertung in Prozent, wie viel dafür aus der Unfallversicherung bezahlt wird.

Bei verschiedenen Berufen kann der Verlust von zum Beispiel der Stimme extrem wichtig sein, dann sollte man darauf achten, dass hier ein hoher Prozentsatz der Versicherungssumme bezahlt wird. Oder bei Menschen, die feinmotorische Berufe haben (z.B. Chirurgen) – hier sind die Finger und die Arme extrem wichtig.

Es gibt Durchschnittswerte, die einzelnen Tarife haben dann aber sehr unterschiedliche Prozentsätze. Je höher diese Prozentsätze im Verhältnis zu den Durchschnittswerten sind, desto besser.

Die nachfolgende Tabelle vergleicht die Gliedertaxen verschiedener Tarife in Prozent, mit Beispielunfällen:

| Körperteil/Funktion | Empfehlung des GDV zum Invaliditätsgrad | Durchschnitt bei Unfallversicherungen | Beispielunfall |

|---|---|---|---|

| Stimme | 0 % | 85 % | Verlust der Stimme durch eine Kehlkopfentzündung. |

| Ein Auge | 50 % | 60 % | Verlust eines Auges durch einen Unfall mit Chemikalien. |

| Gehör auf einem Ohr | 30 % | 40 % | Hörverlust auf einem Ohr nach einer schweren Ohrinfektion. |

| Geruchssinn | 10 % | 15 % | Verlust des Geruchssinns durch ein Schädeltrauma. |

| Geschmackssinn | 5 % | 12 % | Verlust des Geschmackssinns nach einer schweren Halsentzündung. |

| Kompletter Arm | 70 % | 79 % | Amputation des Arms nach einem schweren Verkehrsunfall. |

| Arm oberhalb Ellenbogen | 65 % | 75 % | Amputation des Arms oberhalb des Ellenbogens durch einen Arbeitsunfall. |

| Arm unterhalb Ellenbogen | 60 % | 72 % | Verlust des Arms unterhalb des Ellenbogens aufgrund eines elektrischen Schlags. |

| Komplette Hand | 55 % | 71 % | Amputation der Hand nach einem Unfall mit einer Kreissäge. |

| Daumen | 20 % | 31 % | Verlust des Daumens durch einen Schnittunfall in der Küche. |

| Zeigefinger | 10 % | 22 % | Abtrennung des Zeigefingers durch eine Verletzung bei Holzarbeiten. |

| Anderer Finger | 5 % | 11 % | Amputation eines Fingers außer dem Daumen und Zeigefinger aufgrund eines Sportunfalls. |

| Bein über Mitte Oberschenkel | 70 % | 75 % | Amputation des Beins über der Mitte des Oberschenkels nach einem schweren Motorradunfall. |

| Bein bis Mitte Oberschenkel | 60 % | 69 % | Verlust des Beins bis zur Mitte des Oberschenkels durch einen Unfall beim Bergsteigen. |

| Bein bis unterhalb Knie | 50 % | 65 % | Amputation des Beins unterhalb des Knies nach einem Unfall auf einer Baustelle. |

| Bein bis Mitte Unterschenkel | 45 % | 61 % | Verlust des Beins bis zur Mitte des Unterschenkels aufgrund eines Verkehrsunfalls. |

| Kompletter Fuß | 40 % | 54 % | Amputation des Fußes nach einem schweren Sturz. |

| Großer Zeh | 5 % | 10 % | Verlust des großen Zehs aufgrund einer schweren Infektion. |

| Anderer Zeh | 2 % | 4 % | Amputation eines anderen Zehs außer dem großen Zeh nach einer Frostbeule. |

Quellen für Tabelle oberhalb: Morgen & Morgen Analyse, GDV-Musterbedingungen, Finanztip Recherche, finanzteam26

Für Angehörige eines Heilberufes ist es möglich, eine spezielle Gliedertaxe zu vereinbaren, die den Invaliditätsgrad bestimmter berufsnaher Körperfunktionen in Heilberufen höher bewertet. Zu den Körperfunktionen, die in diesem Rahmen eine höhere Bewertung erfahren können, zählen:

- eines Armes oder einer Hand im Handgelenk

- eines Daumens oder eines Zeigefingers

- eines anderen Fingers

- eines Beines oder eines Fußes

- einer großen Zehe

- einer anderen Zehe

- eines Auges

- des Gehörs auf beiden Ohren

3. Reduzierung oder kompletter Verzicht auf den Mitwirkungsanteil (Eigenbeteiligung) bei vorbestehenden Erkrankungen

Am besten ist es, wenn die Versicherung komplett auf den Mitwirkungsanteil (Eigenbeteiligung) einer bestehenden Krankheit verzichtet. Zum Verständnis ein Extrembeispiel: Du hast Diabetes, bist aber gerne handwerklich tätig. Dabei verletzt du dich mit einer rostigen Säge. Normalerweise würde diese Verletzung ohne Probleme ausheilen, aber durch die Diabetes verschlimmert sich der Zustand. Ist der Mitwirkungsanteil bei deiner Versicherung niedrig, zieht diese einen Anteil von der Versicherungssumme ab, weil der Unfall zum großen Teil durch deine Vorerkrankung schlimm geworden ist.

4. Verletzungen durch Eigenbewegung und erhöhte Kraftanstrengung sind abgedeckt

Ein Unfall wird klassisch als ein von außen auf dich einwirkendes Ereignis definiert. Allerdings sollte der Schutz auch Schäden umfassen, die durch die eigene Bewegung oder Anstrengung entstehen, bekannt als Verletzungen durch Eigenbewegung. Ein Beispiel hierfür ist, wenn du aus Schreck stürzt und dich schwer verletzt. So eine Situation wäre nach manchen Versicherungsbedingungen kein "Unfall", da keine äußere Kraft einwirkt – das ist natürlich ungünstig für dich. Weitere Fälle von Verletzungen durch Eigenbewegung schließen das Verstauchen beim Sport oder das Stolpern auf Treppen ein, welche ohne direkte externe Einflüsse passieren.

5. Leistung bei Unfall durch Bewusstseinstörung aufgrund Ursachen wie Herzinfarkt, Schlaganfall und Alkohol

Ein Unfall, der durch eine Bewusstseinstörung aufgrund von Herzinfarkt, Schlaganfall oder Alkoholeinfluss entsteht, fällt in eine besondere Kategorie. In solchen Fällen kann die Leistung der Unfallversicherung abhängig von den spezifischen Bedingungen der Police variieren. Das bedeutet, dass, wenn ein Unfall aufgrund einer dieser Ursachen geschieht, die Versicherung eine detaillierte Prüfung verlangen kann, um festzustellen, ob die Bedingungen für eine Leistung erfüllt sind.

Ein Beispiel hierfür aus meiner persönlichen Erfahrung:

Mein Vater ist bei einem Unfall ertrunken, während meine Eltern durch eine Reiseunfallversicherung abgesichert waren. Die Versicherung forderte eine Obduktion, da sie im Falle eines Ertrinkens aufgrund eines Herzinfarktes oder Schlaganfalls nicht zur Zahlung verpflichtet gewesen wäre.

Ähnlich verhält es sich bei Unfällen, die während des Autofahrens unter dem Einfluss eines Herzinfarkts entstehen, sowie bei Unfällen unter Alkoholeinfluss; hierbei kann die Ursache des Unfalls entscheidend dafür sein, ob die Versicherung leistet oder nicht.

6. Infektionen und Zeckenbiss werden als Unfall gewertet

Viele sind vertraut mit Erkrankungen, die durch Zeckenbisse übertragen werden, wie etwa die Lyme-Borreliose oder die Frühsommer-Meningoenzephalitis (FSME), welche in einigen Fällen langfristige gesundheitliche Schäden nach sich ziehen können.

Neben den Erkrankungen durch Zeckenbisse können auch andere durch Insekten übertragene Infektionen wie Malaria, Dengue-Fieber oder das Zika-Virus sowie Infektionen durch Tierbisse, die zu Tollwut oder Tetanus führen können, in den Schutzbereich einer Unfallversicherung fallen.

Es ist daher von großem Vorteil, wenn deine Unfallversicherung entstehende Folgekosten bei Infektionen und Zeckenbissen abdeckt.

7. Bergungskosten und kosmetische Operationen werden übernommen

Bei einem Unfall, insbesondere unter komplexen oder schwer zugänglichen Bedingungen, können die Bergungskosten ziemlich teuer werden. Gut ist es, wenn deine Unfallversicherung die Kosten für die Bergung übernimmt.

Schnell können durch einen Unfall zum Beispiel Zähne ausgeschlagen werden und wer einmal einen fehlenden Zahn ersetzen musste, weiß, wie teuer das ist. Schlimmer kann es sein, wenn es Verletzungen im Gesicht oder am Körper gibt, die sehr unansehnlich sind. Kosmetische Operationen können hier helfen und sollten ebenfalls durch die Unfallversicherung abgedeckt sein.

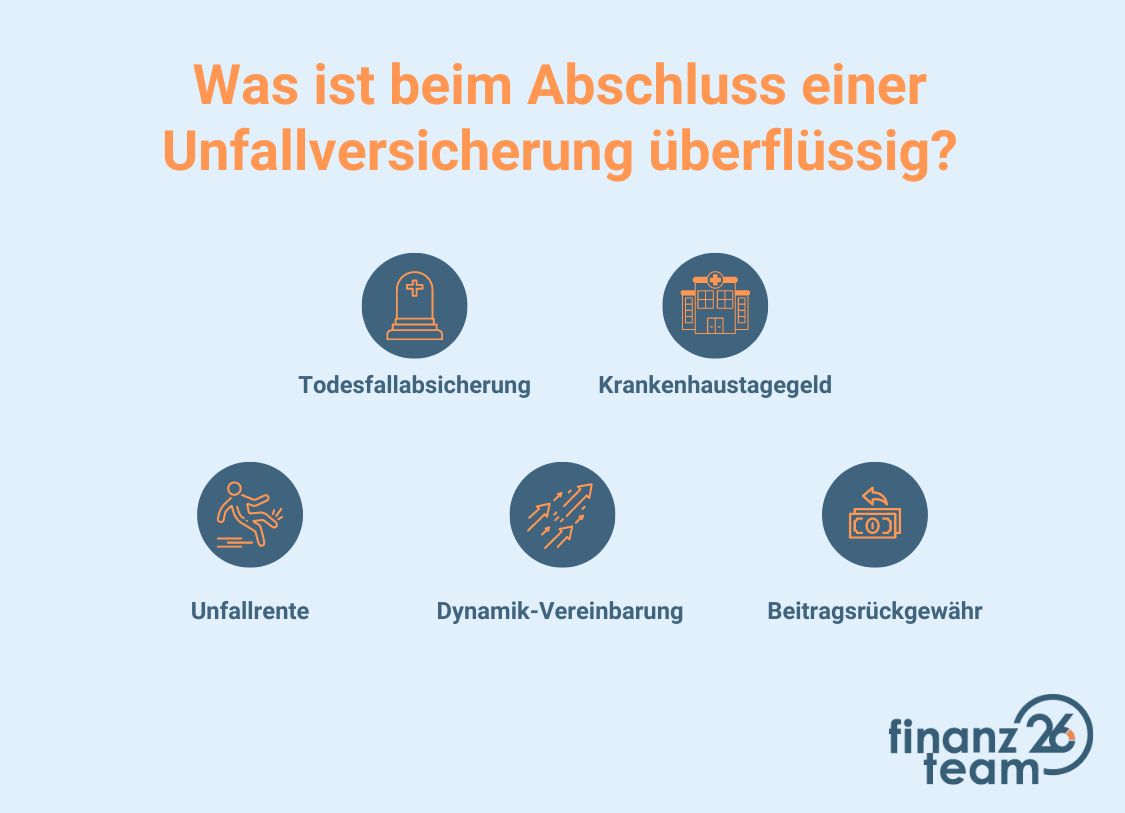

Was ist beim Abschluss einer Unfallversicherung überflüssig?

Bei Unfallversicherungen gibt es eine Vielzahl von Optionen und Zusatzleistungen, die jedoch nicht alle unbedingt erforderlich sind – diese haben wir nachfolgend aufgelistet.

Todesfallabsicherung

Ein häufig automatisch eingeschlossener Baustein ist die Todesfallabsicherung, die jedoch nur bei Unfalltod greift. Um Angehörige umfassend abzusichern, ist der separate Abschluss einer Risikolebensversicherung besser.

Krankenhaustagegeld

Zu den optionalen Leistungen einer Unfallversicherung zählen auch Krankenhaustagegeld, Krankenhaustagegeld mit oder ohne Genesungsgeld sowie Übergangsleistungen. Diese Zusatzbausteine sind oft überflüssig oder lassen sich durch andere Versicherungen effektiver absichern, wie zum Beispiel durch eine private Kranken(haus)tagegeldversicherung, die sowohl bei Unfällen als auch Krankheiten leistet.

Unfallrente

Die Option einer Unfallrente erscheint auf den ersten Blick attraktiv, doch sie zahlt häufig erst ab einem hohen Invaliditätsgrad und kann zudem teuer sein. Hier sind Alternativen wie Krankentagegeld oder eine Berufsunfähigkeitsversicherung oft besser geeignet, um Einkommensausfälle abzusichern, da diese auch bei Krankheit Leistungen erbringen.

Vereinbarung einer Dynamik

Auch die Vereinbarung einer Dynamik in der Unfallversicherung, die regelmäßige Erhöhungen der Versicherungssumme vorsieht, ist nicht immer notwendig. Diese führt zu steigenden Prämien, weshalb es besser ist, von Beginn an eine ausreichend hohe Versicherungssumme zu wählen.

Beitragsrückgewähr

Besondere Vorsicht ist bei Unfallversicherungen mit Beitragsrückgewähr geboten. Hier werden oft teure Unfallversicherungen mit Sparvorgängen gekoppelt, die nur geringe Zinsen bieten. Wir empfehlen, Risikoabsicherung und Sparpläne separat zu halten.

Was kostet eine private Unfallversicherung?

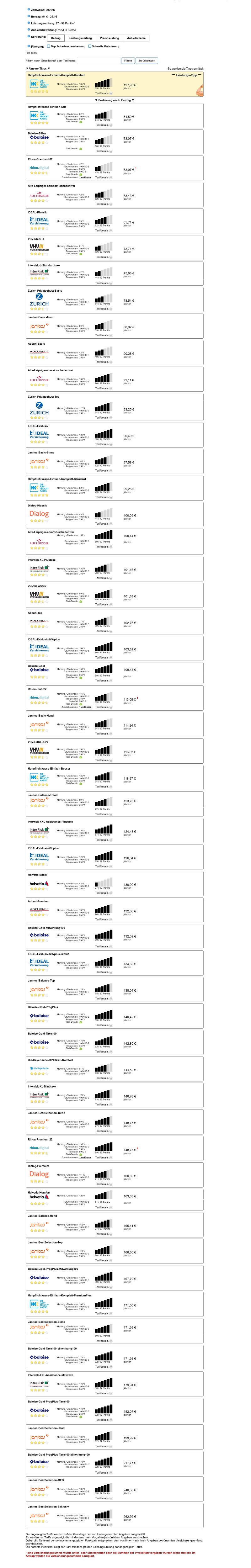

Eine private Unfallversicherung für einen 20 Jahre alten Beispielstudenten kostet je nach Tarif zwischen 54 € bis 263 € (bei jährlicher Zahlweise, einem Leistungsumfang von 27 bis 92 Punkten sowie einer Anbieterbewertung von mindestens 3 von 5 Sternen).

Nachfolgend eine Tarifabfrage verschiedener Unfallversicherungen und Unfallversicherungstarife.

Nachfolgend der empfohlene Beispieltarif von der Haftpflichtkasse aus der obigen Tarifabfrage.

Der Tarif der Haftpflichtkasse 'Einfach-Komplett-Komfort', bietet eine Mehrleistung durch Gliedertaxe von 135 %, einer Grundsumme von 100.000, einer Progression von 35 % und 83 / 92 Punkten, und kostet im Berechnungsbeispiel des 20-jährigen Studenten 127,93 € jährlich.

Hinweis zur Auswahl von Unfallversicherungstarifen:

Grundsätzlich ist zu sagen, dass die Passung einer Unfallversicherung sehr auf die Umstände der zu versichernden Person ankommt. Zum Beispiel gibt es Versicherer, die auf Gesundheitsfragen verzichten oder nur abgespeckte Gesundheitsfragen haben, was für Personen mit bestehenden gesundheitlichen Beschwerden sehr vorteilhaft sein kann. Es hängt also letztendlich zu großen Teilen vom Gesundheitszustand ab, welche Versicherung du wählen solltest. Außerdem ändern sich die Tarife immer wieder – es ist also immer gut, nochmal einen aktuellen Vergleich bei einem freien Versicherungsmakler oder einer freien Versicherungsmaklerin zu erfragen, der oder die die Tarife für einen individuell einordnen kann. Melde dich hierzu gerne kostenfrei bei uns, dem finanzteam26. Wir vergleichen die Tarife am Markt gerne individuell für dich und deine Situation.

Was ist nach einem Unfall bezüglich der Unfallversicherung zu tun?

Nach einem Unfall sollten folgende Schritte eingeleitet werden, um die Versicherung zu informieren:

- Sofortige Benachrichtigung der Versicherung mit Unfallbericht

- Invalidität muss innerhalb eines bestimmten Zeitraums (oft 15 Monate nach dem Unfall) geltend gemacht werden

Welche Sonderformen von Unfallversicherungen gibt es?

Kinderinvaliditätsversicherung

Diese kann alleine oder als Zusatzversicherung zur Unfallversicherung für Kinder gemacht werden. Bei der Kinderinvaliditätsversicherung ist auch Invalidität durch Krankheit abgesichert und bietet eine Rente an, wenn ein bestimmter Grad der Behinderung erreicht wird. Im Grunde ist das eine Grundfähigkeitsversicherung, wie es sie auch für Erwachsene gibt. Allerdings sind hier die Gesundheitsfragen sehr viel ausführlicher – eine Unfallversicherung hat oft gar keine Gesundheitsfragen.

Seniorenunfallversicherung

Bei der Seniorenunfallversicherung werden umfangreiche Hilfsleistungen angeboten, die bei einem Unfall zusätzlich zur Versicherungssumme bezahlt werden, wie eine Haushaltshilfe, Unterstützung bei Behörden- und Arztbesuchen oder ein Menüservice. Manchmal sind auch Oberschenkelhalsbrüche mitversichert, die oft nicht unter den Unfallbegriff fallen.

Unfallprämienrückgewähr

Bei der Unfallprämienrückgewähr wird damit geworben, dass für die Unfallversicherung nichts bezahlt werden muss, da am Ende der Laufzeit das Geld wieder herauskommt. Meist ist die Unfallabsicherung bei einer Unfallprämienrückgewähr viel zu niedrig – und eine Trennung von Versicherung und Sparen war schon immer eine gute Idee.

Was ist der Unterschied einer privaten Unfallversicherung und der gesetzlichen Unfallversicherung?

Die Unterschiede zwischen der privaten und der gesetzlichen Unfallversicherung sind wesentlich und betreffen vor allem den Umfang des Versicherungsschutzes und die abgedeckten Situationen:

| Aspekt | Gesetzliche Unfallversicherung | Private Unfallversicherung |

|---|---|---|

| Schutzumfang | Deckt Unfälle während der Arbeitszeit oder auf dem Weg zur Arbeit ab, sowie Berufskrankheiten und einige ehrenamtliche Tätigkeiten. | Bietet Schutz rund um die Uhr und weltweit, einschließlich Freizeit, Sport, Haushalt und Reisen. |

| Zielgruppe | Hauptsächlich für Arbeitnehmer, Schüler, Studierende und teilweise Ehrenamtliche. | Für jede/n zugänglich, einschließlich Selbstständige, Hausfrauen/-männer, Kinder und Rentner. |

| Leistungsumfang | Begrenzt auf medizinische Versorgung, Rehabilitation und finanzielle Unterstützung bei dauerhafter Beeinträchtigung. | Individuell anpassbare Leistungssummen und Zusatzleistungen wie Krankenhaustagegeld, Genesungsgeld und Übergangsleistungen. |

| Kosten | Keine direkten Kosten für Arbeitnehmer, Beiträge werden vom Arbeitgeber getragen. | Erfordert individuelle Beitragszahlungen, abhängig vom gewählten Tarif und Leistungsumfang. |

Gibt es einen Unterschied zwischen einer Unfallversicherung und einer Sportunfallversicherung?

Nein, für Freizeitsportler und Normalversicherte, gibt es keinen Unterschied zwischen einer Unfallversicherung und einer sogenannten „Sportunfallversicherung“ — außer für Profi- und Berufssportler, wo es besondere Absicherungen gibt. Bei der Überlegung einer Unfallversicherung für Sportler wäre jedoch eine Unfallversicherung über den Verein (falls vorhanden), oder eine private Unfallversicherung abzuwägen. Die private Unfallversicherung leistet zusätzlich zur — und auch außerhalb von der — Vereinsversicherung und hat meist höhere Prämien. Eine private Unfallversicherung ist für Sportler aufgrund des Unfallrisikos zu empfehlen.

Welche Alternativen für Unfallversicherungen gibt es?

Mögliche Alternativen für eine Unfallversicherung sind:

- Berufsunfähigkeitsversicherung: Die Berufsunfähigkeitsversicherung zahlt immer, wenn du zu 50 % deinen Beruf nicht mehr ausüben kannst – egal ob wegen eines Unfalls oder einer Krankheit. Hier bekommst du eine monatliche Rente.

- Erwerbsunfähigkeitsversicherung: Die Erwerbsunfähigkeitsversicherung zahlt dann, wenn du maximal noch 0-3 Stunden am Tag arbeitsfähig bist, zusätzlich zu einer eventuellen staatlichen Erwerbsminderungsrente. Das ist eine monatliche Rente und hilft dir, deinen Lebensstandard zu halten.

- Multi-Risk-Versicherung: Die Multi-Risk-Versicherung zahlt dir eine monatliche Rente, wenn du eine genau definierte körperliche Fähigkeit verlierst, es ist unwichtig, ob durch Unfall oder Krankheit. Die Multi-Risk-Versicherung ist eine Grundfähigkeitsversicherung mit zusätzlichen Bausteinen.

- Dread-Disease-Versicherung: Bei der Dread-Disease-Versicherung bekommst du eine Einmalzahlung, wenn du eine Diagnose einer versicherten Krankheit hast. Ob du deinen Beruf dann noch oder wieder ausüben kannst, ist nicht wichtig.

- Grundfähigkeitsversicherung: Die Grundfähigkeitsversicherung zahlt dir eine monatliche Rente, wenn du eine genau definierte körperliche Fähigkeit verlierst, es ist unwichtig, ob durch Unfall oder Krankheit.

Hier informieren wir dich noch mehr über die Berufsunfähigkeitsversicherung für junge Menschen.

Solltest du keine Berufsunfähigkeitsversicherung erhalten können, da etwa dein ausgeübter „Beruf“ ein hohes Risiko birgt, Vorerkrankungen vorliegen, Risikosportarten betrieben werden oder du ein anderes Absicherungsziel hast, so haben wir hier auch über Alternativen zur Berufsunfähigkeitsversicherung geschrieben.

Geschrieben von:

Judith Schmied

Termin buchenJudith Schmied ist Geschäftsführerin und BU-Beraterin bei finanzteam26 und bringt seit 1998 umfassende Erfahrung im Versicherungsbereich mit. Trotz Ihrer Qualifikation als Diplom-Chemikerin, fand sie ihre wahre Berufung in der Versicherungsbranche. Spezialgebiete sind Berufsunfähigkeits- und Zahnversicherungen sowie die Ruhestandsplanung. Ihre Fähigkeit, auch in schwierigen Fällen sinnvolle Versicherungslösungen zu finden, schätzen wir besonders.

Hier kannst Du die Blog-Einträge nach Themen filtern: