BU-Versicherungen mit Beitragsrückgewähr und Kapitalbildung sinnvoll?

Ob sich eine Beitragsrückgewähr lohnt?

Eine BU mit Beitragsrückgewähr ist für junge Leute eher nicht zu empfehlen, da die Beiträge höher sind und dein Gewinn (Rendite) im Vergleich gering ist. Außerdem hast du wenig Einfluss darauf, wie dein Geld zur Kapitalbildung angelegt wird. Trenne deine Risikoabsicherung und Sparpläne also lieber.

Eine Frage, die häufig von unseren Kunden gestellt wird:

"Was ist eigentlich, wenn ich nie berufsunfähig werde, ist das Geld dann einfach weg? Da gibt es doch auch Versicherungen, bei denen du das Geld zurückbekommst, das du bezahlst."

Erst einmal Glückwunsch, wenn du nie berufsunfähig wirst, ist das die beste aller Möglichkeiten für dich – ob es aber sinnvoll ist, einen Mehrbeitrag zu zahlen, um dann später Geld herauszubekommen, das erklären wir dir in diesem Artikel.

- BU-Versicherungen mit Beitragsrückgewähr und Kapitalbildung sinnvoll?

- Wie funktioniert die Beitragsrückgewähr in einer Berufsunfähigkeitsversicherung?

- Was für Formen der Kapitalbildung gibt es bei der BU mit Beitragsrückgewähr?

- Was sind die Vor- und Nachteile von BU-Tarifen mit Beitragsrückgewähr?

- Ist eine Beitragsrückgewähr überhaupt möglich?

- Wie ist eine Beitragsverrechnung bei der BU-Versicherung einzuschätzen?

- Was ist bezüglich Steuer bei der Beitragsrückzahlung zu beachten?

- Wie funktioniert die Beitragsrückgewähr in einer Berufsunfähigkeitsversicherung?

- Ist die Trennung von Verträgen für Sparen und Versicherung für junge Leute empfehlenswert?

- Alternativen zur Beitragsrückgewähr in der Berufsunfähigkeitsversicherung

- Häufige Fragen zu Berufsunfähigkeitsversicherungen mit Rückzahlung und Kapitalbildung

- Aber wie wähle ich als junger Mensch den richtigen BU-Tarif?

Wie funktioniert die Beitragsrückgewähr in einer Berufsunfähigkeitsversicherung?

Eine Berufsunfähigkeitsversicherung mit Beitragsrückgewähr ist eine Versicherung, bei der damit geworben wird, dass du deine Beiträge (plus erwirtschaftete Kapitalbildung) wieder bekommst (auch als Geld-zurück-Variante) bezeichnet. Geld-zurück, das hört sich erst einmal gut an, denn bei einer BU ohne Beitragsrückgewähr gehst du leer aus, falls du eben nicht berufsunfähig wirst (und hättest vermeintlich „umsonst“ bezahlt).

Bedenke aber: Du hattest auch bei der BU-Versicherung ohne Beitragsrückgewähr den vollen Versicherungsschutz bei Berufsunfähigkeit — also die Sicherheit, dass du finanziell gut dastehst, falls du nicht mehr arbeiten kannst. Genau diese Sicherheit ist es, die du dir ja eigentlich mit einer Versicherung kaufst (oder kaufen solltest).

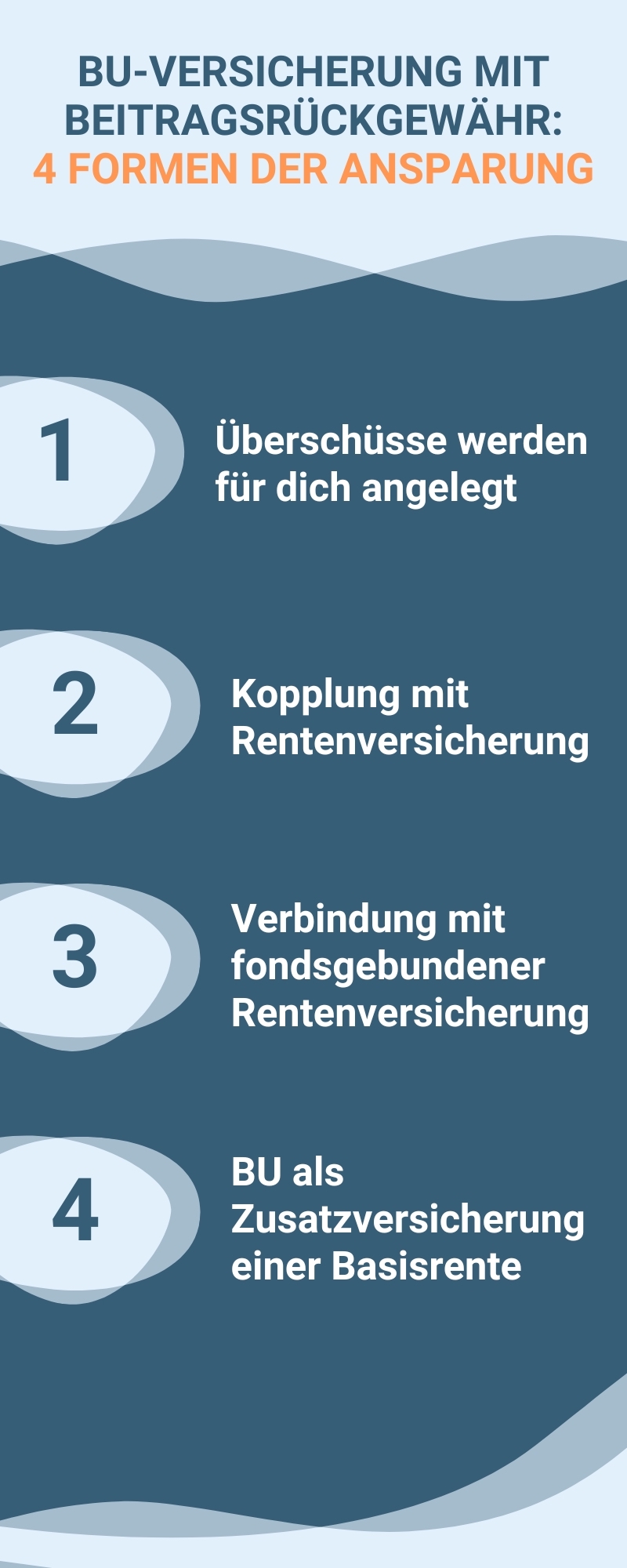

Was für Formen der Kapitalbildung gibt es bei der BU mit Beitragsrückgewähr?

Es gibt verschiedene Formen der Beitragsrückgewähr. Im Kern ist bei jeder Variante deine BU-Versicherung mit einem Spar- bzw. Kapitalanlagevertrag gekoppelt. Die Sparverträge bei einer BU-Versicherung mit Beitragsrückgewährkönnen sehr unterschiedlich sein, wie nachfolgend verständlich wird.

- Überschüsse der Versicherungen werden für dich als Kapitalanlage angelegt

- Du kannst deine BU mit einem Rentenversicherungsvertrag koppeln

- Du kannst deine BU mit einer fondsgebundenen Rentenversicherung verbinden

- Du kannst deine BU als Zusatzversicherung einer Basisrente abschließen

1. Überschüsse der Versicherungen werden für dich angelegt

Überschüsse, die der Versicherer erwirtschaftet, können für die folgenden Punkt verwendet werden.

- Als Beitragsverrechnung – du zahlst also von Anfang an weniger Beitrag, als die Versicherung es berechnet hat. Die Versicherung gibt dir Überschüsse (Gewinne, die sie mit deinem Beitrag machen) zum Teil zurück. Das nennt sich Zahlbeitrag oder Nettobeitrag.

- Als Bonusrente: Du zahlst den Tarifbeitrag oder Bruttobeitrag. Die Überschüsse werden für dich angesammelt, so dass du eine höhere BU-Rente bekommst, falls du berufsunfähig wirst.

- Als Beitragsrückgewähr: Du zahlst den vollen Tarifbeitrag. Die Überschüsse werden für dich angesammelt, du hast aber oft keinen Einfluss darauf, wie diese angelegt werden. Meist ist der Anlagevorgang eine Art „Black-Box“: Du siehst erst hinterher, was wirklich bei deiner Anlage herauskommt. Vorteil einer Beitragsrückgewähr: das Geld, das du hinterher oder auch bei Kündigung herausbekommst, ist steuerfrei.

2. Du kannst deine BU mit einem Rentenversicherungsvertrag koppeln

Wenn du sowieso eine Altersvorsorge abschließen möchtest, kann es sein, dass dir eine Rentenversicherung mit einer BU-Zusatzversicherung vorgeschlagen wird. Davon einmal abgesehen, dass wir für junge Menschen eher keine Rentenversicherung empfehlen, da die Rendite zu niedrig ist, zahlst du bei einer Kombination mit einer Rentenversicherung einen erheblich höheren Beitrag. Das kann im Falle von Arbeitslosigkeit, einem Sabbatjahr oder auch Elternzeit dazu führen, dass du den Versicherungsbeitrag nicht mehr leisten kannst.

3. Du kannst deine BU mit einer fondsgebundenen Rentenversicherung verbinden

Genauso, wie du eine Rentenversicherung mit einer sogenannten BUZ (Berufsunfähigkeitszusatzversicherung) abschließen kannst, so ist auch eine fondsgebundene Rentenversicherung möglich.

Was ist der Vorteil einer fondsgebundenen Rentenversicherung?

Du legst in Fonds an, die Rendite ist vermutlich deutlich höher, und du kannst deine Geldanlage selbst wählen. (Zum Beispiel kannst du dich für nachhaltige Fonds entscheiden).

Was ist der Nachteil einer fondsgebundenen Rentenversicherung?

Du musst einberechnen, dass du langfristig und verbindlich einen höheren Beitrag investieren musst — auch, wenn sich deine finanziellen Lebensumstände negativ verändern sollten.

4. Du kannst deine BU als Zusatzversicherung einer Basisrente abschließen

Steuern sparen – damit wird geworben, wenn du deine BU als Zusatzversicherung einer Basisrente abschließt. Die Basis- oder auch Rürup-Rente kannst du ab 2023 vollständig von der Steuer absetzen (und damit auch die BUZ, die auch bei einer BU als Zusatzversicherung einer Basisrente hinzugebucht werden kann).

Was ist der Vorteil einer BU als Zusatzversicherung einer Basisrente?

Ein Vorteil bei der BU als Zusatzversicherung zur Basisrente ist, dass du in Fonds investieren kannst.

Du hast gleichzeitig etwas für deine Altersvorsorge getan. Gleichzeitig sparst du Steuer - falls du schon Geld verdienst. Vor allem wenn du ein sogenannter Gutverdiener bist, kann das eine Alternative sein.

Was sind die Nachteile einer BU als Zusatzversicherung einer Basisrente?

Nachteil einer BU als Zusatzversicherung zur Basisrente ist, dass du die Versicherungsbeiträge zwar steuerlich absetzen kannst, die Rente (oder auch die BU-Rente) aber voll versteuert wird. Daher müsstest du von Anfang an eine höhere BU-Rente beantragen, um die Steuer auszugleichen. Wie das mit der Steuer funktioniert, kannst du gerne hier nachlesen: Was bleibt von der Berufsunfähigkeitsrente?

Ein weiterer Nachteil der Option als Zusatzversicherung ist, dass du an dein Geld nie mehr rankommst, außer als Rente ab dem Alter von 62. Die Basisrente ist nur sehr begrenzt vererbbar und auch hier gilt: Der Beitrag ist deutlich höher als bei einer Standard-Berufsunfähigkeitsversicherung.

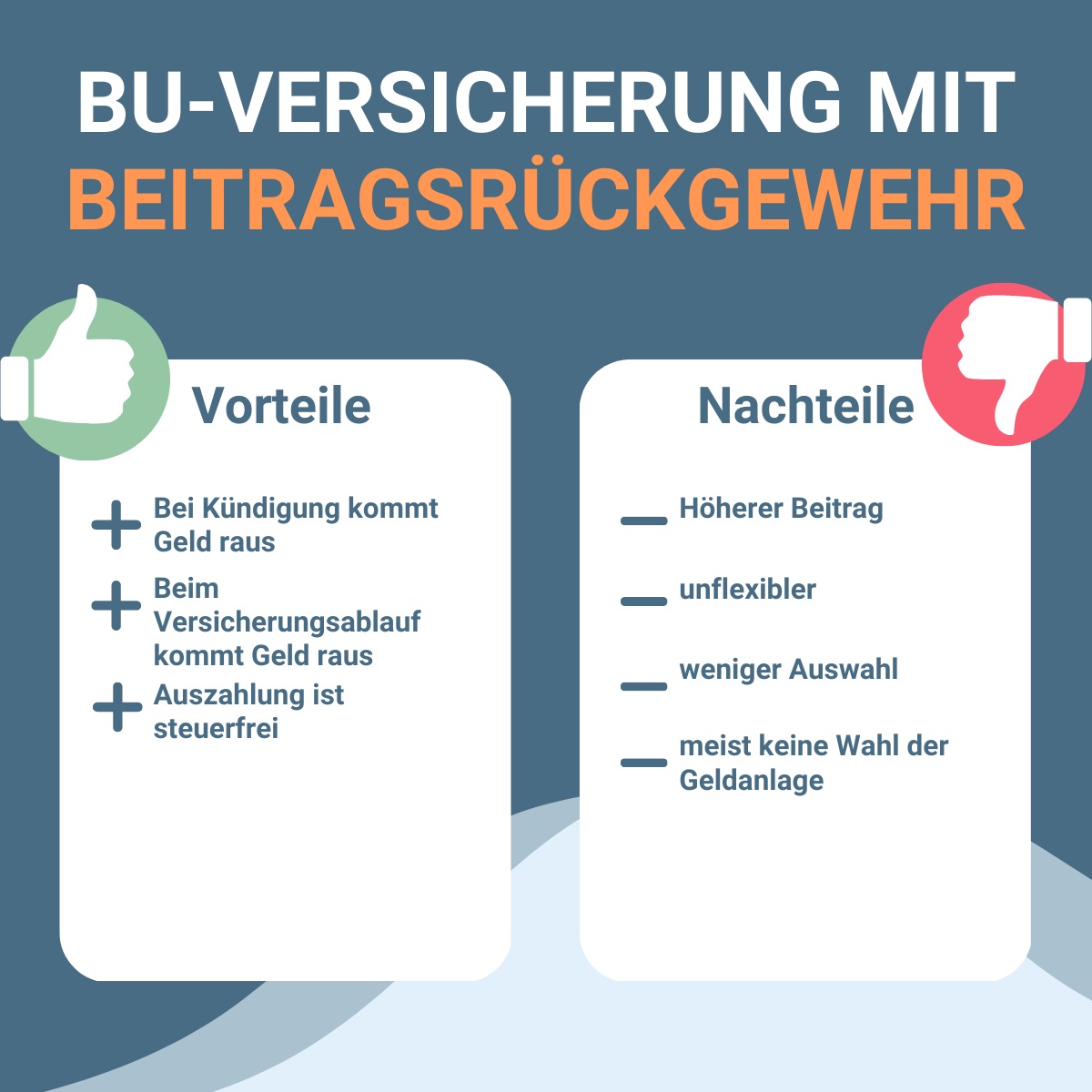

Was sind die Vor- und Nachteile von BU-Tarifen mit Beitragsrückgewähr?

Vorteile von BU-Tarifen mit Beitragsrückgewähr

- Du sparst durch eine Kapitalanlage schon etwas für dein Alter

- Du bekommst bei Kündigung Geld aus deiner BU-Versicherung

- Du bekommst am Ende Geld, auch wenn du nicht berufsunfähig geworden bist

Nachteile von BU-Tarifen mit Beitragsrückgewähr

- Du bist unflexibel, was deine Versicherung und Kapitalanlagen anbelangt

- Du musst von Anfang an mehr bezahlen

- Du kannst oft nicht wählen, wie dein Geld angelegt wird

- Wenn du einmal weniger Geld hast, kann es schwer sein, den gesamten Beitrag zu zahlen.

Wir empfehlen daher, Sparen und Versichern zu trennen. Das heißt, wir sind Verfechter davon, die BU als reine Risikoabsicherung zu nutzen und das Sparen getrennt nebenher laufen zu lassen. Damit bist du sehr viel flexibler und kannst im Fall der Fälle den Sparplan stoppen oder ändern, deine BU-Versicherung aber weiter bezahlen. Im Falle von Geldknappheit kannst du sogar Geld aus dem Sparplan herausnehmen.

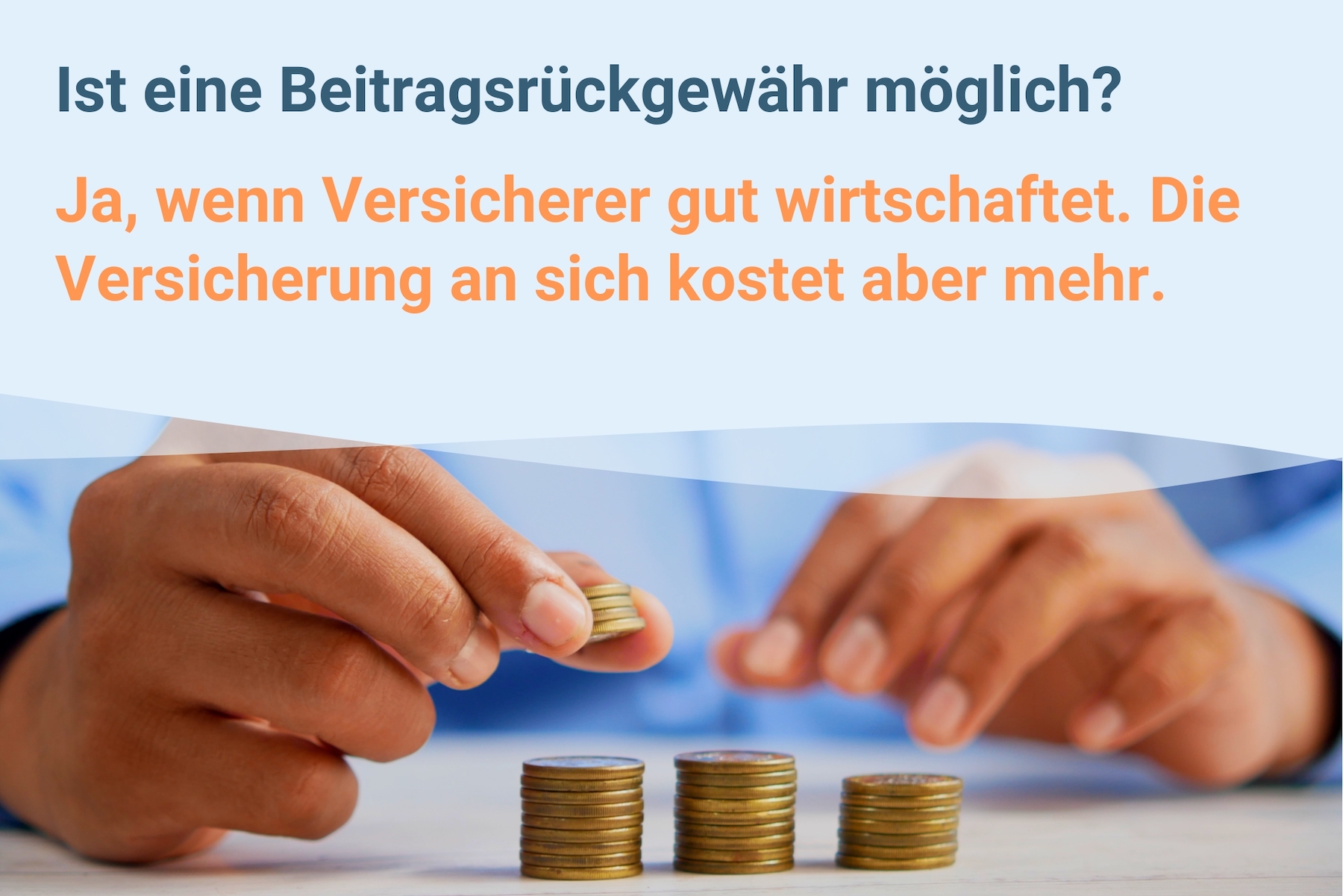

Ist eine Beitragsrückgewähr überhaupt möglich?

Ja, eine Beitragsrückgewähr ist generell möglich. Ob die Beiträge durch die Beitragsrückgewähr tatsächlich in der Höhe zurückkommen, wie du sie bezahlt hast, hängt davon ab, wie die Versicherung mit deinem Geld wirtschaftet. Wenn die Überschüsse gleich bleiben oder steigen, und das Geld gut angelegt wird, kann es sogar sein, dass du mehr herausbekommst, als du insgesamt bezahlt hast. Aber niemand garantiert dir diesen Gewinn.

Wie ist eine Beitragsverrechnung bei der BU-Versicherung einzuschätzen?

Die Beitragsverrechnung ist unser Favorit, da dein Beitrag dadurch erst einmal niedriger ist. Ein Nachteil kann sein, dass die Überschüsse sich verringern, was bedeutet, dass du mehr für deine Versicherung bezahlen musst. Bis zum Tarifbeitrag (der von der Versicherung für dich kalkulierte Maximalbeitrag) kann der Versicherer den Beitrag erhöhen, ohne irgendjemand fragen zu müssen, wenn der Versicherer gar keine Gewinne mehr hat, also schlussendlich ein Minusgeschäft macht.

Was ist bezüglich Steuer bei der Beitragsrückzahlung zu beachten?

Ob du bei der Beitragsrückzahlung Steuern bezahlen musst, hängt von der Art deines Sparens ab, wie du nachfolgend siehst.

- Steuerfreie Auszahlung deiner Ersparnisse hast du bei der Beitragsverrechnung der Überschüsse (dein Gewinn), die Beiträge für deine Versicherung an sich kannst du aber nicht steuerlich geltend machen.

- Wenn du dein Geld in einer Rentenversicherung angelegt hast (fondsgebunden oder klassisch ist dabei egal) und es in einem Einmalbetrag herausholen möchtest, so zahlst du nur die halbe Steuer. Wenn du die Rente bevorzugst, ist das ebenfalls steuerbegünstigt, du musst den Ertragsanteil versteuern.(Bei einer Rentenversicherung kannst du immer wählen: möchtest du das gesamte Geld auf einmal in Anspruch nehmen oder dir lieber eine lebenslange Rente auszahlen lassen). Die Beiträge für die Rentenversicherung kannst du nicht steuerlich geltend machen.

- Volle Steuer zahlst du auf die Rentenauszahlung, die du durch die Basisrente erhältst – dafür hast du die Versicherungsbeiträge hier voll absetzen können.

Was ist der Brutto- und Nettobeitrag?

Der Brutto- oder Tarifbeitrag ist der Beitrag, der bei der Berechnung der Berufsunfähigkeitsrente durch die Aktuare (mathematische Sachverständige) des Versicherers herauskommt. Wenn die Versicherungen Gewinne machen (was hoffentlich der Fall ist), geben sie in folgenden Formen einen Teil dieser Gewinne an dich weiter.

- Entweder durch Beitragsrückerstattung – dann zahlst du nur den Netto- oder Zahlbeitrag

- oder durch Geldanlage für dich als Beitragsrückgewähr

- oder als Geldanlage für dich, um die BU-Rente im Fall der Fälle zu erhöhen - als Bonusrente.

Wie können Überschüsse bei der BU-Versicherung entstehen?

Überschüsse bei der BU-Versicherung können auf verschiedene Arten entstehen.

Wenn du jung bist, zahlst du normalerweise einen „zu hohen“ Beitrag, da der Beitrag deiner BU-Rente sich im Laufe der Jahre nicht ändert (außer du hast eine 1-jährige Variante gewählt). Die Wahrscheinlichkeit, in jungen Jahren berufsunfähig zu werden, ist relativ gering, daher macht die Versicherung erst einmal einen Gewinn mit deinen Beiträgen. Von deinen Beiträgen werden die Verwaltungskosten und die Kosten für Renten, die bezahlt werden müssen abgezogen, was verbleibt, wird angelegt.

In der Jugend ist die Wahrscheinlichkeit, dass du berufsunfähig wirst, relativ gering. Das heißt, die Versicherung macht Überschüsse und kann das Geld anlegen, um eine Rendite und somit Unternehmensgewinne zu erwirtschaften.

Ist die Trennung von Verträgen für Sparen und Versicherung für junge Leute empfehlenswert?

Die Trennung von Sparen und Versicherung ist für junge Leute zur Kapitalanlage sinnvoll, außer dir ist die Steuerfreiheit bei der Beitragsrückgewähr-Variante sehr wichtig und du kannst dir den höheren Beitrag leisten. (Allerdings gibt es auch andere Möglichkeiten der steuerfreien Geldanlage). Übrigens gilt das nicht nur für junge Leute!

Sollten dich andere Möglichkeiten der steuerfreien Geldanlage interessieren, so frag uns einfach danach. Du kannst uns zu unseren Öffnungszeiten telefonisch erreichen, oder dir einfach einen für dich passenden, kostenlosen Beratungstermin über den Button unterhalb sichern.

Alternativen zur Beitragsrückgewähr in der Berufsunfähigkeitsversicherung

Statt einer Beitragsrückgewähr kannst du wählen zwischen einer Beitragsverrechnung (du zahlst nur die Nettoprämie) und einer Bonusrente (du bekommst eine höhere monatliche Rente über die BU, wenn du berufsunfähig wirst).

Häufige Fragen zu Berufsunfähigkeitsversicherungen mit Rückzahlung und Kapitalbildung

Hat jede BU-Versicherung einen Rückkaufswert?

Nicht jede BU-Versicherung hat einen Rückkaufswert. Wenn du relativ früh kündigst, kann es sein, dass deine BU einen Rückkaufwert hat, da die Versicherung einen gewissen Gewinn gemacht hat, da in deiner Altersklasse weniger Menschen berufsunfähig werden und du anfangs „zu viel“ für das Risiko bezahlst. Garantiert ist ein Rückkaufwert jedoch nicht.

Was passiert mit dem eingezahlten Geld für eine Berufsunfähigkeitsversicherung?

Das Geld wird von der Versicherung angelegt und für die Leistungsfälle bei Berufsunfähigkeit verwendet. (Natürlich müssen auch die Kosten bezahlt werden, wie zum Beispiel die Mitarbeiter der Versicherung, die deine Anträge und Leistungsfälle bearbeiten und verwalten.)

Wenn die Zinsen fallen, wird auch die Rendite des angelegten Geldes niedriger. Das heißt, wenn die Leistungsfälle bei niedrigeren Zinsen gleich bleiben, fehlt der Versicherung Geld und die Überschüsse werden geringer. Aber auch, wenn es mehr Leistungsfälle gibt – also mehr Menschen berufsunfähig werden, als statistisch berechnet wurde — reicht das Geld eventuell nicht und die Überschüsse der Versicherung sinken.

Kann man sich die Berufsunfähigkeitsversicherung auszahlen lassen?

Eventuelle Überschüsse der Berufsunfähigkeitsversicherung kannst du bei Kündigung bekommen. Falls du einen Tarif mit Beitragsrückgewähr hast, bekommst du das angesammelte Geld zurück, meist mit einem Abzug wegen Storno.

Fazit zur BU mit Beitragsrückgewähr — sinnvoll oder sinnlos für junge Leute?

Unser Rat: Nutze eine Berufsunfähigkeitsversicherung mit Beitragsverrechnung – also zum niedrigeren Zahlbeitrag. Spare dein Geld lieber nebenher an, am besten mit Kapitalanlagen im Aktienbereich. Auch hier kannst du dich gerne an das finanzteam26 wenden – wir helfen dir gerne bei der Wahl eines sinnvollen Investments.

Aber wie wähle ich als junger Mensch den richtigen BU-Tarif?

Als junger Mensch gibt es viele Dinge zu beachten, um den richtigen BU-Tarif zu finden, darunter die folgenden Punkte.

- Bewertung deiner persönlichen Bedürfnisse, wie Hobbys, Verhältnis von Sicherheit vs. kurzfristigem Sparen etc.

- Klärung vor allem deines Gesundheitszustandes

- Die Wahl der Höhe deines Versicherungsschutzes

- Objektive Einstufung deines derzeitigen und zukünftigen Einkommen

- Bewertung der Kostenstruktur der Prämie

- Anpassung und Bewertung der Laufzeit der Police

- Analyse möglicher Ausschlüsse oder Einschränkungen in der Police

- Klärung, ob es einen Rückkaufswert gibt und dieser Sinn für dich ergibt

- Bewertung der finanziellen Stärke und des Rufes des Versicherers

- Bewertung der zusätzlichen Leistungen, die die Police bietet

Aber lass doch uns die Arbeit machen!

Wieso solltest du dich tagelang mit dem Thema beschäftigen, dass danach für dich nicht mehr wichtig ist? Kümmere dich lieber um deine Ausbildung, deine Schule, dein Studium, dein Fortkommen im Beruf.

Beratung bei finanzteam26 zur Berufsunfähigkeitsversicherung

Eine Beratung bei finanzteam26 kostet dich nichts. Wir sind nicht an eine bestimmte Versicherungsgesellschaft gebunden und können zwischen verschiedenen Anbietern den für dich perfekt passenden Tarif suchen. Die BU-Versicherung an sich kostet dich über uns nicht mehr, als wenn du sie woanders abschließt. Allerdings können wir dich nun persönlich begleite, denn wir kennen die optimale Herangehensweise an BU-Versicherungen für junge Leute wie dich.

Die Begleitung durch uns sieht (neben Klärung der oben genannten Punkte) folgendermaßen für dich aus.

- Wir klären mit dir ab, was du genau brauchst.

- Wir klären mit dir ab, welche Versicherung für dich die beste ist

- Wir machen für dich anonyme Voranfragen, damit du sicher sein kannst, dass du nirgends unnötigerweise gespeichert wirst.

- Wir prüfen für dich, ob es andere Möglichkeiten gibt.

Und das alles kostet dich keinen Cent – und braucht weitaus weniger Zeit, als wenn du versuchst, alles allein zu machen.

Buche dir einfach einen für dich passenden, kostenlosen Beratungstermin (über den Button unterhalb), oder mache dich weiter schlau, in dem du unsere Ratgeberartikel liest.

Geschrieben von:

Judith Schmied

Termin buchenJudith Schmied ist Geschäftsführerin und BU-Beraterin bei finanzteam26 und bringt seit 1998 umfassende Erfahrung im Versicherungsbereich mit. Trotz Ihrer Qualifikation als Diplom-Chemikerin, fand sie ihre wahre Berufung in der Versicherungsbranche. Spezialgebiete sind Berufsunfähigkeits- und Zahnversicherungen sowie die Ruhestandsplanung. Ihre Fähigkeit, auch in schwierigen Fällen sinnvolle Versicherungslösungen zu finden, schätzen wir besonders.

Hier kannst Du die Blog-Einträge nach Themen filtern: