Berufsunfähigkeitsversicherung für Akademiker

Die Berufsunfähigkeitsversicherung (BU) bietet für Akademiker und Akademikerinnen eine essenzielle finanzielle Absicherung, falls sie aufgrund von Krankheit oder Unfall ihren Beruf zu mindestens 50% nicht mehr ausüben können und länger als 6 Monate arbeitsunfähig sind. Diese Versicherung ist besonders für hochqualifizierte Berufe relevant, da sie nicht nur den allgemeinen Lebensstandard aufrechterhält, sondern die Karriereinvestitionen, die oft mit einer akademischen Laufbahn verbunden sind, mit berücksichtigt.

- Berufsunfähigkeitsversicherung für Akademiker

- Warum ist eine Berufsunfähigkeitsversicherung gerade für Akademiker wichtig?

- Welche ist aber nun die beste Berufsunfähigkeitsversicherung für Akademiker?

- Was sind unsere Top-Kandidaten zur Berufsunfähigkeitsversicherungen für Akademiker?

- Die BU-Versicherung der LV1871

- Die BU-Versicherung derCondor

- Die BU-Versicherung der Alte Leipziger

- Die BU-Versicherung der Allianz

- Die BU-Versicherung der Baloise

- Die BU-Versicherung der Bayerischen

- Die BU-Versicherung der Nürnberger

- Wann und wie leistet die Berufsunfähigkeitsversicherung?

- Was sind die Vorteile für Akademiker, wenn diese eine Berufsunfähigkeitsversicherung früh abschließen?

- Welche Arten von Berufsunfähigkeitsversicherungen gibt es für Akademiker?

- Gibt es Alternativen zur Berufsunfähigkeitsversicherung für Akademiker?

- Welche Kriterien sollte ich als Akademiker besonders beachten, um die richtige Berufsunfähigkeitsversicherung auszuwählen?

- Welchen Einfluss haben meine Hobbies als Akademiker auf die Berufsunfähigkeitsversicherung?

- Wie schließe ich eine Berufsunfähigkeitsversicherung ab?

- Welche Versicherungsunternehmen bieten in Deutschland Berufsunfähigkeitsversicherungen für Akademiker an?

- Wie wird die Beitragsprämie einer Berufsunfähigkeitsversicherung für Akademiker berechnet?

- Wie hoch sollte die Berufsunfähigkeitsrente für Akademiker angesetzt werden?

- Brauche ich als Akademiker überhaupt eine Berufsunfähigketisversicherung oder kann ich auch anders finanziell vorsorgen?

- Was kann ich tun, wenn ich die BU-Versicherung nicht mehr haben möchte?

- Wie hilft mir das finanzteam26, die richtige Berufsunfähigkeitsversicherung für mich zu finden?

Warum ist eine Berufsunfähigkeitsversicherung gerade für Akademiker wichtig?

Die BU-Versicherung ist für Dich als Akademiker deshalb so wichtig, weil Dir deine Arbeitskraft in Deutschland im Durchschnitt mal locker 2-3 Millionen Euro über dein Berufsleben hinweg einbringt (Quelle: Morgen & Morgen). Die, wenn Du es nicht abgesichert hast, komplett fehlen, bis auf das Bürgergeld, das Dir ja immerhin, unter bestimmten Vorasussetzungen, durchaus zusteht.

Eine massgeschneiderte BU-Versicherung unterstützt dich im Fall einer Berufsunfähigkeit mit einer monatlichen Rentenzahlung dabei, dass du deinen Lebensstandard realistisch aufrechterhalten kannst. Dass du dir zum Beispiel weiterhin Dinge wie die aktuellen Wohnkosten, Nahrung, Kleidung, aber eben auch noch dein Sozialleben, also Kultur, Ausgehen, Reisen oder auch Weiterbildungen leisten kannst. Die BU-Versicherung hilft dir als Akademiker oder Akademikerin, zukünftigen Risiken des sozialen Abstieges vorzubeugen

DENN: 1 von 4 Arbeitnehmern (gilt auch für Akademiker) wird während des Berufslebens mindestens einmal berufsunfähig. Die Ursachen sind vielfältig, aber gerade bei Akademikern erscheint uns die Gefahr psychisch zu erkranken, aufgrund der hohen kontinuierlichen mentalen Arbeitslast als besonders hoch.

Als junge/r Akademikerin oder Akademiker hast du natürlich noch vieles vor dir. Eine individuelle und passgenaue Berufsunfähigkeitsversicherung hilft dir, den existenziell wichtigen Teil deines Lebens — deine Arbeitskraft und psychische Leistungsfähigkeit — abzusichern.

Natürlich gibt es aber auch noch andere wichtige Versicherungen für junge Menschen. Die Berufsunfähigkeitsversicherung kommt gleich nach der, ebensfall exentiellen, privaten Haftpflichtversicherung. die Berufsunfähigkeitsversicherung ist somit von der Wichtigkeit gerade für Ingenieure, Wissenschaftler, Manager u.v.m., kurzum jeden Akademiker oder Akademikerin ganz oben anzusiedeln.

Welche ist aber nun die beste Berufsunfähigkeitsversicherung für Akademiker?

Auch wenn es einige Top-Kandidaten für die beste Berufsunfähigkeitsversicherung für Akademiker gibt, wie etwa die LV1871, die Condor, oder auch die Alte Leipziger, so ist die individuell beste Berufsunfähigkeitsversicherung für Akademiker nicht standardisiert festmachbar, da Preise und Konditionen der Berufsunfähigkeitsversicherungen sehr dynamisch sind und neben Tarifänderungen der Versicherungen von vielen weiteren Faktoren abhängen, die immer individuell geprüft werden sollten !

Bei Akademikern ist besonders wichtig, dass es aussergewöhnliche Anpassungsoptionen ganz ohne neue Gesundheitsfragen gibt, denn der Absicherungsbedarf (bezogen auf die gewohnte höhere Lebensstellung) ist deutlich höher, als beim Durchschnittsverdiener. Wenn für Berufsunfähigkeitsversicherungen (wie z.B. durch die Stiftung Warentest) eingesetzt werden, ist eine Selektion rein über ein Vergleichstool inklusive Standardratings leider nicht ausreichend, um den zu Dir passenden Favoriten zu ermitteln. Hier kommt unsere Spezilalisierung ins Spiel, denn

das finanzteam26 achtet bei der Auswahl von Berufsunfähigkeitsversicherungen für Akademiker (neben den Preis-Leistungs-Kriterien) auch besonders auf eine letztendlich vorteilhaft ausfallende Risikoprüfung. Um eine vorteilhaft ausfallende Risikoprüfung zu erhalten, werden mehrere Premiumanbieter anonym vorangefragt.

Du glaubst gar nicht, wie oft sich die Ergebnisse einer Voranfrage — trotz exakt gleicher Einreichungsunterlagen — unterscheiden:

Von der glatten Ablehnung, bis hin zu Normalannahmen oder kleinen Ausschlüssen. Sogar wenn bereits Gesundheitsthematiken vorliegen, die an sich unversicherbar sind, kann — je nach Berufssparte, eine der zahlreichen Aktionen der Versicherer Anhilfe schaffen. Über besonder Aktionen halten wir dich auf unserer Seite mit besonderen Aktionen zur Berufsunfähigkeitsversicherungup-to-date.

Was sind unsere Top-Kandidaten zur Berufsunfähigkeitsversicherungen für Akademiker?

Die BU-Versicherung der LV1871

Die LV1871 ist ein traditionsreiches, deutsches Lebensversicherungs-Unternehmen mit Firmensitz in München. Die LV1871 bietet in ihrem Portfolio eine Berufsunfähigkeitsversicherung, die sich durch eine besondere Leistung auszeichnet: die lebenslange Zahlung im Falle einer Pflegebedürftigkeit ab verschiedenen Pflegegraden. Die LV1871 ist bis dato sehr unternehmensstabil

Im Hinblick auf den Tarif Golden BU der LV1871 ergeben sich nachfolgend eine große Liste an Vorteilen, wie auch einigen möglichen Nachteilen (Stand AVB 04/2021).

Vorteile

Für Studierende:

- Tätigkeit von Studierenden wird als Beruf angesehen.

- Berücksichtigung von teilgenommenen Vorlesungen, Absolvierung von Pflichtpraktika, Erbringung essentieller Prüfungsleistungen.

- schon in der 2. Studienhälfte: die Berücksichtigung der Lebensstellung bei der Beurteilung, wann es zur BU kommt

- Keine finanzielle Schlechterstellung der lfd. BU bei Studienabbruch.

Allgemeine Bedingungen:

- Vorläufiger Versicherungsschutz (nur für Unfälle)

- Günstigerprüfung bei Berufswechsel.

- Bei Zahlungsschwierigkeiten Beitragsfreistellung oder Stundung möglich.

- Widerspruch gegen Beitrags-Leistungs-Dynamik beliebig oft möglich.

- Nachversicherung ohne und mit Ereignis.

- Keine Prüfung der Berufs- und Freizeitrisiken bei der Nachversicherung.

- Zukunftsgarantie für Schüler, Studierende, Auszubildende.

- Karrieregarantie für Berufstätige.

- Teilzeitklausel berücksichtigt die Versorgung von Kindern oder pflegebedürftigen Angehörigen.

- Klarstellung Staus Hausfrauen/-männer für den BU Fall

- Auslöser Infektionsklausel: für alle Berufe

- vereinfachtes Prüfverfahren bei Krebs, Herzinfarkt, Schlaganfall, Querschnittslähmung, Sprach-/Seh-/Hör-Verlust (schnelle Leistung bei schwerer Krankheit), Leistung aber nur für max. 18 Monate, dann muss BU festgestellt sein.

- Vereinfachtes Prüfverfahren bei schweren Krankheiten.

- Grobe Fahrlässigkeit und vorsätzliches Verhalten im Straßenverkehr eingeschlossen.

- Keine Anzeige von Gesundheitszustandsänderungen im Leistungsbezug.

- Weltweiter Versicherungsschutz.

- Lebenslange Rentenzahlung bei andauerndem Pflegefall in den letzten 10 Jahren.

- Verlängerung der Versicherungsdauer bei Anhebung der Regelaltersgrenze.

- Optionale Zusätze wie garantierte Rentensteigerung, AU-Option, lebenslange BU-Rente, erhöhte BU-Rente bei Unfall, Pflegepaket.

- Übernahme der Risikoprüfung in eine Basisrente mit BU-Zusatz möglich.

- ist eine sehr finanzstarke Gesellschaft.

- die Bedingungen gehören zu den allerbesten am Markt

- weltweiter Versicherungsschutz

Mögliche Nachteile

Beitrags-Dynamik:

- Nach einem Leistungsfall kann die Beitrags-Dynamik nicht wieder in Kraft gesetzt werden, wenn zuvor 3x widersprochen wurde.

Nachversicherung:

- Obergrenze (max. Rente) wird erst bei Angebotserstellung ersichtlich. Das ist allerdings kein echter Nachteil

- Obergrenze für Human- und Zahnmediziner liegt bei 2.500 Euro.

- Ereignisunabhängige Nachversicherung verbunden mit Wartezeit von drei Jahren.

- Erlischt nach einem temporären Leistungsfall.

Teilzeitklausel:

- gilt nicht für Schüler, Auszubildende, Studierende.

Sonstiges:

- „Schnelle Leistung bei schwerer Krankheit“: ist nur einmal während der Laufzeit möglich.

- Undifferenzierte Einschränkung des Ausschlusses von ABC-Waffen.

- (wie bei vielen anderen auch)

- es ist kein Einschluss von Dienstunfähigkeit oder nachträglicher Einschluss derer möglich.

Die BU-Versicherung derCondor

Die Condor ist ein Versicherungsunternehmen, welches durch die R+V Versicherung übernommen wurde und sich durch kundenorientierte Angebote auszeichnet. Im Tarif C80 COBV (Stand der Allgemeinen Versicherungsbedingungen: Januar 2022) bietet die Condor eine Berufsunfähigkeitsversicherung, die neben einer Dienstunfähigkeitsklausel (DU-Klausel) auch eine Option für Krankschreibungen beinhaltet, was eine zusätzliche Flexibilität und Absicherung für die Versicherten bedeutet.

Vorteile

Für Studierende und Auszubildende:

- die Tätigkeit von Studierenden wird auch schon als Beruf angesehen.

- Keine finanzielle Schlechterstellung bei Studienabbruch.

- Im Leistungsfall wird der mit der Ausbildung angestrebte Beruf berücksichtigt. Die potentielle Lebensstellung wir also schon mit berücksichtigt

Allgemeine Bedingungen:

- Vorläufiger Versicherungsschutz für Krankheiten und Unfälle.

- von vorn herein auch Einschluss der Dienstunfähigkeit (DU), auch für Richter

- Bei Aufnahme einer Tätigkeit ins Beamtenverhältnis, den öffentlichen Dienst, oder den Polizeidienst, ist automatisch eine potentielle Dienstunfähigkeit mit versichert: Das erleichtert eine Anpassung an berufliche Veränderungen.

- Bei Zahlungsschwierigkeiten Beitragsfreistellung oder Stundung möglich.

- Widerspruch gegen Beitrags-Leistungs-Dynamik ist beliebig oft möglich.

- Nachversicherung mit und ohne Ereignis, auch zum Beginn des 6. und 11. Versicherungsjahres.

- Keine Prüfung der Berufs- und Freizeitrisiken bei der Nachversicherung.

- Teilzeitklausel berücksichtigt höchste vertraglich fixierte Arbeitszeit auch bei Kurzarbeit. Zudem wird immer von der Arbeitszeit bei Abschluss ausgegangen: Ein Schüler oder Student arbeitet (fiktiv) schon 8 h / Tag, somit kann BU bei Teilzeit später sogar schon deutlich unter 50% Berufsfähigkeit stattfinden (Alleinstellungsmerkmal am Markt)

- Infektionsklausel für alle Berufe.

- Klare Regelung der Einkommenseinbuße bei Selbständigen und beherrschenden Gesellschafter-Geschäftsführern.

- Leistung bei Arbeitsunfähigkeit (AU) enthalten, bis zu 36 Monate.

- Vorsätzliche und fahrlässige Ordnungswidrigkeiten im Straßenverkehr eingeschlossen.

- Keine Anzeige von Gesundheitszustandsänderungen im Leistungsbezug notwendig.

- Weltweiter Versicherungsschutz.

- Anerkennung der Entscheidung des Versicherungsombudsmanns bei Beschwerden.

- Verlängerung der Vertragsdauer bei Anhebung der Regelaltersgrenze.

- Optionale garantierte Rentensteigerung/Leistungsdynamik zwischen 0,25 - 5 %.

Mögliche Nachteile

Antragsstellung und Studierende:

- Beratungen durch Apotheker müssen auch im Antrag genannt werden.

- Versicherung nur für an deutschen Universitäten oder Fachhochschulen immatrikulierte Studierende.

Leistungsfall und Günstigerprüfung:

- Keine Berücksichtigung der Lebensstellung im Leistungsfall.

- Günstigerprüfung nur bei Vertragsabschluss als Schüler.

Beitragsbedingungen:

- Stundung der Beiträge erst ab dem 4. Versicherungsjahr, bei Start-Tarifen nach 2 Jahren möglich

- Beitrags-Leistungs-Dynamik endet mit Erreichen des 56. Lebensjahres.

Nachversicherung (NV):

- Maximal 100 % der Ursprungsrente möglich, nachteilig bei geringer Anfangsrente.

- Restliche Versicherungsdauer muss noch 20 Jahre betragen.

- NV-Option erlischt nach einem temporären Leistungsfall.

- Gesamtrente mit Dynamik maximal 5.000 Euro.

- NV-Option erlischt nach einem Leistungsfall oder wenn Leistungen beansprucht wurden.

Beamte und Leistungsbezug:

- Kein Verzicht auf konkrete Verweisung bei Beamten.

- Pflicht zur Anzeige einer Änderung der Erwerbstätigkeit im Leistungsbezug.

Sonstiges:

- Infektionsklausel ohne Berücksichtigung von Gutachten eines Hygienikers.

- ABC-Waffen Einschluss nur eingeschränkt.

- Relativ kleiner Bestand im Vergleich zu größeren Anbietern wie LV1871, Allianz, Alte Leipziger.

- bei Beamten kein Verzicht auf konkrete Verweisung im Erst- und Nachprüfungsverfahren,

- im Leistungsbezug: Pflicht zur Anzeige einer Änderung der Erwerbstätigkeit,

- ABC-Waffen Einschluss nur eingeschränkt (wie bei allen anderen auch)

Die BU-Versicherung der Alte Leipziger

Die Alte Leipziger ist Teil der ALH Gruppe und ein Versicherungsverein auf Gegenseitigkeit. Die Alte Leipziger ist ein etablierter und unternehmensstabiler Versicherungsanbieter, der nicht einmal den Vorsatz als Auslöser einer BU ausschliesst (d.h., sie deckt sogar Fälle, in denen die Berufsunfähigkeit durch absichtliche Handlungen des Versicherten herbeigeführt wurde). Sie ist sehr erfahren auf dem Feld der BU-Versicherung, hat auch, im Gegensatz zu vielen anderen, klare und eindeutige Bedingungen für die Leistungsauslöser. Bedingungswerk BV10, Stand AVB 01.2022: Hierin steht die Übersicht für den Tarif BV 10 (gemäß den Allgemeinen Versicherungsbedingungen Stand 01.2022):

Vorteile

- Für Studenten und Akademiker:

- Günstigerprüfung bei Berufswechsel/Studienende (sogar für Schüler), was einen nahtlosen oft preiswerten Übergang in die Berufstätigkeit ermöglicht.

- Sonderregelung für Berufseinsteiger: Zusätzliche Nachversicherung um 100 %, maximal auf 2.000 Euro, was eine flexible Anpassung an das steigende Einkommen ermöglicht. Spätere anlassbezogene Ereignisse können auch noch Erhöhungen per Antrag auslösen

- Allgemeine Bedingungen:

- Vorläufiger Versicherungsschutz für Krankheiten und Unfälle ab Antrag

- Antragsfragen (außer nach Psychotherapie) nur 3 Jahre rückwirkend.

- Beitragsfreistellung oder Stundung bei Zahlungsschwierigkeiten möglich.

- der Beitrags-Leistungs-Dynamik kann beliebig oft widersprochen werden.

- Nachversicherung ohne und mit Ereignis, die Option bleibt auch nach einem Versicherungsfall bestehen.

- Keine Prüfung der Berufs- und Freizeitrisiken bei der Nachversicherung.

- die Infektionsklausel gilt für alle Berufe

- „altersentsprechender Kräfteverfall“ ist mitversichert (keine Abzüge bei der Einschätzung ob BU)

- klare Regelungen bezgl. Einkommenseinbußen und bei der potentiellen Umorganisation von Selbständigen vor BU-Akzeptanz

- Fahrlässig oder grob fahrlässig begangene Vergehen im Straßenverkehr mit eingeschlossen.

- Verzicht auf Ausschluss ABC-Waffen unter bestimmten Bedingungen.

- Keine Anzeige von Gesundheitszustandsänderungen oder Aufnahme einer Tätigkeit im Leistungsbezug notwendig.

- Weltweiter Versicherungsschutz.

- Verlängerung der BU Versicherungsdauer bei Anhebung der Regelaltersgrenze möglich

- Optionale garantierte Rentensteigerung/Leistungsdynamik zwischen 1 - 3 %.

- Optionale Pflegezusatzrente vereinbar.

- es ist eine sehr finanzstarke Gesellschaft und erfahrener BU-Versicherer mit großem Bestand

Beitrags- und Leistungsbedingungen:

- Angemessenheitsprüfung bei Beitrags-Leistungsdynamik ab einer Obergrenze, die aber erst im Versicherungsschein ersichtlich ist.

Nachversicherungen:

- leider Prüfung des Berufsrisikos, wenn Kunde bei Vertragsabschluss Schüler oder Hausfrau/-mann war.

- Erlöschen der Nachversicherungsoption nach einem Versicherungsfall möglich.

- Erhöhung insgesamt auf 1.000 Euro/Monat begrenzt (ohne NV aus Sonderregelung für Berufseinsteiger).

- Vereinfachtes Prüfverfahren bei Krebs ist nur einmalig möglich.

Die BU-Versicherung der Allianz

Die Allianz wurde 1890 gegründet und ist als ein führender globaler, börsennotierter Versicherungsanbieter bekannt. In ihren Allgemeinen Versicherungsbedingungen (AVB) Stand Dezember 2021 wurde eine wichtige Erweiterung vorgenommen, indem sie eine Dienstunfähigkeitsklausel (DU-Klausel) für Beamte integriert hat, es allerdings noch nicht klar ist, wie teuer diese später wird.

Vorteile

- Für Akademiker:

- Günstigerprüfung bei Berufswechsel/Studienende, auch für Schüler. Aber nur bis zu 10 Jahre lang.

- Allgemeine Bedingungen:

- Vorläufiger Versicherungsschutz (hier nur für Unfälle)

- Antragsfragen (außer Psychotherapie) nur 3 Jahre rückwirkend.

- Möglichkeit des Wechsels in die Berufs- und DienstunfähigkeitsPolice bei Aufnahme einer Tätigkeit im Beamtenverhältnis/Öffentlichen Dienst/Polizeidienst

- Bei Zahlungsschwierigkeiten: Beitragsfreistellung oder Stundung möglich.

- Widerspruch gegen Beitrags-Leistungs-Dynamik ist beliebig oft möglich (macht aber keinen Sinn)

- Beitrags-Leistungs-Dynamik beginnt im Start-Tarif.

- Nachversicherung ohne und mit Ereignis, sie bleibt nach einem Versicherungsfall bestehen.

- Keine Prüfung der Berufs- und Freizeitrisiken bei der Nachversicherung.

- Sonderregelung für Berufseinsteiger mit zusätzlicher Nachversicherung möglich.

- Leistung bei Arbeitsunfähigkeit (AU) ist schon mit enthalten, bis zu 24 Monate.

- Infektionsklausel für alle Berufe.

- Klare Regelung der Einkommenseinbußen bei Selbständigen.

- Fahrlässig oder grob fahrlässig begangene Vergehen im Straßenverkehr sind nun auch mit eingeschlossen.

- Verzicht auf Ausschluss ABC-Waffen (unter bestimmten Bedingungen, Einschränkungen)

- Keine Anzeige von Gesundheitszustandsänderungen oder Aufnahme einer Tätigkeit im Leistungsbezug notwendig.

- Weltweiter Versicherungsschutz.

- Verlängerung der Versicherungsdauer bei Anhebung der Regelaltersgrenze.

- Optionale garantierte Rentensteigerung/Leistungsdynamik zwischen 1 - 3 %.

- Optionale Pflegezusatzrente vereinbar

- Verlängerung der Versicherungsdauer ist optional möglich, nämlich wenn die Regelaltersgrenze angehoben wird und wenn vorher eine Versicherungsdauer mindestens bis zum Endalter 63 vereinbart wurde

- sehr finanzstarke Gesellschaft und recht erfahrener BU-Versicherer mit großem Bestand.

Mögliche Nachteile

Beitrags- und Leistungsbedingungen:

- Beitrags-Leistungs-Dynamik endet mit Erreichen des 56. Lebensjahres.

- Angemessenheitsprüfung bei Beitrags-Leistungsdynamik ab einer Monatsrente von 3.333 Euro.

Spezielle Bedingungen bei Wechsel in die Berufs- und DienstunfähigkeitsPolice:

- Neuberechnung des Eintrittsalters und Anwendung neuer Rechnungsgrundlagen.

- Rentenhöhe entsprechend der Besoldungstabelle.

- Option Pflegezusatzrente erlischt.

Nachversicherung:

- Erhöhung der Rente mit der ereignisunabhängigen Nachversicherung nur unter bestimmten Bedingungen.

- Sonderregelung für Berufseinsteiger: zusätzliche Nachversicherung um 100 % max. auf 2.000 Euro möglich, d.h. max. Gesamtrente von 3.000 Euro während der Vertragslaufzeit möglich,

- Berücksichtigung von „mehr als altersentsprechendem Kräfteverfall“ (kann später zu Nachteilen führen, da damit indirekt die 50% Grenze "aufgeweicht" werden kann

Die BU-Versicherung der Baloise

Die Baloise, früher "die Basler" ist ein in der Schweiz ansässiges Versicherungsunternehmen. Die Baloise hatte 2021 ein attraktives Update — die Bedingungen wurden in den letzten Jahren mehrmals nachgebessert und die Versicherung hat eine erfolgversprechende Risikoprüfung. Im Tarif BPL18 ergeben sich folgende Vor- und Nachteile (Stand AVB 02.2022).

Vorteile

Allgemeine Bedingungen:

- Günstigerprüfung innerhalb von 10 Jahren möglich.

- Vorläufiger Versicherungsschutz für Krankheiten und Unfälle bis 2.000 Euro.

- Antragsfragen bis zum 30. Lebensjahr mit verkürztem Abfragezeitraum.

- Bei Zahlungsschwierigkeiten Beitrags-Stopp oder Stundung möglich.

- Widerspruch gegen Beitrags-Leistungs-Dynamik beliebig oft möglich.

- Nachversicherung mit und ohne Ereignis, in den ersten 5 Jahren und zum 11. Versicherungsjahr.

- Keine Prüfung der Berufs- und Freizeitrisiken bei der Nachversicherung.

- Teilzeitklausel berücksichtigt verschiedene Teilzeittätigkeiten.

- Infektionsklausel für alle Berufe, ab mind. 50 % Tätigkeitsverbot.

- Vereinfachtes Prüfverfahren bei bestimmten Beeinträchtigungen, Leistung für max. 15 Monate.

- Grobe Fahrlässigkeit im Straßenverkehr eingeschlossen.

- Gesamtrente bis zu 4.000 Euro/Monat,

- Keine Anzeige von Änderungen während des Leistungsbezugs notwendig (mit Ausnahmen).

- Weltweiter Versicherungsschutz.

- Verlängerung der Leistungsdauer bei Anhebung der Regelaltersgrenze.

- Optionale garantierte Rentensteigerung/Leistungsdynamik zwischen 1 - 3 %.

- Optionale AU-Optionen und PflegeSchutz.

Besonderheiten für Studenten:

- Keine finanzielle Schlechterstellung bei Studienabbruch.

- Im Leistungsfall wird ab der 2. Studienhälfte die Lebensstellung des angestrebten Berufes berücksichtigt.

- Für Auszubildende wird im Leistungsfall die Lebensstellung des angestrebten Berufes berücksichtigt.

Mögliche Nachteile

Allgemeine Bedingungen:

- Vorläufiger Versicherungsschutz berücksichtigt keine vereinbarte Leistungsdynamik.

- Beitrags-Leistungs-Dynamik:

- sie endet nach einem Beitrags-Stopp,

- sie endet, wenn das 55. Lebensjahr überschritten wird,

- sie endet mit erstmaligem Eintritt der Arbeits- oder Berufsunfähigkeit,

- Beitragsstundung: es gibt keine vertragliche Regelung, dass die Beiträge ratierlich nachgezahlt werden können/müssen

- Nachversicherungsmöglichkeit endet nach einem Beitrags-Stopp oder bei Beantragung von Leistungen aus anderen Versicherungen.

- Infektionsklausel gilt nur nach § 31 Bundesinfektionsschutzgesetz (nur in Deutschland).

- Einschränkungen bei der Kostenübernahme für Untersuchungen aus dem Ausland.

- Verlängerung der Leistungsdauer schließt Versorgungswerke aus.

- AU-Option mit spezifischen Einschränkungen.

- nur 10 Jahre lang Günstigerprüfung mgl. nach Abschluss

- Anbieter ist zwar schon lange mit Tarifen am Markt, aber vor den neuen Tarifen nur mit kleineren Beständen

Spezielle Bedingungen:

- Für Personen in Wehr-, Zivil- oder ähnlichen Diensten wird der zuletzt ausgeübte Beruf vor Beginn des Dienstes berücksichtigt.

- Leistungsprüfung während Eltern-, Pflege- oder Familienzeit muss beantragt werden.

- „Schnelle Leistung bei bestimmten Beeinträchtigungen“ nur einmal während der Laufzeit möglich.

- Kein Einschluss oder nachträglicher Einschluss von Dienstunfähigkeit möglich.

- Finanzstärke des Versicherers wird als „mittel“ bewertet.

Die BU-Versicherung der Bayerischen

Die Bayerische ist ein Versicherungsverein auf Gegenseitigkeit und ist zudem Mitglied im Gesamtverband der Deutschen Versicherungswirtschaft (GDV). Die Bayerische ist für unter anderem für ihre gute Risikoprüfung bekannt und hat seit 2023 ihr Versicherungsangebot erweitert, indem nun auch psychische Erkrankungen versicherbar sind. Für Studierende besonders relevant ist, dass in ihren Berufsunfähigkeitsversicherungen (Stand der Allgemeinen Versicherungsbedingungen: Januar 2022) die Dienstunfähigkeit (DU) automatisch mitversichert ist. und sich weitere Vorteile für Studenten ergeben (Stand AVB 01.2022).

Vorteile:

- Für Studenten

- Keine finanzielle Schlechterstellung bei Studienabbruch.

- Im Leistungsfall wird das zuletzt ausgeübte Studium berücksichtigt.

- Ab der Hälfte der Regelstudienzeit wird die Lebensstellung, die mit dem erfolgreichen Abschluss des Studiums erreicht wird, berücksichtigt.

- Allgemeine Bedingungen:

- Für Auszubildende wird im Leistungsfall der angestrebte Beruf und die damit verbundene Lebensstellung zugrunde gelegt.

- Bei Zahlungsschwierigkeiten Beitragsfreistellung oder Stundung möglich.

- von vorn herein: Einschluss der Dienstunfähigkeit aus medizinischen Gründen.

- Nachversicherung ohne und mit Ereignis bis zu einer Gesamtrente von 3.000 € möglich.

- Sonderregelung für Berufseinsteiger: Erhöhung um 1.000 € möglich.

- Keine Prüfung der Berufs- und Freizeitrisiken bei der Nachversicherung.

- Erweiterungsgarantie für Schüler, Studierende, Auszubildende.

- Teilzeitklausel berücksichtigt Tätigkeiten als Hausfrau/Hausmann und Pflege von Familienangehörigen.

- Infektionsklausel für alle Berufe, ab mind. 50 % Tätigkeitsverbot.

- Klare Regelung der Einkommenseinbuße bei der Umorganisation von Selbständigen.

- Leistung wegen Pflegebedürftigkeit bei Erfüllung eines von sechs definierten Pflegepunkten.

- Vereinfachtes Prüfverfahren bei speziellen Beeinträchtigungen für max. 15 Monate.

- Klarstellung: Fahrlässige und grob fahrlässige Verkehrsverstöße eingeschlossen.

- Keine Anzeige von Gesundheitszustandsänderungen während des Leistungsbezugs notwendig.

- Weltweiter Versicherungsschutz.

- Verlängerung der Versicherungsdauer bei Anhebung der Regelaltersgrenze.

- Optionale garantierte Rentensteigerung/Leistungsdynamik zwischen 1 - 3 %.

- Optionale AU-Option und Pflegepaket im „plus-Tarif“.

Nachteile:

- Allgemeine Bedingungen:

- Studentenklausel gilt nur bei geringfügiger oder auf Semesterferien befristeter Beschäftigung.

- Kein vorläufiger Versicherungsschutz.

- Bei Beitragsstundung muss der Beitragsrückstand ausgeglichen werden.

- Beitrags-/Leistungsdynamik erlischt mit einem Leistungsfall (Neubeantragung möglich).

- Nachversicherungsoption erlischt nach einem Leistungsfall.

- Ereignisunabhängige Nachversicherung nicht möglich, wenn der Vertrag durch die Ausübung der GFV zustande gekommen ist.

- Infektionsklausel gilt nicht aufgrund gesetzlicher Vorschriften.

- Leistungsauslöser ABC-Waffen muss von einem Treuhänder bestätigt werden.

- Einschränkungen bei der Kostenübernahme für Untersuchungen aus dem Ausland.

- AU-Option: Kein Anspruch bei Prognosestellung, nur rückwirkende Anerkennung.

- Finanzstärke des Versicherers wird als „mittel-gut“ bewertet.

Die BU-Versicherung der Nürnberger

Die Nürnberger ist ein deutsches Versicherungsunternehmen mit Sitz in Nürnberg, das ab dem 1. Juli 2022 sein Angebot im Bereich der Berufsunfähigkeitsversicherungen mit vorteilhaften Bedingungen erweitert hat, wobei es seinen Kunden auch die Möglichkeit bietet, eine Dienstunfähigkeits-Option (DU-Option) in ihre Versicherungspolice zu integrieren. Der Tarif Komfort-Schutz (Stand AVB 01/2022) bietet nachfolgend viele Vorteilen, aber auch einige mögliche Nachteile für Akademiker, welche wir beleuchten.

Vorteile

Allgemeine Bedingungen:

- Vorläufiger Versicherungsschutz für Krankheiten und Unfälle.

- Günstigerprüfung bei Berufswechsel.

- Upgrade-Option für AU-Schutz und/oder Pflege-Schutz in den ersten 5 Jahren ohne Risikoprüfung.

- Beitragsfreistellung oder Stundung bei Zahlungsschwierigkeiten möglich.

- Widerspruch gegen Beitrags-Leistungs-Dynamik bis zum 55. Lebensjahr möglich.

- Nachversicherung mit und ohne Ereignis, auch nach einem Versicherungsfall.

- Berufseinsteigergarantie und Karrierregarantie für Angestellte.

- Teilzeitklausel mit 10-jähriger Berücksichtigung des vorherigen Arbeitsumfangs.

- Infektionsklausel für alle Berufe.

- Vereinfachtes Prüfverfahren bei Krebs und speziellen Beeinträchtigungen.

- Spezialisten-Service BetterDoc.

- Grobe Fahrlässigkeit im Straßenverkehr eingeschlossen.

- Keine Anzeige von Gesundheitszustandsänderungen im Leistungsbezug notwendig.

- Weltweiter Versicherungsschutz.

- Verlängerung der Versicherungsdauer bei Anhebung der Regelaltersgrenze.

- Optionale Zusatzleistungen wie AU-Option, erhöhte BU-Rente bei Unfall, Pflege-Option, Dienstunfähigkeit.

Besonderheiten für Studenten:

- Studierendentätigkeit wird als Beruf angesehen.

- Ab der 2. Studienhälfte Berücksichtigung der Lebensstellung.

- Keine finanzielle Schlechterstellung bei Studienabbruch.

- Studentenklausel mit Dynamik bis zu bestimmten Beträgen.

Mögliche Nachteile

Allgemeine Bedingungen:

- Begrenzung der Nachversicherung auf 50 % der versicherten Rente.

- Teilzeitklausel: Nach 10 Jahren wird der reduzierte Arbeitsumfang zugrunde gelegt.

- Leistungen bei speziellen Beeinträchtigungen nur einmalig nutzbar.

- Ausschlüsse bei Verstößen im Straßenverkehr in Verbindung mit Alkohol- oder Drogenkonsum.

- Undifferenzierte Einschränkung des Ausschlusses von ABC-Waffen.

Besonderheiten für Studenten:

- Dynamik für Studenten begrenzt, abhängig von der Studienrichtung.

- Erhöhung der Rente durch Nachversicherung nur unter bestimmten Bedingungen möglich.

- Beitrags-Leistungs-Dynamik erlischt bei einmaligem Widerspruch nach dem 55. Lebensjahr.

Du erkennst also: wo Licht ist, ist immer auch etwas Schatten — alle Versicherungen haben Vor- und auch Nachteile und sollten nach deiner individuellen Situation gewählt werden. Allerdings sind bei den Nachteilen auch Faktoren dabei, die schon sehr grosse Ausnahmen sind....

Aus meiner persönlichen Sicht (Gerd Smieszkol, Versicherungsberater), sind die akuellen Top-Anbieter die LV1871, Condor, und die Alte Leipziger, aber es kommt eben auch darauf an, welcher Anbieter Dich wie annimmt (Gesundheitsstatus). Einen Anbieter ausserhalb der 3 stehenden Topanbieter oben auszuwählen, wenn es ohne Leistungsausschlüsse für Dich klappt, ist stets die bessere Wahl, als einen der "Top 3" mit einem gravierenden Ausschluss bei Leistungen zu nehmen

Wann und wie leistet die Berufsunfähigkeitsversicherung?

Die Berufsunfähigkeitsversicherung leistet bei Krankheit oder Unfall und wenn du deinen Beruf als Akdemiker nicht mehr zu mindestens 50 % ausüben kannst. Die BU bietet dir einen Langzeitschutz, auch wenn die Krankenversicherung nach 78 Wochen keine Leistung mehr erbringt.

Eine Besonderheit für Akademiker besteht darin, dass Dein Krankentagegeld von der gesetzlichen Krankenkasse Dir eine sehr grosse monatliche Lücke eröffnet, die Du schliessen musst, je nachdem wie hoch und verbindlich Deine dauernden Belastungen sind.

Berufsunfähigkeit (auch bei Akademiker*Innen) aus der Praxis von Kolleg*Innen:

Typische Beispiele für Leistungsfälle einer BU-Versicherung sind Ursachen wie:

Psychische Erkrankungen (für Akademiker besonders relevant)

- Burnout

- Depressionen

- Angststörungen

Erkrankungen des Bewegungsapparates

- Bandscheibenvorfall

- Arthrose

- Rheumatoide Arthritis

Unfälle und Verletzungen

- Arbeitsunfälle

- Sportverletzungen

- Verkehrsunfälle

Herz-Kreislauf-Erkrankungen

- Herzinfarkt

- Schlaganfall

- Herzinsuffizienz

Krebserkrankungen

- Brustkrebs

- Lungenkrebs

- Darmkrebs

Neurologische Erkrankungen

- Multiple Sklerose

- Parkinson

- Epilepsie

Erkrankungen der inneren Organe

- Nierenerkrankungen

- Leberzirrhose

- Diabetes

Bei der Risikoprüfung deines Versicherers wird geprüft, ob deine Angaben korrekt sind oder eine "vorvertragliche Anzeigepflichtverletzung" vorliegt. Zudem wird untersucht, ob du auf eine andere Tätigkeit verwiesen werden kannst (konkrete/abstrakte Verweisung) oder Anspruch auf Berufsunfähigkeitsrente hast. Moderne BU-Vertragswerke enthalten kaum noch Verweisungsklauseln — sprich, dass Du, bevor Du die BU-Rente bekommst, von Dir noch verlangt werden kann, "irgendetwas anderes zu arbeiten" so dass du heute, sobald Berufsunfähigkeit ermittelt wird, in aller Regel auch deine Rente erhältst.

Wir helfen dir gerne, einen guten und passenden BU-Vertrag zu finden und mögliche Verweisungsklauseln von vorn herein klar auszuschließen. Buche dir über den Button einfach einen gratis Beratungstermin!

In unserem Artikel zum Versicherungsschutz von Berufsunfähigkeitsversicherungen erfährst du mehr über Leistungsfälle, Richtlinien und den Unterscheid von privater Berufsunfähigkeitsversicherung und gesetzlicher Rentenversicherung.

Was sind die Vorteile für Akademiker, wenn diese eine Berufsunfähigkeitsversicherung früh abschließen?

Junge Leute haben den Vorteil, dass sie bei frühem Einstieg in die Berufsunfähigkeitsversicherung niedrige monatliche Beiträge zahlen und gegebenenfalls auf spätere, erneute Gesundheitsprüfungen verzichten können. Spätere Gesundheitsprüfungen bei Beantragungen können deine Versicherungsbeiträge höher ausfallen lassen, oder sogar dazu führen, dass du oft überhaupt keine Berufsunfähigkeitsabsicherung mehr bekommst.

Welche Arten von Berufsunfähigkeitsversicherungen gibt es für Akademiker?

Selbstständige Berufsunfähigkeitsversicherung (SBU): Diese Versicherung bietet einen eigenständigen Schutz bei Berufsunfähigkeit. Sie zahlt eine monatliche Rente, wenn der Versicherte aufgrund von Krankheit, Körperverletzung oder mehr als altersentsprechendem Kräfteverfall zu mindestens 50% berufsunfähig ist und voraussichtlich mindestens sechs Monate lang sein wird. Das bezahlte Geld ist der reine Beitrag, den Du zahlst, keine Ansparung von Kapital

Berufsunfähigkeits-Zusatzversicherung (BUZ): Hierbei handelt es sich um eine Zusatzversicherung, die in Verbindung mit einer anderen Versicherung (z. B. Lebensversicherung, Rentenversicherung) abgeschlossen wird. Im Falle einer Berufsunfähigkeit zahlt die BUZ eine monatliche Rente und übernimmt oft auch die Beitragsbefreiung für die Hauptversicherung. Hier läuft, parallel zur BU-Absicherung, ein Anspar- , alternativ Investmentplan. Ein paralleler Ansparplan macht aus unserer Sicht keinen Sinn. Lieber ein zweites, separates Produkt zum Investieren, welches wir für Dich für den Fall Deiner Berufsunfähigkeit beitragsbefreien. Dein Investment läuft so im Falle dieses Falles also weiter, anders als bei den üblichen ETF Sparplänen in Depots. Denn wer zahlt Dein Invstmentdepot dort dann weiter ? Rhetorische Frage. Genau. Niemand.

Gibt es Alternativen zur Berufsunfähigkeitsversicherung für Akademiker?

Auch für die Akademiker, für die aufgrund einer Vorerkrankung oder anderen Umständen keine Berufsunfähigkeitsversicherung infrage kommt, gibt es folgende Alternativen zur Berufsunfähigkeitsversicherung, die dann zumindest Teilbereiche einer Berufsunfähigkeit abdecken:

- Erwerbsunfähigkeitsversicherung

- Dread-Disease-Versicherung mit GF (am ehestens geeignet, wenn BU nicht mehr möglich)

- Grundfähigkeitsversicherung GF(am ehestens geeignet, wenn BU nicht mehr möglich)

- Private Pflegeversicherung

- Private Unfallversicherung

- Funktionelle Invaliditätsversicherung mit BU-Option

Was ist der Unterschied zwischen privater BU-Versicherung und gesetzlicher Rentenversicherung bei Berufsunfähigkeit? Und gibt es Besonderheiten für Akademiker?

Bei einer gesetzlichen Versicherung gegen "nicht mehr arbeiten können" = der Erwerbsminderungsversicherung bekommst du maximal 30 Prozent deines letzten Bruttoeinkommens, und das auch nur, wenn du zu 100 Prozent arbeitsunfähig bist. Bist du weniger als 100 Prozent arbeitsunfähig, so giltst du bei der gesetzlichen Erwerbsminderungsrente nur zur Hälfte als berufsunfähig, weshalb du dann auch nur die halbe gesetzliche Erwerbsminderungsrente und keine volle Erwerbsminderungsrente erhältst.

Weder 30 Prozent noch 15 Prozent deines früheren Bruttoeinkommens reichen in der Regel aus, um einen angenehmen Lebensstandard aufrechtzuerhalten. Im Falle einer bestätigten Berufsunfähigkeit zahlt eine private Berufsunfähigkeitsversicherung im Vergleich die volle vertraglich vereinbarte Berufsunfähigkeitsrente, so lange du deinen alten Beruf zu mindestens 50 % nicht mehr ausüben kannst.

Das Wichtigste ist aber: diese staatliche Absicherung, die es in der Regel erst nach 5 Jahren gesetzlich versicherter Tätigkeit gibt, ist KEINE Absicherung Deiner Berufstätigkeit. Es geht eben, wie zuvor benannt darum, überhaupt noch (irgendetwas) arbeiten zu können.

Ein weiterer Vorteil der BU-Versicherung:

Du bekommst die Berufsunfähigkeitsrente auch dann obendrauf, wenn du schon eine Erwerbsminderungsrente vom Staat bzw. der gesetzlichen Rentenversicherung bekommst.

Die Erwerbsminderungsrente vom Staat allein reicht in der Regel nicht aus, um deinen aktuellen Lebensstandard aufrechtzuerhalten. Bei der gesetzlichen Rentenversicherung bekommst nämlich du maximal 30 % deines Einkommens (mehr dazu im nächsten Abschnitt).

Anders, als in der gesetzlichen Rentenversicherung (wo nach der Zeit gefragt wird, die du wöchentlich überhaupt noch etwas arbeiten kannst), wird bei der privaten Berufsunfähigkeitsversicherung individuell nach folgenden Vertragskriterien geprüft:

- Die von dir eingereichten Unterlagen zu deiner aktuellen Tätigkeiten in deinem Berufsalltag bzw. Lernalltag

- Die Diagnosen deiner Ärzte

- Die Prognosen deiner Ärzte

- Ob eine vorvertragliche Anzeigepflichtverletzung durch Falschangaben vorliegt

Bei der privaten Berufsunfähigkeitsversicherung gibt es keine „maximal 6-Stunden-Grenze“ (wie bei der gesetzlichen Rentenversicherung, wo die Versicherung erst leistet, wenn du täglich weniger als 6 Stunden irgendetwas arbeiten kannst).

Die Frage, ob du überhaupt noch etwas arbeiten kannst, ist bei der privaten Berufsunfähigkeitsversicherung demnach nicht primär relevant.

Welche Kriterien sollte ich als Akademiker besonders beachten, um die richtige Berufsunfähigkeitsversicherung auszuwählen?

Um die richtige Berufsunfähigkeitsversicherung zu wählen, solltest du:

- Die monatliche Höhe deiner gewünschten Absicherung bestimmen (maximal 60% des Bruttogehalts als Faustformel)

- Vertragsdaten wie Laufzeit und Altersregelungen checken (lassen)

- Anbieterpreise vergleichen (lassen)

- Dich für eine selbstständige BU (SBU) oder eine Kombination mit einer Altersvorsorge entscheiden (wir raten eher zu einer Trennung dieser der BU-Versicherung und Altersvorsorge)

- Zu Versicherungsbedingungen beraten lassen

- Volle BU-Rente bei maximal 50% Ausübung der aktuellen beruflichen Tätigkeit

- unbedingt Verzicht auf "abstrakte Verweisung"

- Leistung bei mindestens 6 Monaten prognostizierter Berufsunfähigkeit

- Leistungen bei grob fahrlässigen Verstößen

- Verzicht auf Vertragskündigung bei unabsichtlich falschen Angaben

- Beitragsstundung bei finanziellen Engpässen

- Weltweiter Versicherungsschutz

- Volle Leistung bei Weiterarbeit trotz Berufsunfähigkeit, solange nicht mehr als 80% des vorherigen Einkommens verdient wird

- Besondere Optionen prüfen (lassen)

- Jährliche Erhöhung der Absicherung (3-5%) ohne erneute Risikoprüfung (Dynamik)

- Garantierte Rentensteigerung im Leistungsfall (gegen den Kaufkraftverlust während der Auszahlung)

- Nachversicherungsgarantie bei möglichst vielen Ereignissen

- Arbeitsunfähigkeitsoption (Krankschreibungsoption/Gelbe-Schein-Regelung)

- Dienstunfähigkeitsklausel (nur für Beamte relevant)

- Teilzeitklausel (seit 2019)

- Laufzeitverlängerung ohne erneute Gesundheitsprüfung (bei Rentenbeginn über 67, voraussehbar anstehend)

- BU Plus-Tarife mit einer oder mehreren Zusatzoptionen

- Die Finanzstärke des Unternehmens checken (lassen)

- Eine Risikoprüfung durchführen (lassen)

In unserem Artikel zu Kriterien bei der Wahl der BU-Versicherung gehen wir auf die einzelnen Aspekte noch tiefer ein.

Flexibilität: Akademiker haben oft eine höhere Flexibilität bei der Wahl ihres Arbeitsplatzes und der Arbeitsbedingungen. Eine Berufsunfähigkeitsversicherung sollte daher auch gute Möglichkeiten bieten, die Versicherung bei einem Jobwechsel oder bei Änderungen im Berufsleben anzupassen, sprich ggf. ohne Gesundheitsfragen, besonders hoch zu erhöhen. Das nennen diverse Anbieter manchmal "Karriereoption".

Auch wenn sich Akademiker Selbstständigkeiten begeben, wird es wichtig, dass BU-Anbieter auch hier flexible Bedingungswerke liefern. Besonders sollte keine Umorganisationsklausel enthalten sein. Das würde nämlich bedeuten, dass die Versicherung, bevor sie ihre Leistungspflicht anerkennt, erst noch verlangen kann, dass der Antragsteller seinen Betrieb, sofern möglich, entsprechend seiner gesundheitlichen Einschränkung umorganisieren muss. Ein aus unserer Sicht absolutes "No Go".

Welchen Einfluss haben meine Hobbies als Akademiker auf die Berufsunfähigkeitsversicherung?

Deine Hobbys können Einfluss auf deine Berufsunfähigkeitsversicherung als Akademiker haben, insbesondere wenn du schon eine Sportart oder Freizeitaktivität ausübst, die als gefährlich eingestuft wird.

- Erstens kann es bei Beantragungen zu einem Leistungsausschluss kommen, so dass du im Falle einer Berufsunfähigkeit, die durch die Ausübung der betreffenden Sportart verursacht wurde, keine Rente erhalten würdest.

- Zweitens kann es sein, dass der Versicherer deinen Antrag auf eine Berufsunfähigkeitsversicherung komplett ablehnt, da das Risiko einer Berufsunfähigkeit durch deine Hobbys insgesamt als zu hoch eingeschätzt wird.

- Außerdem kann es passieren, dass der Versicherer einen Risikozuschlag verlangt, wodurch die Versicherungsprämie für dich teurer wird – in manchen Fällen sogar doppelt so hoch wie für jemanden, der keine gefährlichen Hobbies ausübt.

Deswegen ist es wichtig, dass wir bei der Auswahl deiner Berufsunfähigkeitsversicherung deine Hobbys und Freizeitaktivitäten offen kommunizieren, dann intelligent vergleichen, um für Dich entsprechende Lösungen beim geeigneten Versicherer herausfinden und realisieren.

Dann gehen wir NOCH näher auf gefährliche Hobbys bei der Berufsunfähigkeitsversicherung ein.

Wie schließe ich eine Berufsunfähigkeitsversicherung ab?

Um eine Berufsunfähigkeitsversicherung in Deutschland abzuschließen, benötigt es verschiedene Dokumente und Informationen.

Als Akademiker sind in der Regel folgende Unterlagen erforderlich:

- Personalausweis oder Reisepass: Zur Identitätsprüfung und Verifizierung deiner persönlichen Daten.

Einkommensnachweis: Da die Versicherungssumme in der Regel von deinem aktuellen Einkommen abhängt, musst du einen Einkommensnachweis einreichen. Dies kann z.B. dein aktueller Steuerbescheid, der Arbeitsvertrag oder die Gehaltsabrechnungen von der Universität sein. In der Regel musst Du 3 Jahresgehälter liefern. Hier agieren die Anbieter sehr unterschiedlich, besonders bei Neueinstiegen im Akademikerbereich. Denn erst 3 Jahre Einstieg abwarten ist (aus unserer Sicht) natürlich suboptimal

Berufsnachweis: Manche Versicherungsunternehmen verlangen auch einen Nachweis über den aktuellen Beruf als Wissenschaftler oder Wissenschaftlerin. Hierbei kann es um deine genaue Tätigkeit oder deine Berufserfahrung gehen, es dient besonders der preislichen Einstufung

- Angaben zum Gesundheitszustand: Bei der Antragstellung musst du in der Regel auch einen Gesundheitsfragebogen ausfüllen, in dem du Informationen über deinen aktuellen Gesundheitszustand, Vorerkrankungen und mögliche Risikofaktoren angibst.

- Angaben zu Hobbys und Freizeitaktivitäten: Informationen über deine Hobbys und Freizeitaktivitäten, insbesondere wenn diese als riskant oder gefährlich eingestuft werden, können für die Risikobewertung und Prämienberechnung erforderlich sein.

- Bankverbindung: Zur Abbuchung der Versicherungsprämien benötigst du eine Bankverbindung (IBAN und BIC).

WENN es Gesundheitsthematiken gibt, die anzugeben sind laut Fragekatalog, lohnt es sich immer, eine Risiko-Voranfrage bei mehreren Versicherungsanbietern durchzuführen, um:

a) zu sehen, welcher Tarif für dich das beste Preis-Leistungsverhältnis hat

und

b) welche Versicherung dich wie annimmt.

Die von dir benötigten Anforderungen und Dokumente können je nach Versicherer und Tarif variieren.

Wenn du uns beauftragst, diese Arbeit zu erledigen, holen wir uns für dich die aktuellen Voten bei den Versicherungsunternehmen ein und gehen mit dir gemeinsam die Unterlagen durch, damit du nichts übersiehst.

Suche dir hier einfach einen kostenlosen Erstberatungstermin aus, dann helfen wir dir gerne und ohne Druck weiter.

(Wir beraten dich unabhängig einzelner Versicherungsgesellschaften und können dir somit transparent und ehrlich Lösungen aufzeigen. Und wenn du dann sagst: „Hey, die kennen sich ja echt aus, macht Sinn, dass die mir beim Verischerungsabschluss und dem Papierkram unter die Arme greifen“, dann verdienen auch wir etwas. Klingt eigentlich ganz fair, oder? Zumal wir zusätzlich kostenlos hilfreiche Artikel wie diesen hier schreiben.

Welche Versicherungsunternehmen bieten in Deutschland Berufsunfähigkeitsversicherungen für Akademiker an?

Hier ist die Liste der Versicherungen in Deutschland, die BU-Versicherungen für Akademiker anbieten (keine bestimmte Reihenfolge): Very best Favoriten aus unserer Sicht fett, Top Favoriten unterstrichen

Unsere 3 Top-Favoriten für Berufsunfähigkeitsversicherungen für Akademiker:

- Alte Leipziger

- Lebensversicherung von 1871

- Condor

Weitere sehr gute BU-Versicherungen für Akademiker:

- Allianz

- Nürnberger

- Stuttgarter

- SwissLife

- Volkswohl Bund

- Deutsche Ärzteversicherung

- MetallRente (Swisslife)

- die Bayerische

- R+V

- Canada Life Assurance (Achtung, dennoch "Wermutstropfen")

- HDI

Andere BU-Anbieter, mit denen wir entweder schlechte oder wenig Erfahrung haben:

- Württembergische

- Mecklenburgische

- Debeka

- KlinikRente, Metallrente (Swisslife)

- Inter

- Advigon

- Hannoversche

- Ergo

- Europa

- myLife

- Standard Life

- Generali

- Gothaer

- Öffentliche Berlin

- Getsurance

- MÜNCHENER VEREIN

- HanseMerkur

- DEVK

- Helvetia

- HUK-Coburg

- HUK24

- LVM

- Community Life

- Öffentliche Braunschweig

- Öffentliche Oldenburg

- Barmenia

- Signal Iduna

- Sparkasse

- AachenMünchener

- AXA

- DBV (für Beamte)

- Continentale

- InterRisk

- uniVersa

- VGH

- Zurich

- Provinzial

- Dialog

- Cosmos

- Versicherungskammer Bayern

- VPV

- WGV

- WWK

- Öffentliche Sachsen-Anhalt

- Provinzial

- Targo

Grundsätzlich bieten die meisten deutschen BU-Versicherer ihre Berufsunfähigkeitsversicherungen auch für Akademiker an, wobei einzelne Anbieter und Tarife auch hier Ausschlusskriterien haben. Und andere wiederum besonders gute Konditionen für Akademiker bereithalten.

Je nachdem, ob du bestimmte körperliche Probleme, oder psychische Themen hast (selbst AD(H)S oder LRS / Legasthenie reichen oft schon, um Schwierigkeiten bei der Beantragung zu haben), kommst du bei manchen Anbietern auch als Akademiker nicht zur BU-Versicherung, da du nicht in deren Risikoeinschätzung passt.

Mit etwas Geschick schaffen wir es meistens dennoch, eine gute Absicherung gegen Berufsunfähigkeit für dich zu finden, auch wenn die Themen hast, die die Versicherungen nicht allzu gerne sehen — zur Not mit einer Alternative zur Berufsunfähigkeitsversicherung, wie oben beschrieben

Wie wird die Beitragsprämie einer Berufsunfähigkeitsversicherung für Akademiker berechnet?

Die wichtigsten Faktoren, die die Beitragsprämie deiner Berufsunfähigkeitsversicherung beeinflussen, sind:

Eintrittsalter: Je jünger du beim Vertragsabschluss bist, desto günstiger sind in der Regel die Prämien. Das liegt daran, dass das Risiko einer Berufsunfähigkeit bei jüngeren Menschen als geringer eingeschätzt wird und die Versicherung über einen längeren Zeitraum Beiträge einnehmen kann.

Beruf: Der Beruf hat einen großen Einfluss auf die Prämie, da einige Berufe ein höheres Risiko für Berufsunfähigkeit mit sich bringen als andere. Berufe mit hohen körperlichen Anforderungen oder einer hohen psychischen Belastung führen häufig zu höheren Prämien, auch im Bereich der Wissenschaft.

Gesundheitszustand: Bei der Antragstellung musst du einen Gesundheitsfragebogen ausfüllen, der Informationen über deinen aktuellen Gesundheitszustand und mögliche Vorerkrankungen enthält. Wenn du Vorerkrankungen oder gesundheitliche Risikofaktoren hast, kann das zu höheren Prämien oder sogar zu Leistungsausschlüssen führen.

Hobbys und Freizeitaktivitäten: Gefährliche Hobbys oder Sportarten können das Risiko einer Berufsunfähigkeit erhöhen und somit zu höheren Prämien führen.

Vertragslaufzeit und BU-Rentenhöhe: Die Laufzeit des Versicherungsvertrags und die gewählte BU-Rentenhöhe beeinflussen ebenfalls die Prämienhöhe. Eine längere Vertragslaufzeit und eine höhere monatliche Rente führen zu höheren Prämien.

Leistungsumfang und Vertragsbedingungen: Zusätzliche Leistungen oder individuelle Vertragsbedingungen können die Prämie beeinflussen. Zum Beispiel können Optionen wie eine garantierte Rentensteigerung, Beitragsdynamik oder eine Nachversicherungsgarantie die Prämie der Berufsunfähigkeitsversicherung erhöhen.

Die Versicherer bewerten das Risiko deiner Berufsunfähigkeit für dich individuell und setzen die Prämie entsprechend fest.

Wie hoch sollte die Berufsunfähigkeitsrente für Akademiker angesetzt werden?

Wir empfehlen für Akademiker im Einstige eine BU-Rentenhöhe von mindestens 1500 € pro Monat.

Die maximal absicherbare BU-Rente, also der Betrag, den du monatlich im Falle einer Berufsunfähigkeit erhältst, orientiert sich am Einkommen. Manche Versicherer nehmen das Nettoeinkommen, während andere einen Prozentsatz des Bruttogehalts, wie etwa 60%, heranziehen.

Um deine laufenden Kosten und Rücklagen bei einer Berufsunfähigkeit abzudecken, sollte deine versicherte Rente 80-100% des Nettoeinkommens ausmachen.

Brauche ich als Akademiker überhaupt eine Berufsunfähigketisversicherung oder kann ich auch anders finanziell vorsorgen?

Für die meisten Menschen ist es aufgrund der nötigen Kapitalsummen (Millionenbeträge bei Dauer-BU) schlicht nicht möglich, die BU-Versicherung durch eigene finanzielle Vorsorge zu ersetzen und gleichzeitig über die gesamte Karriere hinweg ausreichend abgesichert zu sein.

Wer eine Berufsunfähigkeitsversicherung in jungen Jahren abschließt, kann jedoch meist zu sehr günstigen Konditionen versichert werden.

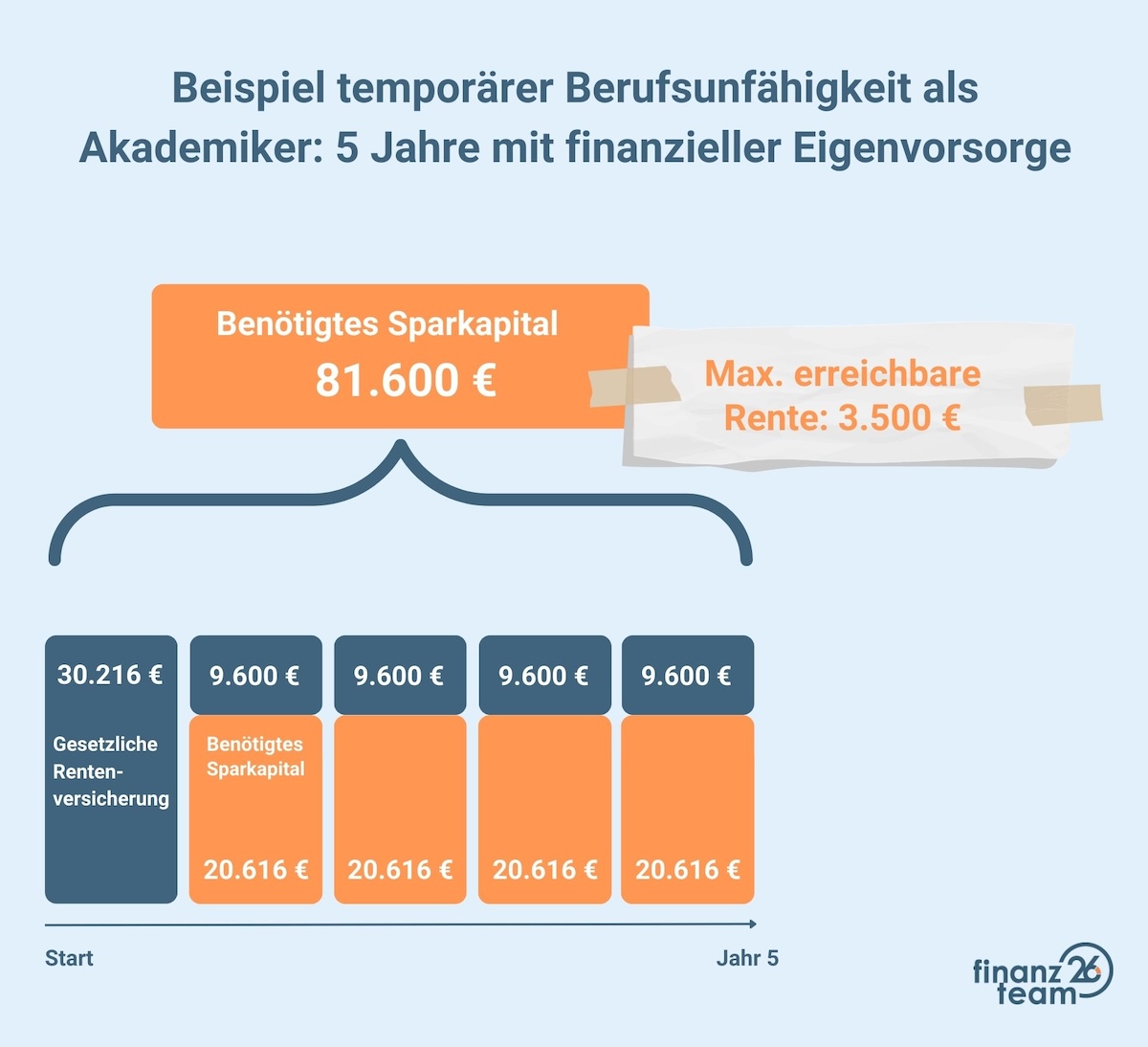

Ein Beispiel einer (lediglich temporären) Berufsunfähigkeit über 5 Jahre zeigt, dass eine Selbstvorsorge für die meisten Menschen finanziell fast nicht möglich ist, da allein für diese 5 Jahre ein Sparkapital von 81.600 € nötig wären, um einen (beispielhaften) monatlichen Betrag von 2.500 € mit eingerechneter Inflation zum Leben zu erhalten:

Was kann ich tun, wenn ich die BU-Versicherung nicht mehr haben möchte?

Wenn du deine BU-Versicherung nicht in Anspruch möchtest, hast du mehrere Optionen:

Kündigung: Du kannst deinen Vertrag fristgerecht kündigen. Beachte dabei die Kündigungsfrist, die in deinem Vertrag festgelegt ist. Schreibe eine schriftliche Kündigung und sende sie per Einschreiben an die Versicherungsgesellschaft.

Beitragsfreistellung: Wenn du vorübergehend finanzielle Schwierigkeiten hast, kannst du bei deinem Versicherer eine Beitragsfreistellung beantragen. In diesem Fall wird deine Versicherung beitragsfrei gestellt und du musst keine Beiträge mehr zahlen, allerdings wird deine Leistung entsprechend reduziert.

Verkauf oder Übertragung: In einigen Fällen kannst du deine Berufsunfähigkeitsversicherung verkaufen oder an jemand anderen übertragen. Allerdings ist dies eher unüblich und kann mit zusätzlichen Kosten verbunden sein.

Wie hilft mir das finanzteam26, die richtige Berufsunfähigkeitsversicherung für mich zu finden?

Bei uns bist du in guten Händen — wir nehmen uns die Zeit, die es braucht, um die bestmögliche Absicherung gegen Berufsunfähigkeit für dich zu finden.

Der Ablauf sieht folgendermaßen aus:

- Du meldest dich telefonisch oder per E-Mail bei uns für ein erstes Kennenlerngespräch (Ersttelefonat).

- Wenn du uns kontaktierst, nehmen wir uns Zeit und klären mit dir, welche Wünsche und Anforderungen du an deine Versicherungen hast.

- Wir lernen dich kennen und fragen auch nach deinem Alter, Beruf (falls du schon einen hast) und deiner gesundheitlichen Vorgeschichte. Diese Punkte sind wichtig, um eine maßgeschneiderte Beratung auf deine individuelle Situation abzustimmen und Versicherungsoptionen abwägen zu können.

Wir haben bereits tausenden jungen Menschen (darunter auch viele Akademikerinnen und Akademiker) geholfen, die richtige Verischerung zu finden und sind seit 1998 als unabhängige Versicherungsmakler tätig.

Gerne helfen wir auch dir mit einer anbieterunabhängigen Beratung zum Thema Berufsunfähigkeit und deiner Absicherung. Bei uns wirst du über alle Schritte hinweg begleitet, nicht nur bis zum Vertragsabschluss, sondern auch wenn du im Ernstfall einen Leistungsanspruch hast und nicht mehr arbeiten kannst.

Sicher dir jetzt gern deine kostenlose Erstberatung mit Klick auf den Button unterhalb!

Geschrieben von:

Gerd Smieszkol

Termin buchenMit über 10 Jahren Erfahrung als Versicherungsmakler bringt Gerd Smieszkol auch sein ingeneurstechnisches und ökologisches Denken, wie auch großes zwischenmenschliches Gespür, in seine Beratungen zur Berufsunfähigkeits- und Altersvorsorge mit ein.

Hier kannst Du die Blog-Einträge nach Themen filtern: