Erfahrung LV 1871 BU für junge Leute: Test, Vor- & Nachteil

Bisher einmalig, Schüler können ab dem 6. Lebensjahr versichert werden. Gymnasialschüler, Studierende, kaufmännische Auszubildende und junge Akademiker profitieren bei der LV 1871 (Lebensversicherung von 1871) von vereinfachten Gesundheitsfragen. Die umfangreichen Nachversicherungsmöglichkeiten sind bei der LV 1871 generell ohne erneute Risikoprüfung möglich. Für Schüler, Studierende und Auszubildende gibt es zahlreiche Erweiterungen des Versicherungsschutzes mit erstmaligem Berufseintritt.

Neu ab November 2023 ist die Meister- und Technikergarantie, in der speziell auf die Bedürfnisse von Handwerkern, industriellen Fachkräften und Technikern eingegangen wird, allerdings nur im Rahmen einer Weiterbildung. Leider bleibt es bei den teilweisen sehr geringen Obergrenzen für Handwerksberufe.

Die LV 1871 bietet mit dem Tarif Golden BU einen der hochwertigsten Tarife bei Eintritt einer Berufsunfähigkeit. Mit dem Update der Bedingungen im November 2023 rückt die LV 1871 ihr Augenmerk endlich auch auf gewerbliche Berufe, leider etwas halbherzig. Die Flexibilität des Tarifes dürfte einmalig am Markt sein und so festigt die LV 1817 Ihren Spitzenplatz.

- Erfahrung LV 1871 BU für junge Leute: Test, Vor- & Nachteil

- Allgemeiner Hinweis zur Wahl von Berufsunfähigkeitsversicherungen

- Das Unternehmen LV 1871

- Die BU-Versicherung der LV 1871

- Vor- und Nachteile der BU-Antragsfragen der LV 1871 (Stand 01.2023)

- Vor- und Nachteile des BU-Tarifs Golden BU (Stand 01.2023)

- Was ist für die LV 1871 ein „Beruf“?

- Konkrete Verweisung im Tarif Golden BU

- Planmäßige Erhöhung der Beiträge und Leistungen im Tarif Golden BU

- Regelung bei Zahlungsschwierigkeiten im Tarif Golden BU

- Gestaltungsmöglichkeiten im Tarif Golden BU

- Nachversicherungsgarantie

- Überprüfung der Berufseinstufung nach einem Berufswechsel (Besserstellung)

- Verlängerungsgarantie

- LV 1871: Vor- und Nachteile für Schüler

- LV 1871: Vor- und Nachteile für Studierende

- LV 1871: Vor- und Nachteile für Auszubildende

- LV 1871: Vor- und Nachteile für medizinische Berufe, Medizinstudenten und Mediziner

- LV 1871: Vor- und Nachteile für Berufseinsteiger / junge Leute

- LV 1871: Neu ab November 2023, die Meister- und Technikergarantie

- Optionen zum Tarif Golden BU der LV 1871

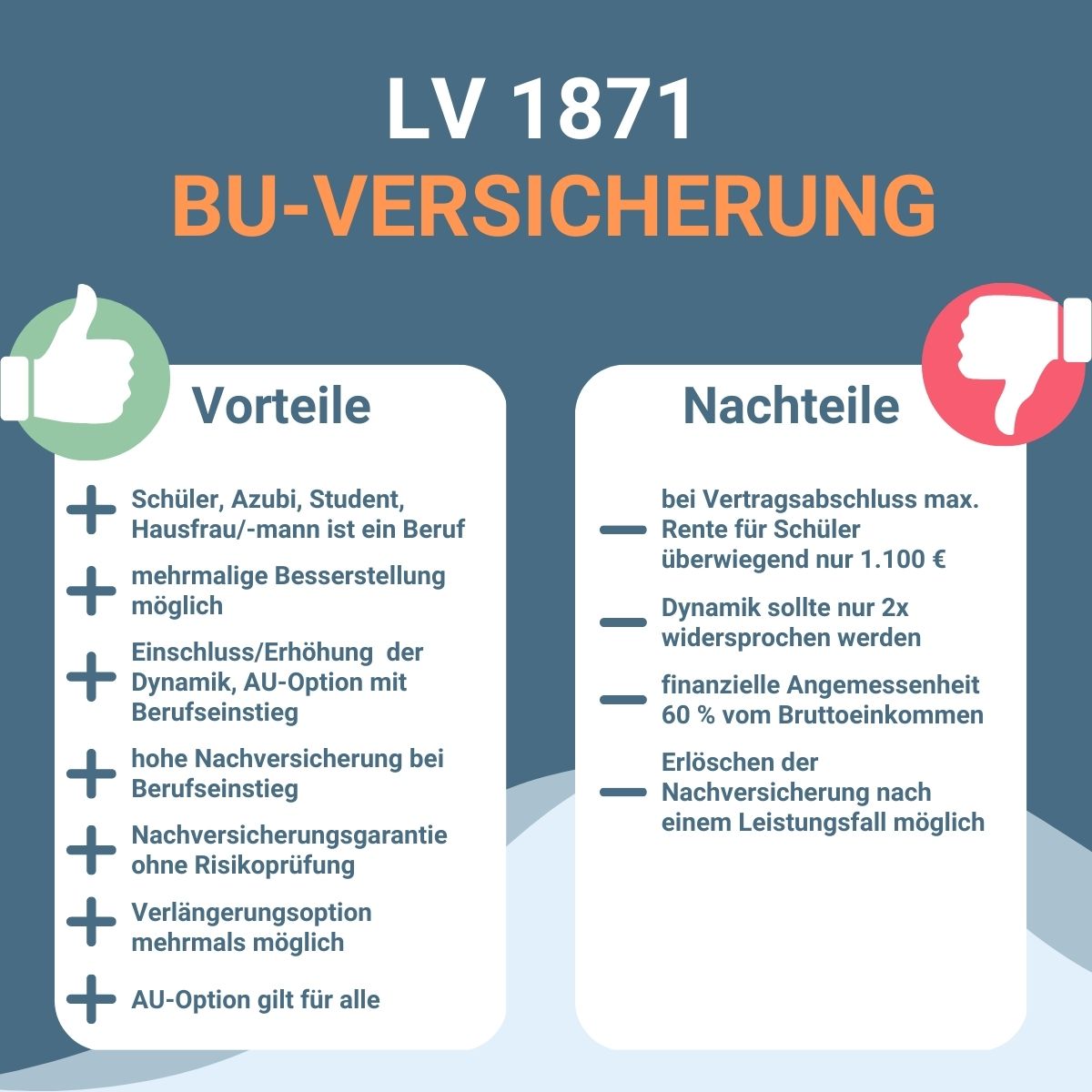

| Vorteile | Nachteile |

| Schüler, Azubi, Student, Hausfrau/-mann ist ein Beruf (keine abstrakte Verweisung möglich) | Mögliche Rentenhöhe für fast alle Schüler nur 1.100 € pro Monat bei Vertragsabschluss |

| Schüler ab 6 Jahren versicherbar, je ehr der Gesundheitszustand festgeschrieben ist, desto besser | Dynamikwiderspruch sollte nur 2 x hintereinander erfolgen (erlischt sonst nach einem Leistungsfall) |

| Mehrmalige Besserstellung möglich (Beitrag kann sich verringern) | Begrenzung der Nachversicherung durch Obergrenze (keine angemessene Nachversicherung für bestimme Berufe möglich) |

| Umfangreiche Nachversicherung durch Karrieregarantie und, neu ab Nov. 2023, auch für Selbständige ohne Risikoprüfung (hohe Flexibilität bei gleicher Berufseinstufung) | Neu ab Nov. 2023 Karrieregarantie für Selbständige: Gewinn der letzten 3 Kalenderjahre muss mind. 30 % höher sein, als im Vergleich zu den 3 davor liegenden Kalenderjahren -> Nachversicherung aber nur um 10 % möglich |

| Nachversicherung um 150 % (neu ab Nov. 2023) der BU-Rente bei erstmaligem Berufseinstieg (notwendige Rentenhöhe kann sofort erreicht werden) | Erlöschen der Nachversicherung nach einem Leistungsfall (keine Anpassung der BU-Rente an Einkommen möglich, für junge Leute besonders nachteilig) |

| Neu ab Nov. 2023 Meister- und Technikergarantie | Finanzielle Angemessenheitsgrenze nur 60 % vom Bruttojahreseinkommen (für Besserverdienende zu wenig) |

| Nachträglicher Einschluss der Dynamik, AU-Option und, neu ab Nov. 2023, Pflege-Option mit Berufseinstieg möglich (gibt Flexibilität) | |

| AU-Option gilt auch für Personen die keine Krankschreibung benötigen (nicht Erwerbstätige, Selbständige, Beamte) | |

| Im Leistungsfall: Konkretisierung der Anforderungen erleichtert die Antragstellung |

Welche Vorteile der Tarif für Schüler, Studierende, Auszubildende und junge Leute bietet, aber auch welche Nachteile Du in Kauf nehmen musst, das erfährst Du genau in diesem Artikel.

Allgemeiner Hinweis zur Wahl von Berufsunfähigkeitsversicherungen

Bevor wir uns der Berufsunfähigkeitsversicherung der Lebensversicherung von 1871 widmen, hier noch zwei allgemeine Hinweise zur Wahl der richtigen Berufsunfähigkeitsversicherung:

- Jeder Tarif passt so gut zu Dir, wie eventuelle Vorerkrankungen es zulassen. Ein Abschluss ohne Ausschlussklausel (AKL) ist in der Regel besseren Bedingungen mit AKL vorzuziehen. (Ausschlussklauseln legen fest, welche Umstände oder Ereignisse nicht durch die Versicherung abgedeckt sind).

- Die Eier legende Wollmilchsau gibt es auch bei Berufsunfähigkeitsversicherungen nicht: günstige und stabile Beiträge, super Bedingungen und im Versicherungsfall eine reibungslose Abwicklung schließen sich aus. Qualität kostet, auch bei der Berufsunfähigkeitsversicherung. Du musst entscheiden, welche Kriterien Dir für Deine Absicherung wichtig sind — hier haben wir für Dich auch einen Artikel zu Kriterien für die Wahl einer Berufsunfähigkeitsversicherung für junge Leute geschrieben.

Das Unternehmen LV 1871

Vermutlich hast Du den Namen Lebensversicherung von 1871 noch nie gehört. Das liegt daran, dass die LV 1871 keine Ladenbüros hat, sondern ausschließlich mit unabhängigen Versicherungsvermittlern, so wie wir es sind, zusammenarbeitet.

Der Firmenbezeichnung kann man das Gründungsjahr und das Geschäftsfeld entnehmen. Benötigst Du eine Sach- (Haftpflicht, Hausrat, KFZ etc.) oder Krankenversicherung, mußt Du Dich woanders umschauen. Die LV 1871 bezeichnet sich als "Spezialist für Berufsunfähigkeit-, Lebens- und Rentenversicherungen".

Wie viele deutsche Versicherungen, ist auch die Lebensversicherung von 1871 einVersicherungsverein auf Gegenseitigkeit (VVaG). Die VVaG ist eine Gesellschaftsform, bei der Du als Kunde Mitglied des Unternehmens wirst. (Doch keine Sorge, anders als vielleicht im Sportvereinen musst Du am Wochenende nicht den Sportplatz mähen).

Der größte Vorteil eines VVaG als Versicherer, liegt für Dich im verantwortungsvolleren Umgang mit Kundenbeiträgen, denn ein VVaG ist den Interessen seiner Kunden verpflichtet. Erwirtschaftete Gewinne kommen Dir zu Gute oder bleiben im Unternehmen, was zu einer höheren finanziellen Stabilität beiträgt.

Bei Aktiengesellschaften hingegen werden Gewinne größtenteils als Dividende an die Aktienbesitzer ausgezahlt.

Der Unterschied zwischen einem Versicherer mit VVaG- oder AG-Rechtsform sollte aber keinen großen Stellenwert bei Deiner Entscheidung — für oder gegen — eine Versicherungsgesellschaft einnehmen. Wie viele unserer Kollegen stehen wir grundsätzlich den VVaGs positiv gegenüber. Aber das Wichtigste für Dich ist der Abschluss einer BU-Versicherung ohne Ausschlussklausel.

Wie solide ist das Unternehmen LV 1871?

Die Solidität eines Versicherungsunternehmens kann man einerseits finanziell sehen und — etwas weiter gefasst — hinsichtlich des Verhaltens im Versicherungsfall.

Immer wieder wird darauf hingewiesen, dass man unbedingt auf die nachfolgenden Kennzahlen achten soll:

- Finanzstärke: Kann der Versicherer sein Leistungsversprechen im Fall der Fälle einlösen oder steht er finanziell auf eher wackeligen Füßen.

- Leistungsquote: Bei wie vielen eingereichten Leistungsfällen kommt es auch zur Zahlung der BU-Rente.

- Prozessquote: Wie oft zieht der Versicherer vor Gericht.

Es ist verständlich, dass es für den Verbraucher einfacher ist, sich im Versicherungsdschungel zu orientieren, wenn er Bewertungen in Buchstaben-, Sternchen- oder sonstigen Zeichen vorfindet. Wenn Du diese Bewertungen zurate ziehst, dann achte darauf, dass der Tarif nicht nur bei Finanztest gut abschneidet, sondern auch bei anderen Portalen.

Unsere Meinung zu Sternchen und Siegel als Bewertung:

- Man kann regelrecht von einer Inflation derartiger Siegel sprechen. Jede Gesellschaft hat inzwischen mehrere super Bewertungen. Meist muss der Versicherer für deren Verwendung zahlen. Welchen Wert ein solches Siegel hat, mag jeder selbst beurteilen — wir meinen jedoch, dass der Wert und die Glaubwürdigkeit abnimmt.

- Zahlen können manipuliert werden, wie man u.a. am Wirecard Skandal sieht und benötigen meist einen Vergleichswert, so auch bei Berufsunfähigkeitsversicherungen: Die Anzahl der Leistungsfälle einer Versicherung ist wenig aussagekräftig, wenn ich die Anzahl der BU-Verträge der jeweiligen Gesellschaft nicht kenne oder den Marktdurchschnitt der Leistungsfälle.

- Die Finanzstärke eines Versicherungsunternehmens kann sich über die Vertragslaufzeit verschlechtern. Was nützt es Dir, wenn der Versicherer bei Vertragsabschluss die Bestnote hatte, jedoch 20 Jahres später, wenn es darauf ankommt, in finanzielle Schieflage geraten ist?

- Wechselt der Vorstand, kann es sein, dass der Versicherer streitlustiger wird. Da mag die aktuelle Bewertung noch so gut gewesen sein, fünf Jahre später weht eventuell ein anderer Wind.

Kurz: Die Kennzahlen solcher Bewertungen sind variabel. Die Bedingungen hingegen sind fix, deshalb sind die Bedingungen — nach einem guten Risikovotum (ob und zu welchen Konditionen Dir eine BU-Versicherung angeboten werden kann) — für uns das Wichtigste bei der Auswahl der für Dich passenden Berufsunfähigkeitsversicherung.

Unsere Erfahrung zur Zusammenarbeit mit der LV 1871

Die Zusammenarbeit mit der LV 1871 ist überwiegend positiv. Die Ansprechpartner sind uns seit Jahren bekannt, was die Kommunikation und Problemlösung doch enorm erleichtern. Es gibt andere Versicherungsunternehmen, die laufend umorganisieren und man wird bei Fragen von Pontius zu Pilatus geschickt, weil sich niemand zuständig fühlt. Das ist bei der LV 1871 besser.

Wie ist der Ablauf von Risikovoranfragen bei der LV 1871?

Bestehen gesundheitliche Beeinträchtigungen, sogenannte Vorerkrankungen oder hast Du Beschwerden, empfiehlt es sich, bei den Versicherern anonyme Risikovoranfragen zu stellen, anstatt sofort den Antrag einzureichen. Selbstverständlich bietet diese Möglichkeit auch die LV 1871 an.

Hier kannst Du nachlesen, warum anonyme Risikovoranfragen sinnvoll sind und was es zu beachten gibt.

Da die LV 1871 auf Berufsunfähigkeitsversicherungen spezialisiert ist, unterhält sie eine eigene Abteilung für Risikovoranfragen. Hier bearbeiten aktuell 13 medizinisch geschulte Mitarbeiter* die anonymen Risikovoranfragen. Die Vergabe von Leistungseinschränkungen in Form von Ausschlüssen oder Risikozuschlägen haben wir immer als nachvollziehbar und fair empfunden. Bei Fragen können wir direkt mit dem jeweiligen Risikoprüfer in Kontakt treten.

Über elftausend* Voranfragen hat die LV 1871 in 2022 beurteilt. Auch komplizierte und umfangreiche Fälle werden, wie auch bei der Alte Leipziger, bearbeitet.

Damit Du eine Vorstellung hast:

Wir sprechen von zehn Seiten aufwärts mit Gesundheitsangaben, Arzt- und/oder Krankenhausberichten, speziellen Fragebögen usw. Einige Gesellschaften lehnen das ab. Deshalb kann es vorkommen, dass man bis zu zehn Tage auf ein Votum (die Antwort auf Deine Risikovoranfrage) warten muss. Für "einfache" Erkrankungen oder Sportarten steht auch bei der LV 1871 ein digitales Tool zur Verfügung, welches sofort ein verbindliches Votum erstellt.

Medizinisch geschulte Mitarbeiter kosten Geld und so sparen sich einige Gesellschaften diese Kosten und haben die Risikoprüfung ausgelagert oder der Prozess ist ausschließlich elektronisch möglich. Wir wissen Gesellschaften zu schätzen, die eine eigene Risikoprüfung unterhalten. Die menschliche Gesundheit ist individuell und so sollte sie auch beurteilt werden.

* Quelle: LV 1871, Stand Jan. 2023

Wie gut läuft die Bearbeitung von Leistungsfällen bei der LV 1871?

Der Leistungsfall ist die Stunde der Wahrheit. Sehr oft fühlen sich die Betroffenen mit dem Ausfüllen der Fragebögen überfordert. Deshalb hat sich die LV 1871 bemüht, in den Allgemeinen Versicherungsbedingungen Stand 01.2023 Klarheit zu schaffen, welche Unterlagen in welchem Umfang benötigt werden. Das Ziel sind maximal drei Kontaktpunkte zum Kunden von der Fallmeldung bis zur Leistungsentscheidung. Ob das immer gelingt wird auch davon abhängen, welcher Weg der Schweigepflichtentbindung gewählt wurde.

Ärgerlich und aufwendig ist für den Erkrankten die Anforderung eines medizinischen Gutachtens. Verlängert dies die BU-Prüfung doch um durchschnittlich 90 Tage. Deshalb ist jetzt verbindlich geregelt, dass nur maximal eine ärztliche Untersuchung je medizinischer Fachrichtung verlangt werden darf.

Gleichwohl sollte jeder Versicherer ausreichend prüfen, ob beanspruchte BU-Renten gerechtfertigt sind, denn ungerechtfertigte Auszahlungen gehen zu Lasten Deiner Beiträge.

Selbstverständlich unterhält auch die LV 1871 eine eigene Abteilung für die Leistungsregulierung. Inklusive eines Gesellschaftsarztes* und einer Psychologin* umfasst die Abteilung 14 Mitarbeiter*, die in 2022 rund 650* neue Leistungsfälle prüften.

Wie bei den Top-Anbietern üblich, betreut ein Sachbearbeiter einen Leistungsfall von Anfang bis Ende. Das ist sehr angenehm, muss man seine Erkrankung und den Verlauf nicht immer wieder neu schildern. Außerdem fällt es nicht jedem leicht, über seine Situation zu sprechen. Da hilft es sehr, wenn man seinen Ansprechpartner kennt.

Ebenfalls positiv ist die sogenannte Außenregulierung: nicht alles lässt sich mit Worten beschreiben. Manchmal muss man vor Ort sein, um das richtige Bild zu erhalten.

Der Außenregulierer fährt zum Erkrankten, um die Auswirkung einer Krankheit besser beurteilen zu können und/oder sich eine Vorstellung vom Arbeitsplatz und seinen Belastungen zu machen. Vielleicht hast Du das auch schon einmal erlebt: Jemand hat Dir etwas über einen bestimmten Beruf erzählt und einige Zeit später hattest Du Gelegenheit, das Ganze selbst und genauer unter die Lupe zu nehmen — dabei musstest Du feststellen, dass Deine Vorstellung nicht mit der Realität in Einklang standen.

* Quelle: LV 1871, Stand Jan. 2023

Die BU-Versicherung der LV 1871

Die Lebensversicherung von 1871 gehört mit rund 180.000 BU-Verträgen (Quelle: LV 1871, Stand 2021) zu den kleineren BU-Versicherern.

| Gesellschaft | Anzahl Verträge im Bestand |

| Allianz | 2.943.810 |

| Generali | 1.333.902 |

| Nürnberger | 1.000.812 |

| AXA/DBV | 875.344 |

| Alte Leipziger | 664.788 |

| R+V | 576.675 |

| Debeka | 557.953 |

| SwissLife | 538.357 |

| Zurich | 462.292 |

| HDI | 461.376 |

Quelle: Morgen & Morgen (05/2022)

Doch Vertrag ist in dem Fall nicht gleich Vertrag, womit wir wieder bei den Zahlen sind:

Die Allianz hat sehr viele BU-Zusatzversicherungen mit einer geringen Rentenhöhe im Bestand, so dass die durchschnittliche BU-Monatsrente unterhalb 770 Euro liegt (Quelle: Werte verifiziert durch MORGEN & MORGEN GmbH, Stand: M&MOffice 4.75.00, Abb. D V22025, Stand: 05/2022). Bei der LV 1871 liegt die BU-Monatsrente im Durchschnitt dagegen über 1.500 Euro (Quelle: LV 1871, Stand 2021).

Die hohe BU-Rente resultiert daraus, dass die LV 1871 überwiegend selbständige BU-Verträge im Bestand führt und das Klientel hauptsächlich Akademiker sind. Das hohe Einkommen bei Berufseinstieg erfordert eine vergleichsweise hohe BU-Rente.

Die LV 1871 bewirbt ihre Golden BU mit: "Die Berufsunfähigkeitsversicherung für MINT-Berufe" (Mathematik, Informatik, Naturwissenschaften, Technik). Damit ist der Fokus klar. Handwerkliche Berufe sind bei der LV 1871 im Marktvergleich teuer.

Ob die LV 1871 die beste Berufsunfähigkeitsversicherung für die sogenannten Besserverdiener bietet, klären wir in diesem Beitrag. Untersucht wird die selbständige Berufsunfähigkeitsversicherung Golden BU.

Vor- und Nachteile der BU-Antragsfragen der LV 1871 (Stand 01.2023)

Alles beginnt mit dem Antrag, beziehungsweise mit Deinen Antworten auf die Antragsfragen. Wie üblich, wird auch bei der LV 1871 die Frage nach gefährlichen Sportarten gestellt. Das Problem: Einige Kunden schätzen ihren Sport als ungefährlich ein, im Gegensatz zum Versicherer.

Beispiel: Ein Kunde von uns hatte zuvor bei der Hannoverschen einen Vertrag abgeschlossen und erhielt einen Zuschlag von 300 % auf den Beitrag, weil er Cross-Country-Bike fährt. Der Beitrag war ihm zu hoch, deshalb kam er zu uns. Wir fragten bei unseren favorisierten Gesellschaften nach und konnten ihn bei der LV 1871 ohne Zuschlag versichern. Wichtig für Dich, übst Du eine gefährliche Sportart aus, dann lass Dein Risiko vor Vertragsabschluss prüfen. Gern durch uns. So ersparst Du Dir Zeit und Mühe und erlebst keine unangenehmen Überraschungen.

Auch geplante Auslandsaufenthalte solltest Du vor Vertragsabschluss prüfen lassen. Die LV 1871 möchte wissen, ob Du Dich innerhalb der nächsten 12 Monate mehr als drei Monate außerhalb der EU aufhalten wirst. Für jede Versicherung ist diese Information wichtig, weil die Gesundheitsversorgung oder die Unterbringung in einem Krankenhaus in vielen Teilen der Welt nicht europäischem Standard entspricht. Auch besteht die Gefahr, sich in subtropischen Gefilden mit Krankheiten anzustecken, die in Deutschland selten sind oder garnicht vorkommen. Aus diesem Grund wird bei Vertragsabschluss in der Regel ein Zuschlag erhoben. Selbstverständlich haben Reisen, die nach Vertragsabschluss geplant werden, keinen Einfluss auf Deinen Vertrag.

Die gute Nachricht: Den Risikozuschlag aufgrund eines Auslandsaufenthaltes kann man bei der LV 1871 sofort nach der unversehrten Rückkehr überprüfen lassen. Bist Du gesund in Deutschland eingetroffen, entfällt der Zuschlag.

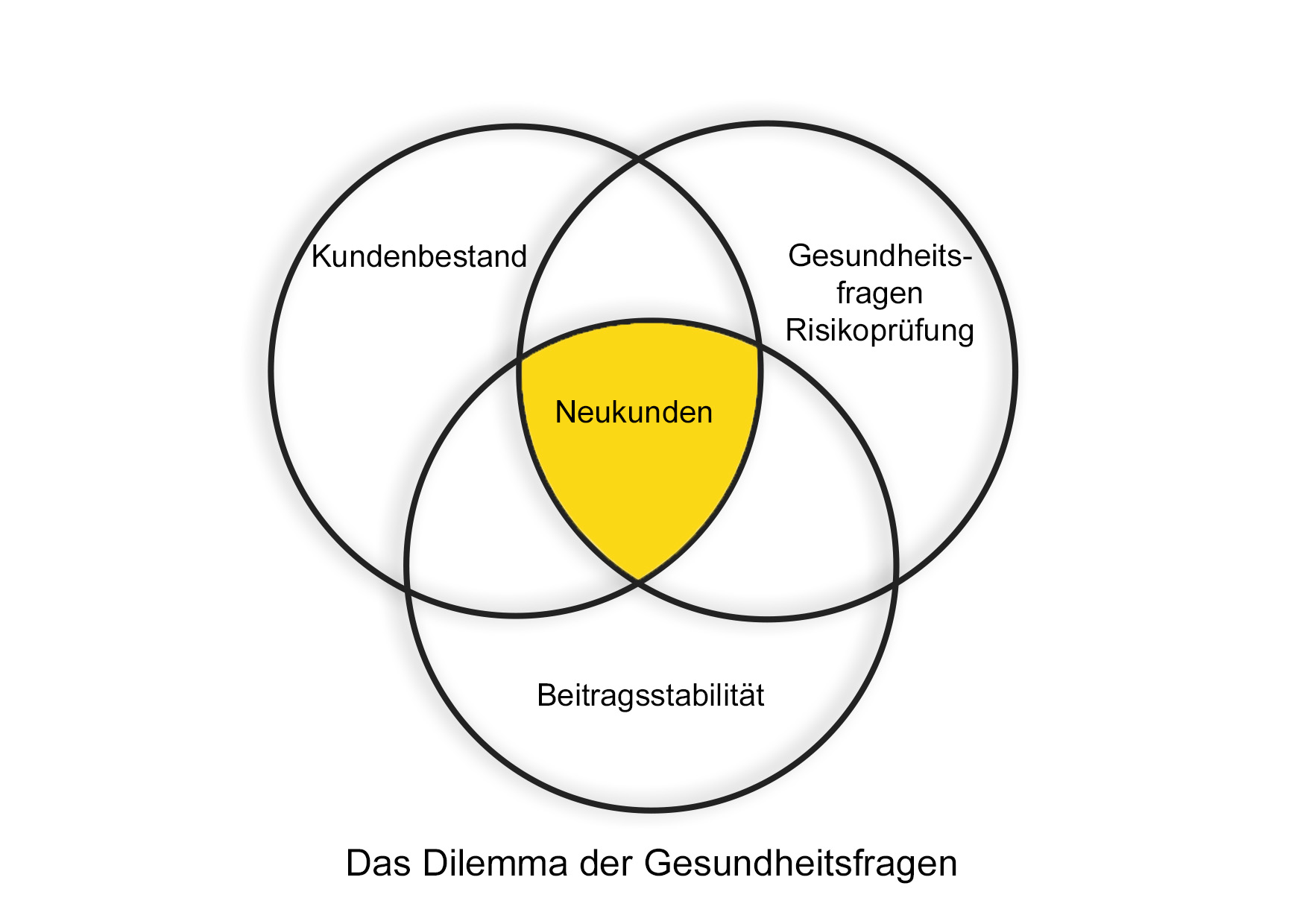

Was ist der Zusammenhang von Gesundheitsfragen, Beitragsstabilität und Kundenbestand?

Eine strenge Risikoprüfung fördert die Beitragsstabilität, kann aber zu weniger Neukunden führen, da sie für den Antragsteller negativ sein kann, gleichzeitig beeinflusst der Bestand an Kunden die Risikoprüfung.

Der größte Teil der Risikofragen entfällt auf den Gesundheitszustand. Hier beginnt ein Dilemma. Je mehr Fragen ein Versicherer stellt, je unspezifischer diese gestellt sind und je länger der Rückfragezeitraum, desto mehr Krankheiten und Beschwerden wird der Versicherer in der Regel von einem Antragsteller erfahren. Hat die Gesellschaft eine funktionierende Risikoprüfung, werden vermutlich mehr Ablehnungen ausgesprochen, Zuschläge oder Ausschlüsse vergeben, als im Marktdurchschnitt üblich.

Einerseits bedeutet diese strenge Risikoprüfung, dass Versicherungsfälle in den ersten Jahren nach einem Vertragsabschluss weniger oft vorkommen. Und das ist wichtig für die Beitragsstabilität. Andererseits führt das, aufgrund schlechterer Voten, zu weniger Neukunden.

Der Bestand an Kunden hat aber wiederum einen Einfluss auf die Risikoprüfung. Vereinfacht gesagt, je mehr Beitragszahler ein Tarif hat, desto mehr Versicherte mit kleineren Beschwerden kann dieser verkraften.

Eine strenge Risikoprüfung bzw. umfangreiche Gesundheitsfragen sind für den Antragsteller negativ, für den bereits Versicherten eher positiv.

Verkürzte Risikofragen bei der Golden BU

Bist Du nicht älter als 35 Jahre, kannst Du bei der LV 1871 von den vereinfachten Gesundheitsfragen profitieren. Diese gelten für Schüler (Gymnasium/FOS/BOS), eine Vielzahl von kaufmännischen Berufen, Studierende und Akademiker (hier findest Du die aktuellen Aktionen).

Ende 2022 hat die LV 1871 die Beiträge für eine Vielzahl von Berufen gesenkt und gleichzeitig die vereinfachte Gesundheitsprüfung verschärft:

- Abfragezeiträume verlängert: Beratung/Behandlung wegen Alkohol- oder Drogenkonsum von fünf auf zehn Jahre,

- zusätzliche Fragen aufgenommen: wurden innerhalb der letzten 12 Monate kontroll- oder behandlungsbedürftige Befunde festgestellt: Laboruntersuchungen, Röntgen/CT/MRT, Ultraschall, EKG,

- Fragen präzisiert: zukünftig sind auch Operationen der letzten zehn Jahre und geplante der kommenden 12 Monate anzugeben. Viele Operationen werden heute ambulant durchgeführt und wären bisher nur angabepflichtig gewesen, wenn diese in den vergangenen fünf Jahren stattgefunden haben, denn es wurde seither nur nach stationären Aufenthalten der letzten zehn Jahre bzw. geplanten stationären Behandlungen der kommenden 12 Monate gefragt.

Außerdem variieren die verkürzten Gesundheitsfragen je nach Beruf der versicherten Person, der gewünschten Rentenhöhe und dem Alter. Kurz gesagt, es ist kompliziert geworden und deshalb gibt es hier keine weiteren Erläuterungen.

Gleichwohl darf an dieser Stelle Kritik geäußert werden. Die Gesellschaften führen bei Schülern der gymnasialen Oberstufe, sowie den später vielleicht einmal gut verdienenden Studierenden und den Jungakademikern inzwischen einen regelrechten Beitragskampf — wir fragen uns immer wieder, wo das hinführen soll. Für Dich ist es natürlich gut, wenn Du aufgrund dieser Beitragskämpfe weniger bezahlen mußt. Wir betrachten diese Entwicklung kritisch und hoffen, dass langfristig die Leistungsfähigkeit nicht darunter leidet.

Erfüllst Du die Voraussetzungen der vereinfachten Risikoprüfung, so ist der Antragsprozess zumindest schnell durchlaufen. Andernfalls müssen die normalen Gesundheitsfragen beantwortet werden, die im folgenden Kapitel näher betrachtet werden.

Normale Gesundheitsfragen im Tarif Golden BU

Damit Du einen Eindruck von der Fragestellung gewinnst, werden nur einige Fragen exemplarisch herausgepickt. Dies soll Dir verdeutlichen, warum wir in einem ersten Gespräch Deinen Gesundheitszustand abfragen. Der Gesundheitszustand bildet (in Kombination mit den Antragsfragen der Versicherer und unserer Erfahrung) die Vorauswahl für die anschließende Beratung.

Betrachten wir zunächst die Rückfragezeiträume:

Krebserkrankungen sind ohne Rückfragezeitraum anzugeben. Übrigens seit 2023 auch bei den vereinfachten Gesundheitsfragen. Es gibt Gesellschaften, die den Zeitraum auf die letzten fünf Jahre, bzw. zehn Jahre bei Strahlen-/Chemotherapie begrenzen.

Operationen, auch ambulante, sind ebenso wie stationäre Krankenhaus-, Kur- oder Rehaaufenthalte rückwirkend für die letzten zehn Jahre aufzuführen und, wenn solche für die nächsten 12 Monate geplant oder vorgesehen sind. Der Zehnjahreszeitraum ist durchaus üblich. Sehr wenige Gesellschaften, u.a. Baloise und Nürnberger, fragen nur nach den letzten fünf Jahren.

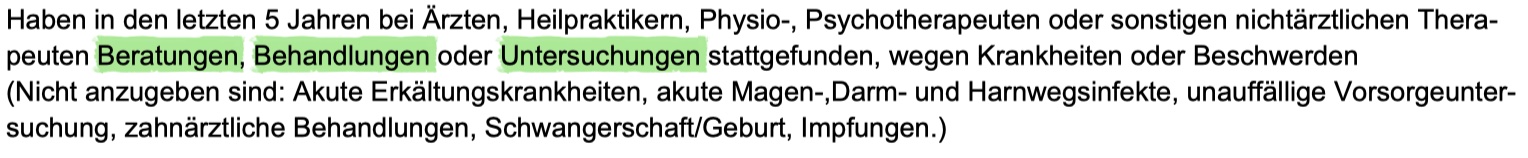

Ebenfalls marktüblich ist der Zeitraum von fünf Jahren für alle Erkrankungen, deretwegen Du bei Ärzten, Heilpraktikern, Physio-, Psychotherapeuten oder sonstigen nichtärztlichen Therapeuten in Beratung oder Behandlung warst oder Untersuchungen stattfanden, beziehungsweise aktuell stattfinden.

Doch Obacht: Beschwerden in den letzten sechs Monaten müssen angegeben werden.

Beispiel: Treten bei Mädchen oder jungen Frauen einmal im Monat Kopfschmerzen im Zusammenhang mit der Periode auf, sind diese anzugeben, auch wenn kein Arzt aufgesucht wurde.

Positiv: Beschwerden sind nur für die letzten sechs Monate rückwirkend anzugeben. Es gibt einige Versicherer, bei denen Beschwerden über den gesamten Rückfragezeitraum angegeben werden müssen. Für Dich wäre es noch besser, wenn auf die Angabe von Beschwerden ganz verzichtet würde. Womit wir wieder bei dem oben beschriebenen Dilemma der Gesundheitsfragen sind.

Die genannten Zeiträume gelten ebenfalls für psychische Erkrankungen, hierzu zählen bspw. auch AD(H)S, Legasthenie, Entwicklung- oder Sprachstörungen. Uns ist nur eine Gesellschaft bekannt, die Baloise (Antrag für junge Leute), bei der Erkrankungen der Psyche nur in den letzten drei Jahre relevant sind. Es gibt aber weiterhin Gesellschaften, die psychische Erkrankungen zehn Jahre zurückfragen.

Die folgende Frage zu körperlichen Beeinträchtigungen wird nicht nur von der LV 1871, sondern von vielen Versicherern gestellt:

Hast Du bspw. eine Wirbelsäulenverkrümmung oder seit Geburt nur eine Niere, musst Du dies angeben. Bestehen keine Beschwerden aufgrund dieser Beeinträchtigungen, so prüfe auf jeden Fall, ob die vereinfachte Risikoprüfung für Dich möglich ist, weil hier die Frage nicht gestellt wird.

Am besten suchst Du Dir einen Berater Deines Vertrauens, der Dich bei den Antragsfragen und einer eventuellen Risikoprüfung unterstützt. Wir freuen uns, wenn wir dies sein dürfen.

Vor- und Nachteile des BU-Tarifs Golden BU (Stand 01.2023)

Der Tarif Golden BU erfüllt alle Standards einer Berufsunfähigkeitsversicherung (und einiges mehr).

Zu den Standards zählen u.a.:

- Verzicht auf abstrakte Verweisung

- Prognosezeitraum von sechs Monaten

- rückwirkende Rentenzahlung

- weltweiter Versicherungsschutz

- keine Meldung bei Aufnahme eines gefährlichen Hobbys oder Berufswechsel etc.

Wir betrachten überwiegend die Punkte, die in den Ratings (Bewertungen der Versicherer) oft unberücksichtigt bleiben, die wir aber als wichtig für junge Menschen ansehen. Wir beginnen mit allgemeinen Tarifmerkmalen und gehen danach auf Vor- und Nachteile für die einzelnen Gruppen junger Leute ein.

Was ist für die LV 1871 ein „Beruf“?

Mit einer beruflichen Tätigkeit verbinden wir üblicherweise eine Erwerbstätigkeit. Das bedeutet Hausfrauen/-männern, Schüler, Studenten und Auszubildende gehören nicht dazu. Aber auch diese Gruppen benötigen einen Schutz. Deshalb ist es sehr wichtig, dass die LV 1871 klarstellt: "Berufe im Sinne dieser Bedingungen sind auch die Tätigkeiten von Schülern, Auszubildenden, Studenten und Hausfrauen/-männern. "Fehlt diese Klarstellung, kann der Versicherer im Leistungsfall abstrakt verweisen. Genau das wollen wir vermeiden.

Beispiel: Du bist Schüler und kannst die gymnasiale Oberstufe aufgrund einer Erkrankung nicht mehr besuchen. Der Versicherer verweist auf einen Ausbildungsberuf, welcher noch ausgeübt werden könnte (Stichpunkt abstrakte Verweisung).

Wurde der Abschluss der BU-Versicherung während der Schulzeit versäumt und wird ein Freiwilliges Soziales Jahr, ein Freiwilliges Ökologisches Jahr oder Bundesfreiwilligendienst begonnen, kannst Du Dich bei der LV 1871 trotzdem versichern. Schwieriger wird es, wenn Du Work & Travel machen möchtest, Dich für ein Berufskolleg entschieden hast oder Dich in Elternzeit befindest, in den Fällen gibt es eine individuelle Prüfung, ob der Versicherungsschutz angeboten werden kann.

Konkrete Verweisung im Tarif Golden BU

Bei der konkreten Verweisung übst Du tatsächlich eine Tätigkeit aus und beziehst gleichzeitig die vereinbarte Rente. Ob die Tätigkeit fachfremd ist, bspw. Zeitung austragen oder Deiner Ausbildung entspricht, nur mit anderen Schwerpunkten, ist dabei von Bedeutung (siehe hierzu auch die Kapitel: Studenten, Auszubildende, medizinische Berufe und junge Leute). Die konkrete Verweisung ist Bestandteil aller BU-Bedingungen, abgesehen von den Tarifen der DANV (Deutsche Anwalts- und Notarversicherung).

Beispiel: Ein Chirurg reagiert allergisch auf die bei den Operationen notwendigen Schutzhandschuhe und kann deshalb keine Operationen mehr durchführen. Das Krankenhaus bietet ihm an, Gutachten zu schreiben. Da er keine weiteren Einschränkungen hat, nimmt er das Angebot an und übt nun konkret eine andere berufliche Tätigkeit aus.

Es stellt sich die Frage:

Ist es noch gerechtfertigt, dass die BU-Rente gezahlt wird? Das hängt bei der LV 1871 von folgenden Voraussetzungenab:

- das Leistungsvermögen für die neue Tätigkeit muss mindestens 50 % betragen und

- die versicherte Person muss über die Ausbildung und die Fähigkeiten verfügen, die zur Ausübung der neuen Tätigkeit erforderlich sind und

- die Tätigkeit muss der bisherigen Lebensstellung der versicherten Person entsprechen. Die bisherige Lebensstellung, bezieht sich auf die Zeit vor Beginn der gesundheitlichen Beeinträchtigung. Sie ergibt sich aus dem erzielten Einkommen und der sozialen Wertschätzung des Berufs, je höher die Ausbildung, desto höher i.d.R. die Lebensstellung, und

- eine Minderung des regelmäßigen Bruttoeinkommens von 20 % oder mehr, gegenüber dem bisher ausgeübten Beruf, ist unzumutbar. Bei Selbstständigen zählt der Gewinn vor Steuern.

Du bist bei der LV 1871 nicht verpflichtet, von Dir aus die Aufnahme einer anderen Tätigkeit oder die Rückkehr an Deinen Arbeitsplatz zu melden. Das ist bequem und bewahrt Dich davor, eventuell zu viel gezahlte Renten zurückzahlen zu müssen. Bei den meisten Gesellschaften muss die Rückkehr ins Arbeitsleben gemeldet werden. Hier ist es erst im Zuge der sogenannten Nachprüfung der Fall.

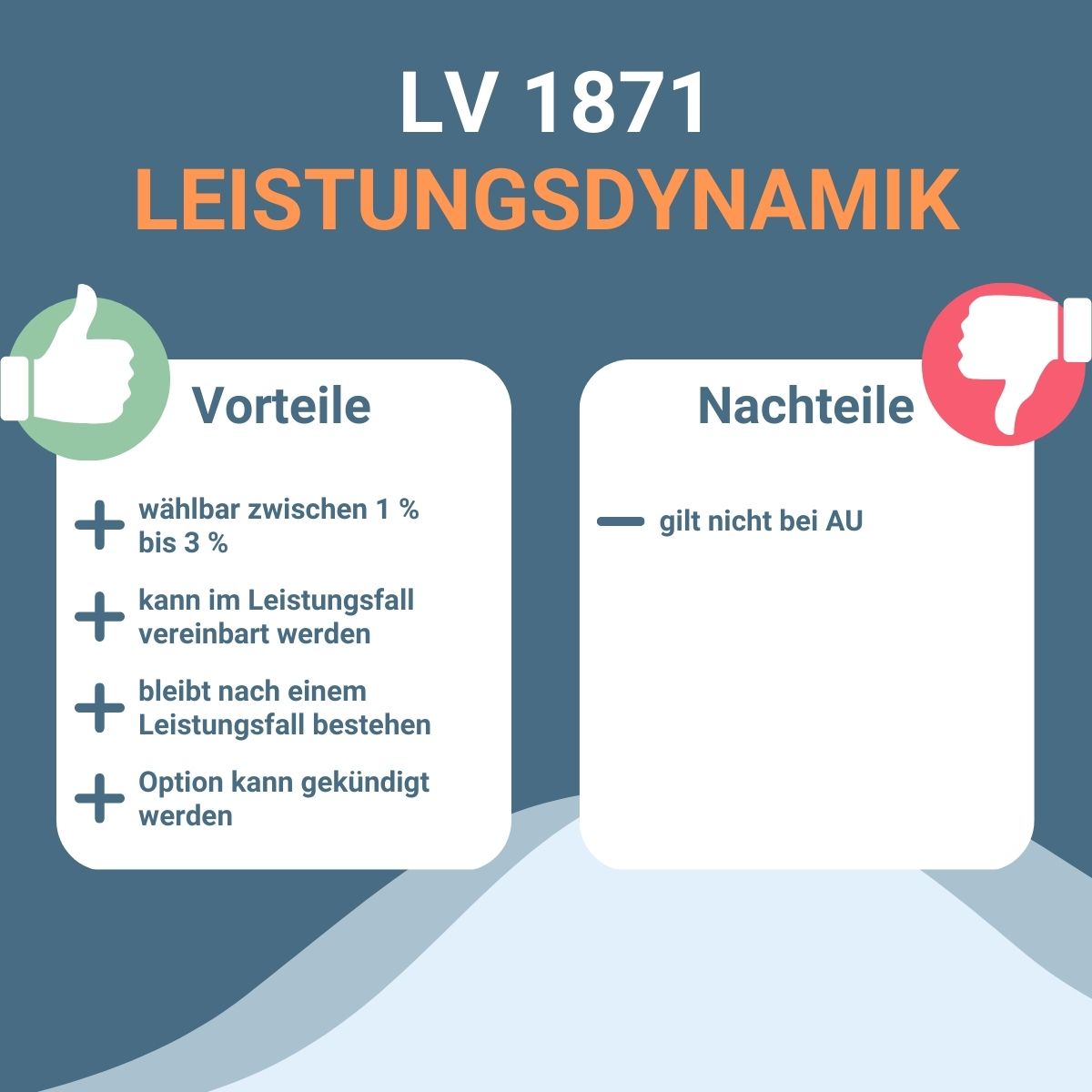

Planmäßige Erhöhung der Beiträge und Leistungen im Tarif Golden BU

Üblicherweise ist Dein letzter Beitrag die Basis für die jährliche Dynamik. Dieser Beitrag wird um den von Dir gewählten Prozentsatz erhöht, dadurch steigt auch die BU-Rente. Die LV 1871 bietet verschiedene Basiswerte an (siehe hierzu auch das Kapitel: Optionen zum BU-Tarif).

Die Dynamik solltest Du unbedingt bei Vertragsabschluss vereinbaren, auch wenn Du noch Schüler, Auszubildender oder Student bist, da Du den jährlichen Dynamiknachtrag ablehnen kannst.

Leider sehen wir diese Widerspruchsreglung negativ: Du kannst die Dynamik so oft ablehnen, wie Du möchtest. ACHTUNG: Hast Du zweimal hintereinander widersprochen, wirst Du nicht mehr automatisch angeschrieben, sondern musst von Dir aus auf LV 1871 zugehen, wenn Du die Erhöhungen wieder möchtest. Diese Regelung ist aus zwei Gründen kritisch:

- Die meisten Menschen werden nach ein paar Jahren vergessen haben, dass die Möglichkeit des Wiedereinschlusses besteht und laufen so in die Falle einer zu geringen BU-Rente.

- Wurden in den letzten drei Jahren vor Eintritt eines temporären Versicherungsfalls keine Erhöhungen durchgeführt, erlischt das Recht auf Erhöhungen im Rahmen der Dynamik, wenn man genesen ist und wieder studiert oder arbeitet. Da man bereits nach zweimaligem Widerspruch nicht mehr angeschrieben wird, muss man der LV 1871 mitteilen, dass die Dynamik für das folgende, dritte Jahr gewünscht ist. Wird diese Mitteilung vergessen, so steht man nach einem Leistungsfall ohne Dynamik da. Es ist wünschenswert, wenn die Zeiträume aufeinander abgestimmt werden.

Der Erhalt der Dynamik ist mir besonders wichtig, weil wir überwiegend junge Menschen absichern, weshalb die Vertragslaufzeit sehr lang ist und die vereinbarte Rentenhöhe oft nur 1.000 Euro pro Monat beträgt. Den Dynamikwiderspruch haben viele Mitbewerber besser geregelt.

Positiv: Die Erhöhungen werden bis zum Ablauf der ursprünglich vereinbarten Beitragszahlungsdauer durchgeführt. Da fällt es nicht ins Gewicht, dass bei einer Vertragsverlängerung aufgrund Anhebung der Regelaltersgrenze keine Erhöhungen mehr erfolgen. Bei der Baloise bspw. endet die Beitragsdynamik mit dem 55. Lebensjahr.

Regelung bei Zahlungsschwierigkeiten im Tarif Golden BU

Es kann immer Zeiten geben, in denen man jeden Cent umdrehen muss. Für den Fall bieten die Versicherer unterschiedliche Möglichkeiten an. Wichtig sind diese Reglungen, damit Dein Vertrag erhalten bleibt. Ansonsten müsstest Du kündigen, später neu abschließen und damit auch die Gesundheitsfragen wieder beantworten.

Die LV 1871 bietet Dir zwei Wege an:

- Beitragsfreistellung: Du hast vorübergehend keinen Versicherungsschutz, deshalb ist das die absolute Notlösung.

- Stundung: befristete Aussetzung der Beitragszahlung und spätere Nachzahlung, der Versicherungsschutzes bleibt erhalten.

Nachfolgend betrachten wir die Stundung. Diese ist bei der LV 1871 bereits möglich, wenn die Beiträge der ersten 12 Monate nach Vertragsabschluss vollständig bezahlt sind. Einige Gesellschaften bieten das erst nach dem dritten Versicherungsjahr an oder wenn eine gewisse Deckungssumme erreicht ist.

Der Stundungszeitraum beträgt maximal 24 Monate, bei Elternzeit maximal 36 Monate und kann während der Vertragslaufzeit mehrmals in Anspruch genommen werden, wenn die gestundeten Beiträge ausgeglichen sind. Das ist großzügig, verursacht eine Stundung doch bürokratischen Aufwand. Andere Gesellschaften begrenzen den Zeitraum auf 24 Monate über die gesamte Vertragslaufzeit. Beispiel: Nach einer Zeit der Berufstätigkeit schließt Du ein Masterstudium an. Um Dich finanziell zu entlasten, nutzt Du die 24-monatige Stundung. Solltest Du später einmal arbeitslos werden, kannst Du bei der LV 1871 den Service erneut in Anspruch nehmen.

Die ausstehenden Beiträge können in einem Betrag, über maximal 48 Monate oder einer Erhöhung der zukünftigen Beiträge zurückgezahlt werden. Hat man die letzte Variante gewählt, ist eine erneute Stundung nur möglich, wenn der Stundungszeitraum von 24 Monaten noch nicht ausgeschöpft ist oder ausstehende auf die restliche Beitragszahlungsdauer verteilte Raten einmalig nachgezahlt werden. Diese Zeiträume und Rückzahlungsmöglichkeiten sind sehr moderat und liegen über dem Marktdurchschnitt.

Übrigens, für den Stundungszeitraum werden keine Zinsen berechnet. Das ist inzwischen marktüblich.

Gestaltungsmöglichkeiten im Tarif Golden BU

Zu den Gestaltungsmöglichkeiten gehören:

- die Nachversicherung,

- die Verlängerungsgarantie,

- die Überprüfung des Beitrages nach einem Berufswechsel (Besserstellung),

- die Übernahme der Risikoprüfung bei einem Wechsel in eine neue Basisrentenversicherung mit Berufsunfähigkeitszusatzversicherung (auf diesen Punkt wird nicht näher eingegangen).

Alle Merkmale sind bereits Bestandteil des Tarifes, d.h. eine erneute Risikoprüfung findet nicht statt.

Nachfolgend werden Punkte erwähnt, die allgemein gültig sind. In den Kapiteln für Schüler, Auszubildende, Studenten und junge Leute findest Du die speziellen Regelungen.

Nachversicherungsgarantie

Die Nachversicherung ermöglicht Dir, die Rente sprunghaft zu höhen. Im Gegensatz zur Dynamik, bei der die Erhöhung der BU-Rente jährlich und in homöopathischen Dosen erfolgt. Allerdings sind Erhöhungen nur bis zu einer Obergrenze möglich (siehe den Absatz: Regelungen für die Nachversicherung).

Ereignisunabhängige Nachversicherung

Du hast das Recht, die BU-Rente alle drei Jahre ohne einen Grund, ein Ereignis oder Anlass - alles gängige Begriffe in den Bedingungen — um maximal 250 Euro zu erhöhen. Das ist allerdings nur möglich, wenn gar keine Nachversicherung in den letzten drei Jahren statt fand.

Allerdings gibt es eine Wartezeit von drei Jahren ab Beginn der jeweiligen ereignisunabhängigen Nachversicherung. D.h. tritt der Versicherungsfall innerhalb dieser drei Jahre ein, wird die Erhöhung rückabgewickelt. Auf den ersten Blick mag das ungerecht sein. Es dient jedoch der Beitragsstabilität, denn jeder, der eine negative Krankheitsdiagnose erhält, würde sonst die BU-Rente noch schnell erhöhen, bevor eventuell eine Berufsunfähigkeit eintritt.

Die ereignisunabhängige Nachversicherung bei der LV 1871 ist eine ausgesprochen großzügige und flexible Regelung. Üblich ist die anlasslose Nachversicherung innerhalb der ersten fünf Vertragsjahre, da hatte der Versicherer das Risiko gerade geprüft.

Ereignisabhängige Nachversicherung

Der Vorteil der ereignisabhängigen Nachversicherung gegenüber der ereignisunabhängigenbesteht darin, dass die Erhöhung größer ausfallen kann. Die Beantragung muss innerhalb von 12 Monaten nach Eintritt eines Ereignisses erfolgen.

Im November 2023 wurden die Anlässe zur Nachversicherung erweitert.

Zu den üblichen nachfolgenden Gründen zur Nachversicherung:

- Heirat, Geburt oder Adoption eines Kindes, Scheidung, Wechsel in die Selbstständigkeit, Kauf einer Immobilie u.v.m

sind ab November 2023 folgende neue bzw. geänderte Anlässe zur Nachversicherung hinzugekommen:

- Wiederaufnahme der beruflichen Tätigkeit in Voll- oder Teilzeit nach der Elternzeit, wenn eine Erhöhung nicht bereits aufgrund der Geburt oder Adoption eines Kindes stattgefunden hat. D.h. die Erhöhung aufgrund Familienzuwachs ist auch viel später noch möglich,

- Erhöhung des regelmäßigen Bruttoeinkommens um 10 Prozent, jetzt auch ohne die Voraussetzung eines Arbeitgeberwechsels, einer Beförderung oder einer Arbeitszeiterhöhung (in dem Fall beträgt die Erhöhung max. 500 Euro/Monat).

Pro Erhöhung darf die monatliche Rente maximal um 50 Prozent der aktuellen Rente steigen.

Eine besondere Nachversicherung besteht für Berufseinsteiger, siehe dazu die Kapitel: Studenten und Auszubildende.

Wir weisen Dich auf die Möglichkeit der Nachversicherung hin. Du entscheidest, ob und in welcher Höhe Du nachversichern möchtest. Deshalb ist uns ein jährliches Telefonat wichtig, damit keine Frist verstreicht.

Regelungen für die Nachversicherung

Nachversicherungen sind bis zum Alter von 50 Jahren möglich. Bislang ist uns kein höheres Alter hierfür bekannt.

Wie erwähnt, findet keine erneute, individuelle Risikoprüfung statt, d.h. keine Fragen nach

- Deinem aktuellen Gesundheitszustand, Größe, Gewicht, Raucherstatus,

- Deinem aktuellen Beruf auch, wenn dieser ein höheres Risiko hat,

- der Aufnahme einer gefährlichen Sportart,

- eines bevorstehenden Auslandsaufenthaltes.

Alle diese Punkte haben keine Auswirkung auf den neuen Beitrag. Es findet einzig eine Prüfung der finanziellen Angemessenheit statt. Dies bedeutet, Deine BU-Rente muss in einem angemessenen Verhältnis zu Deinem Einkommen stehen. Für alle beantragten Erhöhungen gilt, dass sie leider nur 60 % des regelmäßigen jährlichen Bruttoeinkommens betragen dürfen. Die Höhe von 60 % ist zwar marktüblich, wenn sich die LV 1871 aber auf die sogenannten Besserverdiener spezialisiert, sollte die Angemessenheitsgrenze doch 70 % des Bruttoeinkommens betragen, wie es bei der Alte Leipziger oder Nürnberger der Fall ist.

Da Schüler, Studierende, Hausfrauen/-männer etc. kein Einkommen haben, bzw. Auszubildende nur ein geringes, hat die LV 1871 für diese Berufsgruppen eine für sie angemessene Rentenhöhe festgelegt. Diese findest Du für Schüler, Studierende und Auszubildende in den Kapiteln über die Vor- und Nachteile der jeweiligen Gruppe.

Viele Gesellschaften führen die Nachversicherungen ohne erneute Gesundheitsprüfung durch, doch nur wenige ohne erneute Risikoprüfung. Das ist verständlich, birgt es doch die Gefahr für den Versicherer, eine höhere Rentenleistung ohne Beitragsausgleich für ein höheres Risiko anbieten zu müssen. Aus diesem Grund, sollten die Beiträge der Versicherer, die die Nachversicherung ohne Risikoprüfung anbieten, per se bereits höher sein.

Positiv zu erwähnen ist, dass die Nachversicherungen auch möglich sind, wenn bei Vertragsabschluss Zuschläge oder Leistungsausschlüsse vereinbart wurden. Es gibt Gesellschaften, die die Nachversicherung in dem Fall ausschließen, zum Beispiel bei der AXA.

Die Rentenerhöhungen werden im bestehenden Vertrag durchgeführt, d.h. die bei Vertragsabschluss bestehenden Bedingungen und gewählten Optionen gelten auch für die Nachversicherungen (Ausnahme: Zukunftsgarantie für Schüler, Studenten und Auszubildende, siehe Kapitel Vor- und Nachteile der jeweiligen Gruppen). Das macht es für Dich übersichtlich, weil Du nur einen Vertrag verwalten musst. Allerdings kannst Du auch keine Anpassungen vornehmen, wenn Du bspw. die Arbeitsunfähigkeits-Option für die Nachversicherung überflüssig findest, diese im Ursprungsvertrag aber gern behalten möchtest.

Die BU-Rente kann mit den Nachversicherungen nicht unendlich erhöht werden, auch nicht, wenn die finanzielle Angemessenheit gegeben ist. Alle Gesellschaften haben Grenzen gesetzt. Die LV 1871 hat für jede Berufsgruppe eine sogenannte Obergrenze festgelegt und diese in 2023 für viele Berufsgruppen erhöht.

Die Obergrenze kannst Du Deinem Angebot und dem Versicherungsschein entnehmen. Wird der Beruf während der Vertragslaufzeit gewechselt, berechnet die LV 1817 die Obergrenze auf Wunsch neu. Eine Herabsetzung ist ausgeschlossen. Hast Du mit den Nachversicherungen die Obergrenze erreicht, wird die BU-Rente über die Dynamik weiter erhöht.

Warum handhabt die LV 1871 das Thema Obergrenze so differenziert und kompliziert? Warum haben nicht alle Schüler, Studierende und Auszubildende die selbe Obergrenze von 2.400 Euro, entsprechend der Gymnasiasten? Insbesondere bei jungen Menschen, die sich in der Schule, im Studium oder einer Ausbildung befinden, ist der berufliche Weg noch ungewiss, was die hohe Zahl der Studienabbrecher zeigt. Durch die Festlegung einer Obergrenze soll das Verhältnis von BU-Rentenhöhe zum Risiko, aufgrund eines Berufes berufsunfähig zu werden, gewahrt und damit die Beiträge stabil bleiben. Ob die Rechnung immer aufgeht, kannst Du anhand der Beispiele in den Kapiteln über die Vor- und Nachteile der jeweiligen Berufsgruppen selbst entscheiden.

Positiv: Wurde die Obergrenze erreicht, kannst Du im Rahmen der Karrieregarantie für Berufstätige und neu ab November 2023 auch für Selbständige die BU-Rente darüber hinaus erhöhen, maximal bis auf das doppelte der Obergrenze. Dafür müssen folgende Voraussetzungen erfüllt sein:

- Als Arbeitnehmer in einem unbefristeten Angestelltenverhältnis erhöht sich Dein regelmäßiges monatliches Bruttoeinkommen sich im Rahmen einer Gehaltserhöhung um mindestens 5 % im Vergleich zum Vormonat.

- Du bist mindestens sechs Jahre hauptberuflich selbständig und Dein Unternehmen hat eine stabile Gewinnsteigerung.

Die Karrieregarantie für Selbständige bei der LV1871 ist leider etwas halbherzig geworden, denn eine stabile Gewinnsteigerung bedeutet: Dein durchschnittlicher Gewinn vor Steuern der letzten drei Jahre ist um mehr als 30 % im Vergleich zum durchschnittlichen Gewinn vor Steuern der drei davorliegenden Jahre gestiegen. Aber erhöhen darfst Du die BU-Rente nur um maximal 10 %. Mit dieser Regelung wird eine Unterversicherung nur gemildert. Da ist die Formulierung der Gothaer, die im Juli 2023 als Erste die Karrieregarantie auf Selbständige ausgedehnt hat, näher am Kunden: Der durchschnittlicher Gewinn vor Steuern der letzten drei Jahre ist um mindestens 10 % im Vergleich zum durchschnittlichen Gewinn vor Steuern der drei davorliegenden Jahre gestiegen. Die Rente darf im selben Verhältnis erhöht werden, maximal um 20 %.

Die Nachversicherung erlischt nach einem Leistungsfall. Es bleibt dann nur noch die Rentensteigerung über die Dynamik. Nur sehr wenige Gesellschaften halten die Nachversicherung nach einem Leistungsfall aufrecht. Dazu gehören die Allianz (Stand 12.2021) und die NÜRNBERGER Versicherung (Stand 07.2021). Wurde ein Leistungsantrag gestellt, aber abgelehnt, Leistungen wegen Arbeitsunfähigkeit (soweit vereinbart) oder Leistungen aus einem anderen BU-Vertrag (einer anderen Gesellschaft) bezogen, kann weiterhin nachversichert werden. Sehr viele Gesellschaften schließen die Nachversicherung bereits in diesen Fällen aus.

Einige Interessenten erwähnen auf die Frage, ob es Punkte gibt, die ihr zukünftiger Tarif unbedingt enthalten soll, die kostenlose Nachversicherung. Das ist etwas missverständlich. Wird die Nachversicherung in Anspruch genommen, erhöht sich der Beitrag. Es ist ja auch eine höhere BU-Rente abgesichert.

Überprüfung der Berufseinstufung nach einem Berufswechsel (Besserstellung)

Während der gesamten Vertragslaufzeit kannst Du nach einem Berufswechsel Deine Berufseinstufung und die Obergrenze für die Nachversicherung überprüfen lassen. Verbessert sich die Berufseinstufung, sinkt der Beitrag und eventuell erhöht sich die Obergrenze. Wird die Besserstellung im Rahmen der Zukunftsgarantie für Schüler, Studierende und Auszubildende vorgenommen, erfolgt diese ohne Risikoprüfung. Ansonsten behält sich die LV 1871 eine erneute Risikoprüfung vor, was sinnvoll ist, weil die Möglichkeit über die gesamte Vertragslaufzeit besteht. Eine Beitragssenkung wäre betriebswirtschaftlich schädlich, wenn jemand aus gesundheitlichen Gründen von einer handwerklichen in eine kaufmännische Tätigkeit wechselt, d.h. das Risiko einer Berufsunfähigkeit bereits in der Ferne aufgetaucht ist. Schließlich ist für die Feststellung der BU die, wie in gesunden Tagen ausgeübte Tätigkeit, maßgeblich.

Wir weisen Dich auf die Besserstellung hin, wenn Du den BU-Vertrag über das finanzteam26 abgeschlossen hast. Das ist auch ein Grund, warum wir einmal im Jahr telefonieren sollten.

Da die Frage immer wieder gestellt wird: Einen Berufswechsel, muss man von sich aus nicht melden. Welche Tätigkeit ausgeübt wird, wird erst im Leistungsfall wieder relevant.

Verlängerungsgarantie

Du hast das Recht, die Versicherungsdauer und die Leistungsdauer Deines Vertrages an eine Erhöhung der Regelaltersgrenze (derzeit das 67. Lebensjahr) in der Deutschen Rentenversicherung oder im berufsständischen Versorgungswerk anzupassen. Übst Du die Verlängerungsgarantie aus, wird der Beitrag für Deinen Vertrag neu berechnet. Inzwischen ist diese Möglichkeit zum Standard in den Premiumtarifen geworden.

Übst Du einen Kammerberuf aus, dann achte darauf, dass diese Regelung auch für Versorgungswerke gilt, was nicht in allen Bedingungen der Fall ist.

Positiv: Wird die Regelaltersgrenze während der Vertragslaufzeit mehrmals angehoben, kann auch der Vertrag mehrmals verlängert werden. Außerdem gibt es keine Altersbeschränkung. Bei den meisten Versicherern ist die Verlängerung nur bis zum 50. Lebensjahr möglich.

Die Vertragsverlängerung muss innerhalb von 12 Monaten nach einer Gesetzesänderung beantragt werden und ist nur möglich, wenn der ursprüngliche Vertrag eine Laufzeit bis mindestens zum 60. Lebensjahr hatte. Das ist vorteilhaft, weil die Zeitspanne zwischen Ende der BU-Rentenzahlung und Beginn der gesetzlichen Altersrente gleich bleibt, solltest Du ein geringeres Endalter als das 67. Lebensjahr gewählt haben.

Entsprechend der Regelung bei der Nachversicherung, ist die Verlängerung des Vertrags nach einem Leistungsfall ausgeschlossen. Das ist marktüblich und aus Sicht der Versicherer verständlich. Denn wenn jemand bereits Leistungen bezogen hat, besteht ein höheres Risiko für den Versicherer, dass bei einer erneuten Berufsunfähigkeit die Rente länger gezahlt werden muss.

LV 1871: Vor- und Nachteile für Schüler

Sprechen wir von Schülern, dann handelt es sich meistens um Minderjährige. Da diese nicht geschäftsfähig sind, muss ein Erwachsener den Vertrag abschließen. Überwiegend sind das die Eltern, manchmal die Großeltern. Dadurch ergibt sich folgende Konstellation: Ein Elternteil wird Versicherungsnehmer (Inhaber des Vertrages) und das Kind wird versicherte Person. Ab Volljährigkeit kann per Formular jederzeit ein Versicherungsnehmerwechsel erfolgen. Danach sind versicherte Person und Vertragsinhaber ein und dieselbe Person.

Seit Januar 2016 bietet die LV 1871 den Abschluss der BU-Versicherung ohne abstrakte Verweisung für Schüler an und seit 2017 wird auf die Möglichkeit einer konkreten Verweisung auf einen anderen Schultyp verzichtet. Inzwischen haben viele Gesellschaften nachgezogen, die noch vor ein paar Jahren erklärten, dass ihnen die Absicherung von Schülern gegen Berufsunfähigkeit ein zu hohes Risiko ist, weil man nicht absehen kann, welchen Beruf der junge Mensch mal ergreifen wird. Zwischenzeitlich wurden diese Bedenken in den Wind geschrieben. Im Gegenteil, es entsteht der Eindruck, dass man sich um die Schüler reist. Warum das Thema Schüler BU wichtig ist, erfährst Du in diesem Artikel:

Warum schon als Schüler mit der Berufsunfähigkeitsversichrung starten?

Der Tarif Golden BU wird auch als Golden BU Start angeboten. Der Einsteigertarif entlastet den Geldbeutel in den ersten zehn Vertragsjahren. Das kann für Studierende, Auszubildende oder Familien, die mehrere Kinder absichern möchten, von Vorteil sein. Während der Startphase bleibt der Beitrag konstant und steigt im elften Vertragsjahr auf den "richtigen Beitrag = Endbeitrag". Der Startbeitrag ist bei der LV 1871 nicht so günstig, wie bei Gesellschaften mit einer kürzeren Startphase (bspw. AXA, Condor) oder mit mehreren Beitragssprüngen (bspw. Nürnberger, Volkswohlbund).

Positiv:

- Alle Optionen können im Start-Tarif eingeschlossen werden,

- es gelten die Allgemeinen Bedingungen der Hauptversicherung, somit alle Gestaltungsmöglichkeiten,

- die Startphase kann verkürzt werden, dadurch verringert sich der "richtige Beitrag",

- die Startphase kann um fünf Jahre verlängert werden (Voraussetzung: Du hast das 40. Lebensjahr nicht überschritten, die Restlaufzeit des Vertrags beträgt noch 20 Jahre). Logischerweise erhöht sich der "Endbeitrag" entsprechend.

Wir sind keine großen Fans von Starter-Tarifen, da die jährliche Dynamik überwiegend erst nach der Startphase einsetzt, so auch bei der LV 1871. D.h. in den ersten zehn Vertragsjahren, wird die Rente nicht an die Inflation angepasst. Was bei der derzeitigen Höhe der Inflation ungünstig ist. Außerdem ist der kumulierte Beitrag über die gesamte Laufzeit bei Start-Tarifen höher. Die Versicherer, lassen sich die "Beitragssubvention" der ersten Jahre im Anschluss vergüten.

Bei der LV 1871 beträgt das Mindesteintrittsalter der BU-Versicherung seit Juni 2023 sechs Jahre. Damit ist die LV 1871 Spitzenreiter. Je früher der Abschluss erfolgt, desto besser, denn der Gesundheitszustand ist damit festgeschrieben.

Bis zum 15ten Lebensjahr ist eine vereinfachte Risikoprüfung mit angepaßten Fragen für Kinder möglich, bspw.: "Wurde in einem Sonderpädagogischen Gutachten ein Förderbedarf festgestellt?"

Ab dem 16ten Lebensjahr werden keine zusätzlichen Risikofragen gestellt, vereinfachte Gesundheitsfragen sind für Gymnasialschüler möglich, geplante Auslandsaufenthalte von Minderjährigen während der Schulausbildung müssen nicht angegeben werden. Es gibt einige Gesellschaften, die bei Kindern bis zum 15. Lebensjahr zusätzliche Fragen stellen, bspw. Alte Leipziger, Condor, Swiss Life.

Die Berufsträume der Kinder sind vielfältig. Egal, welcher Beruf später ergriffen wird, er muss nicht nachgemeldet werden und spielt für die Beiträge bei der Nachversicherung keine Rolle, ein großer Pluspunkt. Einzig, wird eine Beamtenlaufbahn eingeschlagen, kann nicht auf die vereinfachte Beantragung der BU im Leistungsfall Bezug genommen werden, denn die Dienstunfähigkeitsklausel bietet die LV 1871 nicht an. Diese ist bei Condor, die Bayrische, oder Signal Iduna bereits Bestandteil der Bedingungen. Für Schüler, ohne klare Berufsvorstellung, halten wir den Punkt für zweitrangig, im Gegensatz zu einigen Kollegen.

Die maximale Rentenhöhe oder anders gesagt, die bei Vertragsabschluss für die LV 1871 angemessene Rentenhöhe, beträgt für Schüler 1.100 Euro und seit 2023 für Schüler der gymnasialen Oberstufe, der Fach- oder Berufsoberschule 1.500 Euro. Diese Rentenhöhe bieten immer mehr Versicherer, sie scheint im Trend zu liegen. Wir verzichten an dieser Stelle auf einen Beitragsvergleich, weil alle Gesellschaften die Beiträge gefühlt monatlich ändern und veraltete Beiträge bieten keine Orientierung.

Die Schulform gewinnt immer mehr Einfluss auf den Beitrag, so auch bei der LV 1871. Der Schulkatalog der LV 1871 scheint jede Schulform, die es in Deutschland gibt, zu berücksichtigen. Neben der Grundschule, über die Haupt-, Real-, Werkreal-, Gesamt-, Stadtteilschule, Gymnasium und viele mehr, werden auch die Montessori- und Walldorfschule gelistet. Wird die Sportschule oder eine Berufsfachschule besucht, erfolgt eine individuelle Annahmeprüfung. Schüler von Sportinternaten sind nicht versicherbar. Abgesehen von der gymnasiale Oberstufe unterscheidet die LV 1871 nicht detaillierter nach Klassenstufen. Aus diesen Gründen fragen wir bei Schülern immer genau nach Klasse und Schulform. Nur so ist eine korrekte Beratung möglich.

Schüler der Abschlussklassen gelten bei der LV 1871 immer bis zum 31. Juli als Schüler, egal ob bereits ein Ausbildungsvertrag vorliegt. Das ist eine klare und einfache Regelung. Weitere Informationen findest du in unserem Beitrag dazu, wie lange ein Schüler (für die Versicherung) noch Schüler ist.

Wann ist ein Schüler bei der LV 1871 berufsunfähig? Wenn der Schüler aus gesundheitlichen Gründen in den letzten sechs Monaten nicht mehr in der Lage war oder in den nächsten sechs Monaten voraussichtlich nicht in der Lage sein wird, zu 50 % am regulären Schulunterricht teilzunehmen, so wie er zuletzt ohne gesundheitliche Beeinträchtigung stattgefunden hat. Dabei betrachtet die LV 1871 den konkreten Schulalltag und präzisiert dies. Berücksichtigt wird:

- die Bewältigung des Schulweges,

- die Aufnahme- und Konzentrationsfähigkeit im Unterricht,

- die Fähigkeit zur mündlichen und schriftlichen Kommunikation,

- die Bewältigung der Hausaufgaben,

- die Teilnahme an bestimmten Fächern (zum Beispiel Sport, Musik), soweit diesen in der besuchen Schule ein besonderer Stellenwert zukommt. Hierzu gibt es ein interessantes Leistungsbeispiel:

Ein Leistungsbeispiel der LV 1871

(Foto: Jacob Rice auf Unsplash)

Besonderheiten bei der Nachversicherung für Schüler

Die Nachversicherung findet, anders als zum Beispiel bei der Alte Leipziger, auch für Schüler ohne erneute Risikoprüfung statt. D.h. für den Erhöhungsbeitrag wird weiterhin die Schulform bei Vertragsabschluss zugrunde gelegt oder, sollte eine Besserstellung aufgrund des Wechsels der Schulform in die gymnasiale Oberstufe erfolgt sein, dann die neue Schulform.

Bis zu welcher Rentenhöhe die Nachversicherung erfolgen kann, hängt zum einen von der finanziellen Angemessenheit ab und zum anderen von der bei Vertragsabschluss festgelegten Obergrenze (weitere Informationen findest Du im obigen allgemeinen Teil, Regelung für die Nachversicherung).

Die finanzielle Angemessenheit entspricht für Schüler der bei Vertragsabschluss für die LV 1871 angemessenen Rentenhöhe. Du hast schließlich noch kein Einkommen. D.h. nutzt Du die Nachversicherung als Schüler kannst Du maximal auf 1.100 Euro erhöhen, sofern die vereinbarte Rente bei Vertragsabschluss geringer war und bei einem Wechsel in die gymnasiale Oberstufe auf maximal 1.500 Euro.

Benötigst Du eine höhere Absicherung, ist ausschlaggebend, ob Du zu dem Zeitpunkt Azubi oder Student bist, weitere Informationen findest Du in den Kapiteln: Vor- und Nachteile für Studierende bzw. Auszubildende. Nutzt Du die Nachversicherung erst im Berufsleben, dann kommt die Prüfung der finanziellen Angemessenheit in Abhängigkeit zu Deinem Einkommen ins Spiel. Bis auf maximal 60 % des Bruttoeinkommens kann die Rente nun unter Berücksichtigung der Obergrenze, erhöht werden.

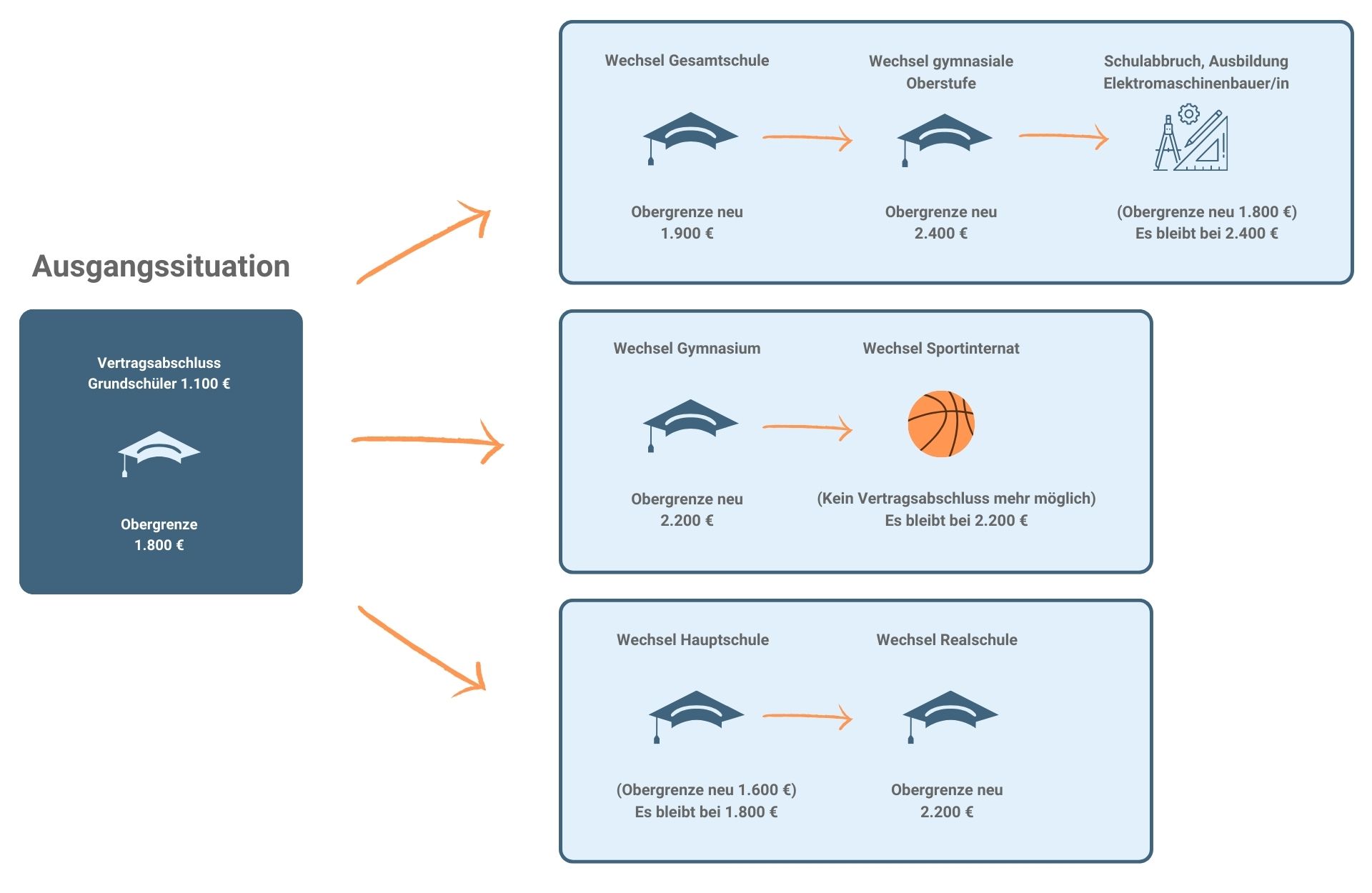

Die Obergrenze richtet sich bei Schülern zunächst nach der besuchten Schulform. Hier einige Beispiele:

| Schulform | max. Rentenhöhe Vertragsabschluss | Obergrenze Nachversicherung |

| Grund-, Gemeinschafts-, Stadtteilschule | 1.100 Euro | 1.800 Euro |

| Gesamt-,Montessorischule | 1.1000 Euro | 1.900 Euro |

| Waldorfschule | 1.1000 Euro | 2.000 Euro |

| Wirtschaftsschule | 1.100 Euro | 2.100 Euro |

| Berufs-, Fachoberschule | 1.100 Euro | 2.200 Euro |

| Gymnasiale Oberstufe | 1.500 Euro | 2.400 Euro |

Positiv: Die Obergrenze kann bereits bei einem Schulwechsel neu berechnet werden. Eine Verschlechterung ist ausgeschlossen. Die folgenden Beispiele, zeigen Dir, warum es, neben dem Einfrieren des Gesundheitszustandes, für Dich sinnvoll ist, die Berufsunfähigkeitsversicherung so früh wie möglich abzuschließen.

Warum handhabt die LV 1871 das Thema Obergrenze so differenziert und kompliziert, erläutert am mittleren Beispiel:

Der Gymnasiast hat ein sportliches, förderungswürdiges Talent und wechselt auf ein Sportinternat. Die Wahrscheinlichkeit, dass eine Profisportkarriere begonnen wird, ist sehr hoch. Profisportler sind bei der LV 1871 nicht versicherbar, wie bei allen Versicherern (für Profisportler bieten sehr wenige Versicherer spezielle Konzepte). Wie sieht es nun mit der Nachversicherung konkret aus: Besucht der Schüler auf dem Internat die gymnasiale Oberstufe, kann bis auf 1.500 Euro erhöht werden. Wird tatsächlich eine Sportkarriere angeschlossen und beträgt das Einkommen zehntausend Euro pro Monat, kann die Rente trotzdem nur auf 2.200 Euro erhöht werden.

Das für die LV 1871 schwer bzw. nicht kalkulierbare Risiko einer Berufsunfähigkeit bei Profisportlern wird so finanziell begrenzt, gleiches gilt für Berufsmusiker oder Künstler.

Zukunftsgarantie für Schüler

Innerhalb von 12 Monaten nach einem Wechsel

- der Schulform,

- einer Versetzung in die gymnasiale Oberstufe,

- dem erstmaligen Beginn eines Studiums oder einer Berufsausbildung

kann ohne erneute Risikoprüfung eine Überprüfung der Obergrenze und/oder eine Überprüfung der Berufseinstufung (Besserstellung bei Schülern) erfolgen. Es ist ausgesprochen fair, dass die Prüfung mehrmals beantragt werden kann. Weitere Optionen werden nach Abschluss einer Ausbildung oder eines Studiums angeboten. Lies hierzu die jeweiligen Kapitel über die Vor- und Nachteile.

Ein Hinweis zur jährlichen (Beitrags-) Dynamik: Diese solltest Du bei Vertragsabschluss einschließen. Für Schüler kann nur die Beitragsdynamik in Höhe von 3 % vereinbart werden. Weitere Informationen erhältst Du unten im Kapitel: Weitere Optionen, Jährliche Dynamik.

LV 1871: Vor- und Nachteile für Studierende

Schließen Deine Eltern den Vertrag für Dich ab, weil ihnen Deine finanzielle Sicherheit wichtig ist, ergibt sich folgende Konstellation: Ein Elternteil wird Versicherungsnehmer (Inhaber des Vertrages) und Du wirst versicherte Person. Es kann später jederzeit ein Versicherungsnehmerwechsel erfolgen, dann bist Du auch Vertragsinhaber.

Dein Studium gilt als Beruf. D.h. im Antrag setzt sich Deine Berufsbezeichnung aus: Student + Fachrichtung zusammen. Das ist eine klare Festlegung. Es gibt weiterhin Versicherer, die den späteren Beruf für die Beitragsberechnung wissen wollen und damit auch die Aufteilung zwischen kaufmännischer und körperlicher Tätigkeit. Woher soll man wissen, wie die berufliche Tätigkeit später aussieht? Wird der Chemiestudent mal mit Gefahrstoffen experimentieren oder der BWLer in einer Unternehmensberatung in alle Kontinente reisen? Zum Glück verstehen das Problem immer mehr Versicherer und haben sich dieser "Berufsbezeichnung" angeschlossen. Wichtig ist, dass Du an einer staatlichen oder staatlich anerkannten Hochschule eingeschrieben bist und, solltest Du im Ausland studieren, muss der Studienabschluss in Deutschland anerkannt werden.

Möchtest Du Deinen Geldbeutel für die ersten zehn Vertragsjahre entlasten, kannst Du den Tarif Golden BU Start abschließen. Während dieser Zeit bleibt der Beitrag konstant und steigt im elften Vertragsjahr auf den "richtigen Beitrag". Deshalb sind die Einsteiger-Beiträge nicht so günstig, wie bei anderen Gesellschaften mit mehreren Beitragssprüngen in der Startphase (bspw. Nürnberger, Volkswohlbund) oder einer kürzeren Startphase (bspw. AXA, Condor). Weitere Informationen findest Du in diesem Beitrag unter dem Kapitel: Vor- und Nachteile für Schüler.

Die maximale Rentenhöhe bei Vertragsabschluss für Studenten hängt vom Studienfach ab. Sie beträgt überwiegend 1.500 Euro und maximal 2.000 Euro für die MINT-Studiengänge, Humanmedizin und einige mehr. Studierende der Physiotherapie oder Lehramtsstudenten können maximal 1.100 Euro vereinbaren. Allerdings sind vereinfachte Gesundheitsfragen nur für bestimmte Studienfächer und teilweise nur bis zu einer Rentenhöhe von 1.500 Euro möglich.

Auch hier verzichten wir auf einen Beitragsvergleich, weil dieser so schnell veraltet ist, wie der neue Laptop. Veraltete Beiträge bieten keine Orientierung.

Wann bist Du als Student berufsunfähig? Wenn Du als Vollzeitstudent aus gesundheitlichen Gründen in den letzten sechs Monaten nicht mehr in der Lage warst oder in den nächsten sechs Monaten voraussichtlich nicht in der Lage sein wirst, das Studium zu 50 % so weiter zu betreiben, wie es zuletzt ohne gesundheitliche Beeinträchtigung stattgefunden hat. Dabei betrachtet die LV 1871 den konkreten Studienalltag und präzisiert dies. Berücksichtigt wird:

- ob Du den Vorlesungen folgen kannst,

- ein vorgeschriebenes Pflichtpraktikum absolvieren kannst,

- vorgesehene Prüfungsleistungen erbringen kannst.

Auf die Möglichkeit der Verweisung auf ein anderes Studium oder die Ausübung einer Berufstätigkeit, d.h. auf die abstrakte Verweisung, wird selbstverständlich verzichtet.

Ein Leistungsbeispiel der LV 1871

(Foto: Icons8 Team auf Unsplash)

Konkrete Verweisung bei Studierenden

Berufsunfähigkeit liegt nicht mehr vor, wenn ein anderer Studiengang oder eine beruflicheTätigkeit konkret (tatsächlich) ausgeübt wird und folgende Bedingung erfüllt ist: Die Lebensstellung des neuen Studienganges/der neuen Tätigkeit muss der vor Eintritt der Berufsunfähigkeit entsprechen (bitte lies hierzu auch den Abschnitt zur konkreten Verweisung im allgemeinen Teil).

Woraus setzt sich die Lebensstellung eines Studierenden zusammen? Du hast als Student noch keinen Beruf oder eine Berufserfahrung und deshalb in der Regel keine hohe soziale Stellung, deshalb wird in die Zukunft geschaut: "Die Lebensstellung bei Studenten ergibt sich aus der Vergütung und sozialen Wertschätzung, die regelmäßig mit dem erfolgreichen Abschluss des Studiums erreicht wird." Ein Wermutstropfen, dies gilt nur, wenn bei Eintritt der Berufsunfähigkeit mindestens die Hälfte der gesetzlich vorgesehenen oder im Durchschnitt üblichen Studienzeit absolviert wurde. Tritt die Berufsunfähigkeit in der ersten Hälfte der Studienzeit ein, wird die Lebensstellung zugrunde gelegt, die mit dem zuletzt erfolgreich abgeschlossenen Ausbildungsabschnitt erreicht wurde. In den meisten Fällen wird das wohl der Schulabschluss sein. Eine konkrete Verweisung wird so gut wie immer möglich sein.

Bei der konkreten Verweisung für Studenten hat die LV 1871 aus unserer Sicht Verbesserungspotential. Es stellt sich die Frage, wie hoch ist die regelmäßige Vergütung bspw. mit Abschluss eines Betriebswirtschaftsstudiums? Allein in unserem Bestand reicht die Spanne von rund 3.500 Euro bis zu 7.000 Euro monatlich, wohlgemerkt bei Berufseinsteigern.

Einige Gesellschaften unterteilen das Studium nicht mehr. Schön wäre es, wenn die LV 1871 nachziehen würde, da auch sie angegeben hat, dass die BU-Fälle bis Alter 30 gering sind.

Besonderheiten bei der Nachversicherung für Studierende

Die Erhöhung der BU-Rente wird ohne Risikoprüfung durchgeführt. Bis zu welcher Rentenhöhe Du nachversichern kannst, bemisst sich zum einen nach der bei Vertragsabschluss festgelegten Obergrenze, soweit diese nicht bereits überprüft wurde, und zum anderen an der finanziellen Angemessenheit. Weitere Informationen findest Du auch im Abschnitt zur Nachversicherung.

Möchtest Du die Rente während der Studienzeit erhöhen, weil Du bei Vertragsabschluss eine geringere Rente gewählt hast, als die maximal mögliche, entspricht die finanzielle Angemessenheit der bei Vertragsabschluss für das Studienfach begrenzten Rentenhöhe. Du hast schließlich noch kein Einkommen.

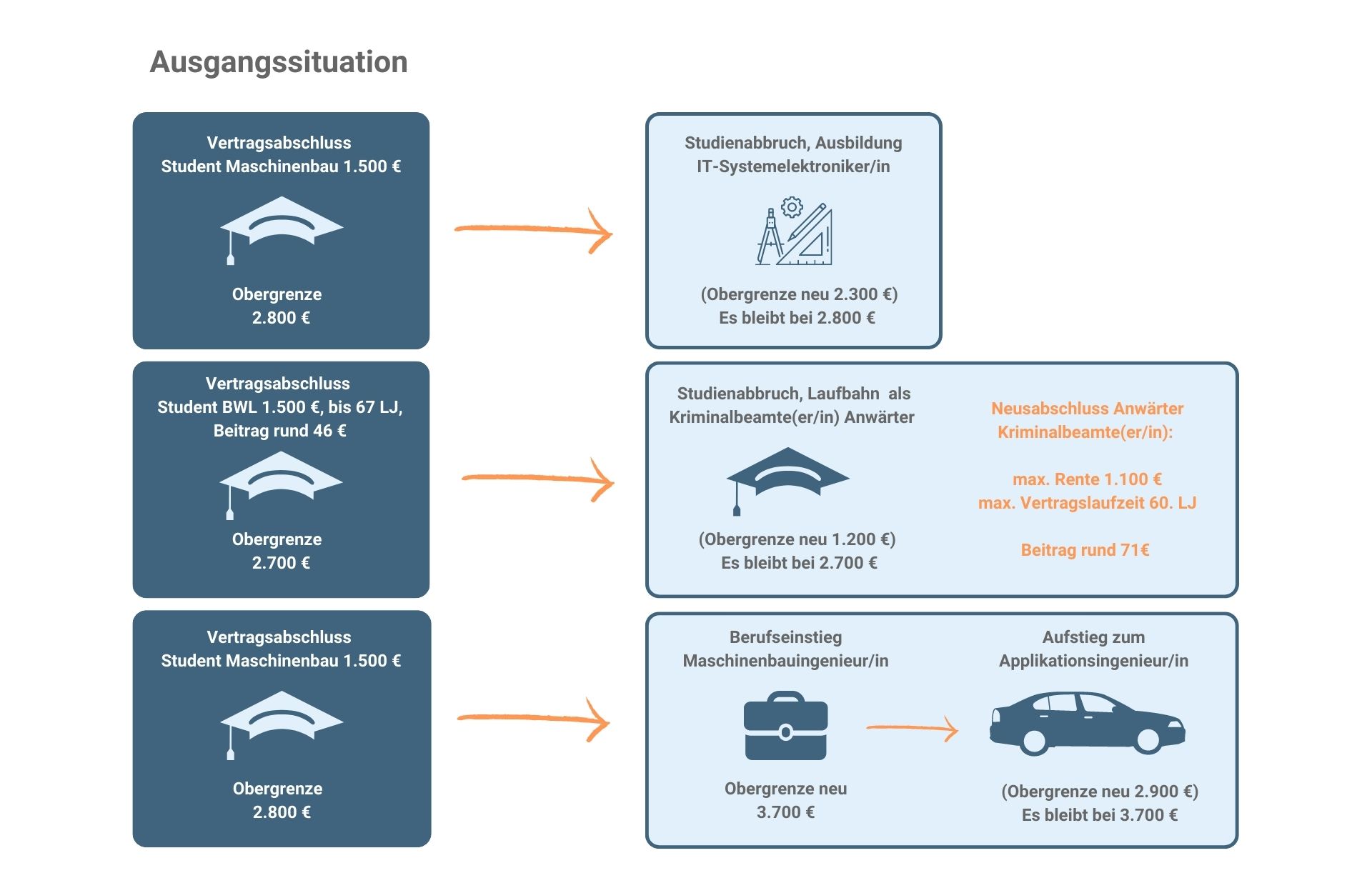

Diese Tabelle zeigt Dir die maximale Rentenhöhen bei Vertragsabschluss und die Obergrenze bei der Nachversicherung für einige Studienfächer. Die Obergrenze richtet sich bei Studenten nach dem jeweiligen Studienfach.

| Studienfach | max. Rentenhöhe Vertragsabschluss | Obergrenze Nachversicherung |

| Sportwissenschaft | 1.100 Euro | 1.700 Euro |

| Forstwirtschaft, soziale Arbeit | 1.500 Euro | 2.100 Euro |

| Geistes-/Sozialwissenschaften | 1.500 Euro | 2.400 Euro |

| Architektur, Bauingenieurwesen | 2.000 Euro | 2.600 Euro |

| Betriebs-/Wirtschaftswissenwirtschaften, Luft- und Raumfahrt | 2.000 Euro | 2.700 Euro |

| Biologie, Chemie | 2.000 Euro | 2.700 Euro |

| Informatik, Mathematik, Maschinenbau, Physik, Rechtswissenschaften | 2.000 Euro | 2.800 Euro |

Positiv: Die Obergrenze kann im Rahmen der Zukunftsgarantie oder bei einem späteren Berufswechsel neu berechnet werden. Eine Verschlechterung ist ausgeschlossen. D.h. sollte durch einen Wechsel des Studienfachs oder durch Studienabbruch laut Bedingungen der LV 1871 nur eine geringere Obergrenze erlaubt sein, kannst Du unabhängig von Deiner beruflichen Tätigkeit die höher Obergrenze ausschöpfen, wenn Dein Einkommen die finanzielle Angemessenheit bestätigt. Die folgenden Beispiele, zeigen Dir, warum es, neben dem Einfrieren des Gesundheitszustandes, für Dich sinnvoll ist, die Berufsunfähigkeitsversicherung so früh wie möglich abzuschließen.

Die Obergrenzen für die Nachversicherung liegen meist über oder im Marktdurchschnitt der Premiumtarife. Ein Mehrwert bietet die bereits erwähnte Karrieregarantie.

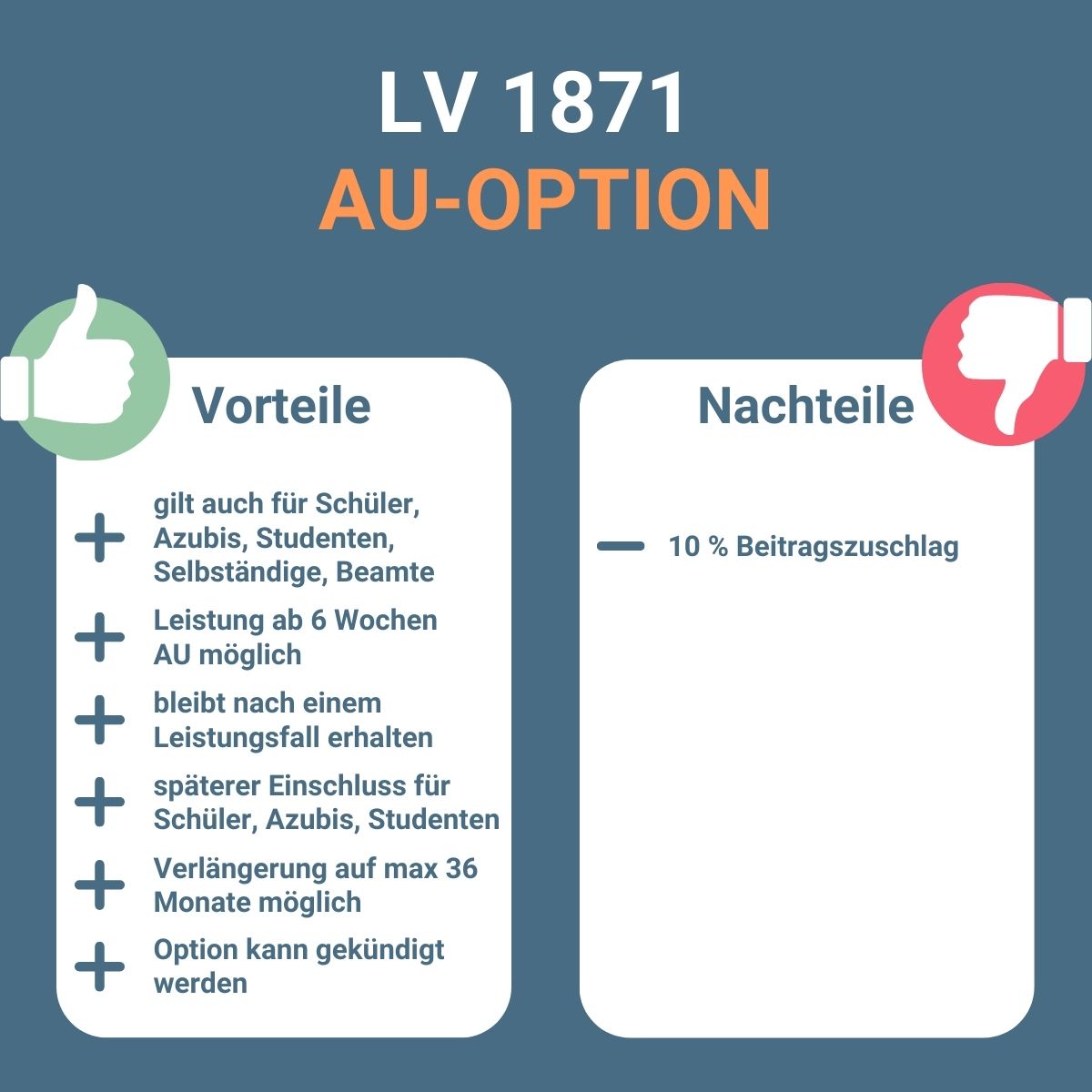

Zukunftsgarantie für Studierende

Die Zukunftsgarantie für Studierende und auch Auszubildende ist, soweit uns bekannt, bisher einmalig am Markt. Ohne individuelle Risikoprüfung kannst Du innerhalb von 12 Monaten nach Abschluss eines Hochschulstudiums und Beginn einer Tätigkeit, die dieses Studium typischerweise voraussetzt, dabei kannst du, wie folgt:

- Deine Berufseinstufung (finanzielle Besserstellung) und die Obergrenze für die Nachversicherung überprüfen lassen,

- eine Leistung bei Arbeitsunfähigkeit einschließen, siehe hierzu das unten stehende Kapitel: AU-Option,

- neu ab November 2023: den Einschluss des Pflegepaketes nutzen (siehe hierzu auch den unten stehenden Abschnitt zur Pflege-Option),

- eine (Beitrags-) Dynamik einschließen oder die bestehende erhöhen, es können alle Dynamikmodelle und Prozentsätze gewählt werden, die nach den Annahmerichtlinien für den dann ausgeübten Beruf zugelassen sind, siehe hierzu das unten stehende Kapitel jährliche Dynamik,

- neu ab November 2023: die zuletzt versicherte BU-Rente um 150 % erhöhen (vorher um 100 %),

- solltest Du in Deinem Versicherungsschein eine Ausschlussklausel für bestimmte Erkrankungen haben, kann diese überprüft werden.

- eine Ausschlussklausel für bestimmte Erkrankungen überbrüfen lassen, solange du diese in deinem Versicherungsschein hast.

Ein Hinweis zur jährlichen (Beitrags-)Dynamik: Auch wenn Du diese nachträglich einschließen kannst, solltest Du dies bereits bei Vertragsabschluss tun. Einerseits um mit der Inflation Schritt zu halten und andererseits, weil für die Nachversicherung die dann aktuelle Rentenhöhe ausschlaggebend ist. So kann die Rente höher ausfallen. Für Studierende wird bei Vertragsabschluss nur die Beitragsdynamik in Höhe von 3 % angeboten.

LV 1871: Vor- und Nachteile für Auszubildende

Schließen Deine Eltern den Vertrag für Dich ab, weil Du noch nicht volljährig bist oder ihnen Deine finanzielle Sicherheit wichtig ist, ergibt sich folgende Konstellation: Ein Elternteil wird Versicherungsnehmer (Inhaber des Vertrages) und Du wirst versicherte Person. Es kann später jederzeit ein Versicherungsnehmerwechsel erfolgen, dann bist Du auch Vertragsinhaber.

Deine Ausbildung gilt als Beruf. Wichtig ist, dass Du einen staatlich anerkannten Ausbildungsberuf absolvierst.

Wie in den Kapiteln: Vor- und Nachteile für Schüler bzw. Studierende erläutert, wird der Tarif Golden BU auch als Einsteiger-Tarif angeboten. Die Startphase von zehn Jahren bietet Dir genügend Zeit, Deine Ausbildung ab- und sogar noch eine Weiterbildung anzuschließen. Der Beitrag bleibt während dieser Zeit konstant.

Die maximale Rentenhöhe bei Vertragsabschluss für Auszubildende beträgt in der Regel 1.500 Euro. Ausnahmen bilden bspw. Arzt- oder Zahnarzthelfer/in, die nur 1.100 Euro vereinbaren können. Wie erwähnt, legt auch die LV 1871 ihren Fokus auf Versicherte aus dem akademischen Umfeld und auf kaufmännische Berufe. Beiträge für Auszubildende aus handwerklichen Berufen sind leider auch bei der LV 1871 teuer und sie kommen nicht in den Genuss der vereinfachten Gesundheitsfragen. Diese gelten nur für Azubis einiger kaufmännischer Berufe.

Weder der Schulabschluss noch das Verhältnis von kaufmännischer zu körperlicher Tätigkeit haben bei der LV 1871 einen Einfluss auf den Beitrag. Wir verzichten auf einen Beitragsvergleich, weil es so viele Berufe gibt und die Beiträge immer von Deinem Alter abhängen. Außerdem sind die Vergleiche schnell veraltet, weil die Gesellschaften sich aktuell unterbieten. Veraltete Beiträge bieten keine Orientierung.

Wann bist Du als Auszubildender berufsunfähig? Wenn Du voraussichtlich sechs Monate ununterbrochen zu mindestens 50 % außerstande bist, beziehungsweise seit sechs Monaten außerstande warst, die Ausbildung fortzuführen, so wie sie zuletzt ohne gesundheitliche Beeinträchtigung stattgefunden hat oder wenn Du den angestrebten Ausbildungsberuf nicht mehr ausüben kannst.

Auf die Möglichkeit der Verweisung auf eine andere Tätigkeit, d.h. auf die abstrakte Verweisung, wird selbstverständlich verzichtet.

Ein Leistungsbeispiel der LV 1871

(Foto: auf Unsplash)

Konkrete Verweisung bei Auszubildenden

Betrachten wir das obige Beispiel. Die LV 1871 hat die Rentenzahlung nach fünf Jahren eingestellt, weil die Person eine andere Ausbildung abschließen konnte und auch in diesem Beruf eine Anstellung gefunden hat. Eine weitere Voraussetzung, dieser neue Beruf muss mindestens die Lebensstellung haben, die der ursprüngliche Beruf hatte (bitte lies hierzu auch das Kapitel zur konkreten Verweisung im obigen, allgemeinen Teil).

Besonderheiten bei der Nachversicherung für Auszubildende

Wie bereits erwähnt, wird die Erhöhung der BU-Rente ohne erneute Risikoprüfung durchgeführt. Bis zu welcher Rentenhöhe Du nachversichern kannst, bemisst sich zum einen nach der bei Vertragsabschluss festgelegten Obergrenze, soweit diese nicht bereits im Zusammenhang mit einem Schulwechsel überprüft wurde und zum anderen an der finanziellen Angemessenheit. Beides muss passen. Weitere Informationen findest Du auch im Abschnitt zur Nachversicherung im allgemeinen Teil.

Möchtest Du die Rente während der Ausbildungszeit erhöhen, ist dies vermutlich nur möglich, wenn Du bei Vertragsabschluss eine geringere Rente gewählt hast, als die maximal mögliche, weil Deine Vergütung nicht die Voraussetzung der finanziellen Angemessenheit erfüllt. Die maximal mögliche Rentenhöhe bei Vertragsabschluss und die Obergrenze richten sich nach dem jeweiligen Ausbildungsberuf.

Diese Tabelle zeigt Dir die maximale Rentenhöhe bei Vertragsabschluss und die Obergrenze für einige Ausbildungsberufe.

| Ausbildungsberuf | max. Rentenhöhe Vertragsabschluss | Obergrenze Nachversicherung |

| Assistent Systemgastronomie | 1.100 Euro | 1.400 Euro |

| Zahnarzthelfer | 1.100 Euro | 1.800 Euro |

| Arzthelfer | 1.100 Euro | 2.000 Euro |

| Automobilkauffrau/-mann | 1.500 Euro | 1.900 Euro |

| Mechatroniker | 1.500 Euro | 2.000 Euro |

| Rechtsanwalts-/Notarfachangestellte, Speditionskauffrau/-mann | 1.500 Euro | 2.200 Euro |

| Bankkauffrau/-mann | 1.500 Euro | 2.300 Euro |

| Industriekauffrau/-mann | 1.500 Euro | 2.400 Euro |

Positiv: Die Obergrenze kann im Rahmen der Zukunftsgarantie oder bei einem späteren Berufswechsel neu berechnet werden. Eine Verschlechterung ist ausgeschlossen. D.h. sollte durch den Abbruch der Ausbildung oder Ergreifen eines Berufes mit einer hohen Gefährdung laut Bedingungen der LV 1871 eine geringere Obergrenze erlaubt sein, kannst Du trotzdem die höher Obergrenze ausschöpfen, wenn Dein Einkommen die finanzielle Angemessenheit bestätigt. Die folgenden Beispiele, zeigen Dir die Entwicklung der Obergrenze und warum es, abgesehen vom Einfrieren des Gesundheitszustandes, für Dich sinnvoll ist, die Berufsunfähigkeitsversicherung so früh wie möglich abzuschließen.

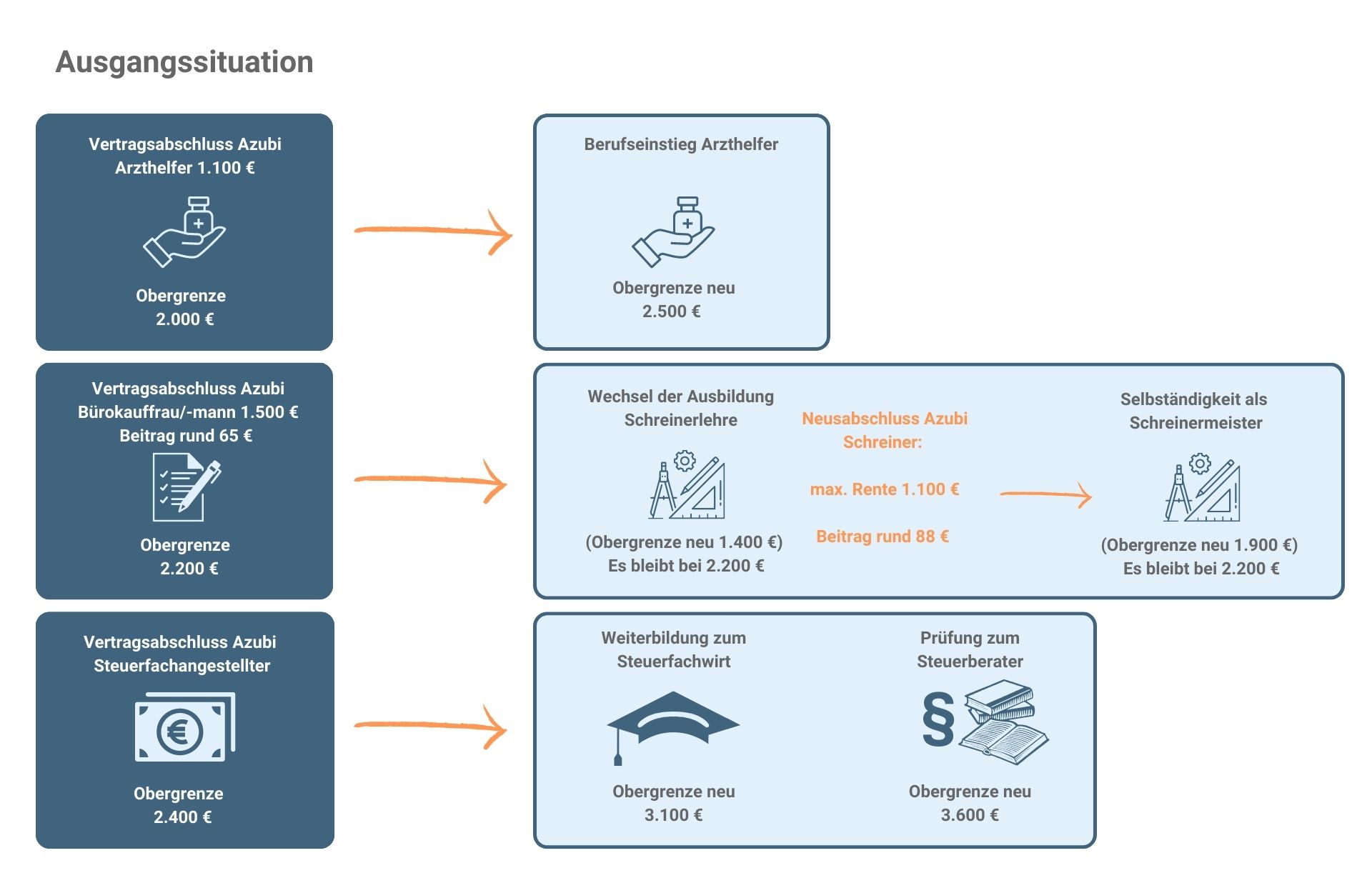

Betrachten wir das mittlere Beispiel. Der zeitige Abschluss hat sich gelohnt: Der Auszubildende hat den Ausbildungsberuf von Bürokauffrau/-mann zum Schreiner gewechselt, weil eine handwerkliche Tätigkeit dem Naturell entspricht. Es bleibt für die gesamte Vertragslaufzeit bei der ursprünglichen Einstufung als Bürokauffrau/-mann. Das hat folgende Auswirkungen:

Als Azubi Schreiner wäre eine maximale Rentenhöhe bei Vertragsabschluss von nur 1.100 Euro möglich und das zu einem Beitrag von rund 88 Euro*, es bleibt bei den vereinbarten 1.500 Euro für einen Beitrag von rund 65 Euro, weil der Berufswechsel nicht gemeldet werden muss. Auch der Beitrag für eine spätere Nachversicherung beruht weiterhin auf der Basis Beruf Bankkauffrau/-mann, da die Erhöhung ohne Risikoprüfung durchgeführt wird.

* Annahme Alter bei Vertragsabschluss 17 Jahre, Laufzeit bis 67. Lebensjahr

Ebenso bleibt die Obergrenze bei 2.200 Euro bestehen, obwohl diese für den Ausbildungsberuf Schreiner bei nur 1.400 Euro liegt.Wird nun nach erfolgreichem Ausbildungsabschluss, einigen Berufsjahren und dem Meisterabschluss ein Unternehmen gegründet, kann die BU-Rente bei einem entsprechenden Gewinn auf 2.200 Euro erhöht werden, auch wenn die Obergrenze für Schreinermeister nur bei 1.900 Euro liegt. Hier zahlt sich der frühe Abschluss besonders aus.

Die Obergrenzen für die Nachversicherung liegen bei kaufmännischen Berufen überwiegend im Marktdurchschnitt der Premiumtarife. Bei handwerklichen oder medizinischen Berufen eher darunter. Einen Mehrwert bietet die bereits erwähnte Karrieregarantie: Bei einem Gehaltssprung von 5 % und einem unbefristeten Angestelltenverhältnis, kann die Rente ebenfalls um 5 % erhöht werden, maximal bis zum doppelten der Obergrenze. Positiv: Der Gehaltssprung muss nur 5 % betragen. Bei einigen Tarifen werden 10 % vorausgesetzt.

Zukunftsgarantie fürAuszubildende

Die Zukunftsgarantie für Auszubildende und Studenten ist identisch und, soweit uns bekannt, zum jetzigen Zeitpunkt einmalig am Markt. Innerhalb von 12 Monaten nach Abschluss Deiner Berufsausbildung und Aufnahme einer entsprechenden Tätigkeit, kannst Du

- Deine Berufseinstufung (finanzielle Besserstellung) und die Obergrenze für die Nachversicherung überprüfen lassen,

- eine Leistung bei Arbeitsunfähigkeit einschließen, siehe hierzu das unten stehende Kapitel: AU-Option,

- eine (Beitrags-) Dynamik einschließen oder die bestehende erhöhen, es können alle Dynamikmodelle und Prozentsätze gewählt werden, die nach den Annahmerichtlinien für den dann ausgeübten Beruf zugelassen sind, siehe hierzu das unten stehende Kapitel jährliche Dynamik,

- neu ab November 2023: die zuletzt versicherte BU-Rente kann um 150 % erhöht werden (vorher um 100 %),

- solltest Du in Deinem Versicherungsschein eine Ausschlussklausel für bestimmte Erkrankungen haben, kann diese überprüft werden.

Interessant ist für handwerkliche, industrielle oder technische Ausbildungsberufe die im November 2023 eingeführte Meister- und Technikergarantie.

Ein Hinweis zur jährlichen (Beitrags-) Dynamik: Auch wenn Du diese nachträglich einschließen kannst, solltest Du dies bereits bei Vertragsabschluss tun. Einerseits um mit der Inflation Schritt zu halten und andererseits, weil für die Nachversicherung die dann aktuelle Rentenhöhe ausschlaggebend ist. So kann die Rente höher ausfallen. Für Auszubildende ist bei Vertragsabschluss nur die Beitragsdynamik in Höhe von 3 % erlaubt.

LV 1871: Vor- und Nachteile für medizinische Berufe, Medizinstudenten und Mediziner

Die Rentenhöhe bei Vertragsabschluss hängt extrem von dem jeweiligen medizinischem Studienfach bzw. Ausbildungsberuf ab. Personen mit Berufsausbildung können ohne ärztliches Zeugnis maximal 2.500 Euro absichern, wenn die finanzielle Angemessenheit gegeben ist. Auch die Obergrenze für die Nachversicherung schwankt je nachmedizinischer Ausrichtung. Zur Veranschaulichung wurden ein paar Beispiele herausgegriffen.

| max. Rentenhöhe Vertragsabschluss | Obergrenze Nachversicherung | |

| Zahnarzthelfer | 1.100 Euro | 1.800 Euro |

| Medizinisch-technischer Assistent MTA | 1.500 Euro | 2.000 Euro |

| Student Physiotherapie | 1.100 Euro | 1.700 Euro |

| Student Ergotherapie | 1.500 Euro | 1.800 Euro |

| Student Tiermedizin | 1.500 Euro | 2.400 Euro |

| Student Zahnmedizin | 1.500 Euro | 2.500 Euro |

| Student Humanmedizin, Psychologie | 2.000 Euro | 2.600 Euro |

| Assistenzarzt Chirurgie, Zahnarzt | 3.100 Euro | |

| Allgemein Arzt, Assistenzarzt, Orthopäde, HNO-Arzt | 3.300 Euro | |

| Lungenarzt, Onkologe, Chefarzt | 3.400 Euro | |

| Facharzt für Strahlentherapie | 3.500 Euro |

Zum Nachteil kann für einige medizinische Fachrichtungen eine geringe Obergrenze bei der Nachversicherung sein, bspw. Orthopäden und Zahnärzte. Viele Mediziner haben den Wunsch nach einer eigenen Praxis. Seit November 2023 gilt die Karrieregarantie auch für Selbständige. Wenngleich die Bedingungen verbesserungsbedürftig sind.

Studenten der Human-/Zahnmedizin werden von einigen Beratern damit geködert, dass es spezielle Bedingungen für sie gäbe. Dabei wird besonderen Wert auf die sich anschließenden zwei Punkte gelegt. Wenn man es mit dem Standardtarif der speziellen Gesellschaft vergleicht, mag es so sein, für viele Premiumtarife gilt das aus unserer Sicht eher nicht.

Die Infektionsklausel bei der LV 1871

Du bist ebenfalls berufsunfähig, wenn von Dir eine Infektionsgefahr für andere ausgeht, dieser Zustand mindestens sechs Monate anhält oder anhalten wird und

- ein Tätigkeitsverbot aufgrund gesetzlicher Vorschriften erfolgt,

- die zuständige Behörde ein Tätigkeitsverbot nach dem Infektionsschutzgesetz ausspricht oder

- ein Tätigkeitsverbot aufgrund eines Hygieneplans einer anerkannten Hygienikers vorliegt.

Da sich die LV 1871 nicht auf das deutsche Bundesinfektionsschutzgesetz bezieht, sondern das Verbot allgemein von einer zuständigen Behörde ausgestellt sein muss, gilt dies auch, wenn Du im Ausland tätig bist.

Umfasst das Tätigkeitsverbot eine prägende Teiltätigkeit, bspw. Patienten zu behandeln, bist Du auch dann berufsunfähig, wenn dies weniger als 50 % Deiner gesamten beruflichen Tätigkeit ausmacht.

Dass die Infektionsgefahr vor Dir ausgehen muss, ist eine übliche Formulierung und aus unserer Sicht logisch. Gleichwohl hat kürzlich jemand versucht, seine BU-Rente einzuklagen, weil er sich anstecken und dann erkranken könnte.

Die Umorganisationsklausel bei der LV 1871

Auch die LV 1817 prüft, ob Du als Selbständiger Deinen Betrieb zumutbar umorganisieren kannst, schließlich bist Du der Weisungsbefugte. Zumutbar ist eine Umorganisation, wenn Deine Stellung als Betriebsinhaber bestehen bleibt, Dein Gewinn vor Steuern mindestens weiterhin 79 % beträgt und kein erheblicher Kapitaleinsatz für die Umstrukturierung erforderlich ist. Es stellt sich die Frage, welcher Betrag ist zumutbar? Der HDI hat das als einziger uns bekannter Versicherer konkretisiert.

Die LV 1871 verzichtetauf die Prüfung

- bei freiberuflich/selbständigen Ärzten oder Apothekern,